זהו, בעוד שמונה ימים תגיע לסופה שנת 2012, וכמו תמיד זו העת לחזור מעט אחורה בזמן ולסכם: מי היו המניות בעלות הביצועים הטובים ביותר, מאילו מניות המשקיעים התרחקו כמו מאש, מי הונפקה ומי נמכרה, ומה עוד עשה את 2012 בגזרת החברות הישראליות שנסחרות בשוק ההון האמריקאי. התשובות לפניכם.

המניה הטובה: מדג'ניקס

מבט מהיר על 20 המניות בעלות הביצועים הטובים ביותר מתחילת השנה, מגלה כי רובן יחסית אלמוניות, דהיינו לא מניות השורה הראשונה דוגמת טבע, צ'ק פוינט או נייס, או משורה שנייה דוגמת אבן קיסר, אורבוטק וכדומה. המניה שהתעלתה בביצועיה על אלו של עמיתותיה הישראליות היא מדג'ניקס , שבאופן כמעט אוטומטי מעוררת את השאלה Medgenics Who. חברת הביומד, שהונפקה בראשונה בשוק ההון האנגלי, ורק יותר מאוחר באמריקאי, הכפילה מתחילת השנה את שוויה פי שלושה, והניבה לציבור משקיעיה תשואה של 233%.

עד כמה שתשואה זו מרשימה, עד יולי האחרון היא הייתה יכולה להיות מוגדרת כ"צנועה". מדג'ניקס, שהונפקה בנאסד"ק באפריל אשתקד, נסקה ביולי למחיר שיא של 15.28 דולר, ששיקף לחברה שווי של 184 מיליון דולר. לקראת הסתיו, וכמו שקורה לא אחת למניות שעולות מהר מדי והרבה מדי (וללא סיבה מוצדקת הנראית לעין), החלה מדג'ניקס לסגת אחורה, וכרגע נסחרת המניה לפי מחיר של 8.33 דולר - נפילה של 45% מהשיא, אך עדיין מחיר שמקנה לה את המקום הראשון בדירוג המניות הטובות של 2012.

דרך אגב, מי שהשקיע בהנפקת החברה בוול סטריט, הרוויח עד כה 83%. לא רע.

מדג'ניקס מפתחת שתל לייצור והפרשת תרופות מבוססות חלבונים, שמופק מהעור של המטופל עצמו ומיועד לטיפול במספר מחלות כרוניות, דוגמת אנמיה, דלקות כבד והמופיליה. נכון לרגע זה, החברה עומדת להתחיל שני ניסויים קליניים שלב I/II בשתל שמיועד להפריש חלבון שמטרתו לטפל בצהבת נגיפית מסוג C, וכן שלב IIa של ניסוי קליני בשתל שמיועד להפריש חלבון לטיפול באנמיה - פיתוח הדגל של החברה. שווי החברה עומד על 100 מיליון דולר, ובקופתה יש רק 9 מיליון דולר.

שנייה למדג'ניקס היא מניה עוד יותר אלמונית, מר טלמנג'מנט שמה (Mer telemanagement). מר, בשליטת חיים מר, הניבה השנה לציבור משקיעיה תשואה של 189%, אך החברה עדיין נסחרת לפי שווי כמעט אפסי - 18 מיליון דולר. מר, המספקת פתרונות תוכנה לניהול קשרי לקוחות, חיוב ופתרונות ERP, ככל הנראה עלתה על רקע השיפור בשורתה התחתונה. החברה סיימה את תשעת החודשים הראשונים של 2012 עם רווח נקי של כ-1 מיליון דולר, לעומת 588 אלף דולר בתקופה המקבילה אשתקד, אך מעבר לכך לא סיפקה סיבות נוספות להתנהגות המניה. תיקון אגרסיבי כלפי מעלה נראה כמו הסבר יותר הגיוני.

שלישית ברשימה, ומעט יותר מוכרת, היא אטיוניטי (Attunity), אותה מוביל שמעון אלון. מתחילת השנה הוסיפה אטיוניטי לערכה 147%, והחברה נסחרת לפי שווי של 86 מיליון דולר. כאן, ביצועי המניה אכן נבעו משיפור ניכר בביצועי החברה: את תשעת החודשים הראשונים של השנה סיימה אטיוניטי עם הכנסות של 18.4 מיליון דולר לעומת 9.5 מיליון דולר בתקופה המקבילה אשתקד, ועם רווח נקי של 426 אלף דולר לעומת הפסד נקי של 435 אלף דולר אשתקד.

אטיוניטי, נזכיר, פיתחה תוכנה המבצעת רפליקציה (שכפול או העתקה) של מידע ממקום אחד לשני בין פלטפורמות הטרוגניות, שעל גביהן הוא נשמר ובהן הוא נכתב. רפליקציה הפכה לפעולה מהותית ונחוצה על רקע התפתחות שוק הטיפול במאגרי מידע ענקיים, מה שקרוי בעגה המקצועית Big Data.

המניה הגרועה: אורכית

למען האמת, להגיד על אורכית שהיא מניה גרועה זה כמו להגיד שהשמיים כחולים. אורכית , מאכזבת סדרתית, איבדה השנה 83%, ולמעשה רחוקה כפסע מהערת "עסק חי" - הערה שלפי שוק ההון כביכול כבר מצורפת לדו"חותיה. החברה נסחרת כרגע לפי שווי כמעט אפסי - 4 מיליון דולר - שנגזר ממחיר מניה של 17 סנט, ולא יותר.

מלבד אורכית, רשימת המניות הגרועות של 2012 כוללת בעיקר מניות של חברות תקשורת מקומיות שרק היו רוצות לשכוח את השנה האחרונה. בי תקשורת, אינטרנט זהב, סלקום ופרטנר, איבדו השנה עשרות אחוזים משוויין על רקע הרפורמה בשוק התקשורת המקומי.

להיכן נעלמו הגדולות

מניות השורה הראשונה לא נכללו - לא ברשימת המניות הטובות ולא בגרועות. טבע , כדוגמה, רשמה עד כה תשואה שלילית של 6%; צ'ק פוינט איבדה 10%; אמדוקס הוסיפה לערכה 20% (לא מספיק טוב כדי להכניסה לרשימת הטובות), נייס איבדה 5%, וזאת בשעה שמתחרתה ורינט הוסיפה לערכה 7%.

הסכסוך של השנה: שויד מול צוק

2012 הייתה הרבה יותר משעממת (לפחות בגזרה הישראלית) לולא הנפקת פאלו אלטו והסכסוך האישי שהציפה מעל פני השטח בין מייסדה, ניר צוק, למייסד המתחרה צ'ק פוינט, הלוא הוא גיל שויד. פאלו אלטו, שהונפקה בהצלחה יתרה ביולי השנה, גרמה לשויד, בדרך כלל פוליטיקלי קורקט בתגובותיו, לצאת מכליו.

שויד, בלשון די עדינה, חזה עתיד שחור למדי לפאלו אלטו ("אני לא בטוח שהיא תהיה כאן עוד שנתיים...אין סיכוי גבוה שפאלו אלטו תהיה הצלחה"), וצוק מצדו לא נותר חייב: "ברור לנו מה יקרה למתחרות שלנו, או שאנחנו נהרוג אותן או שהן ייאלצו לעשות זאת בעצמן", אמר בהופעה פומבית ראשונה לאחר ההנפקה. ובכן, לא ברור מה יקרה לצ'ק פוינט או לפאלו אלטו בעתיד, הנבואה הרי ניתנה לשוטים.

בינתיים, ההתלהבות מפאלו שככה קמעה. בעקבות תוצאות מעט מאכזבות לרבעון הפיסקלי הראשון של 2013 (השנה של החברה מסתיימת ביולי) יצא האוויר מהמניה, והיא איבדה 25% מהשיא למחיר של 54.66 דולר המשקף שווי של 3.7 מיליארד דולר. צ'ק פוינט, נזכיר, שווה 9.8 מיליארד דולר.

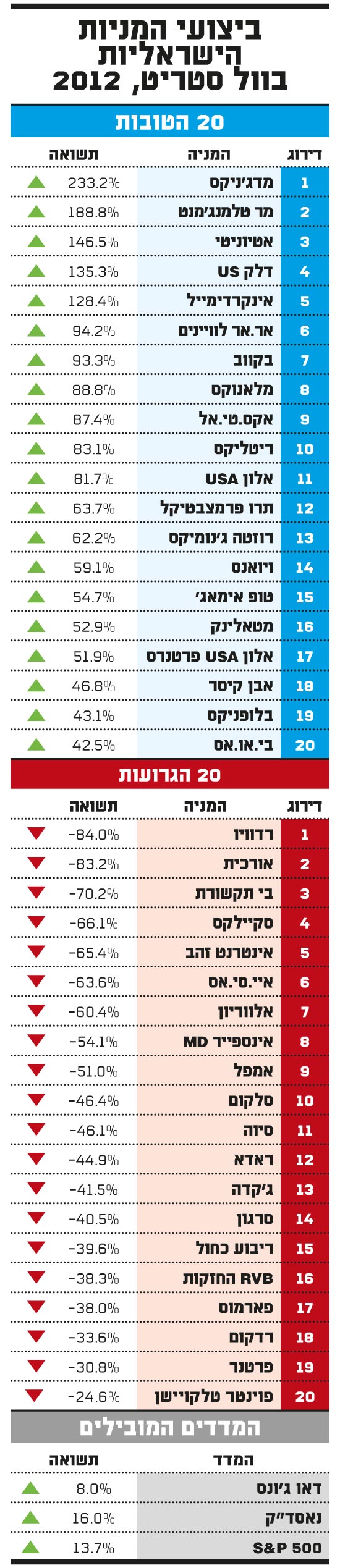

ביצועי המניות

השנה של חברות הביומד והאנרגיה

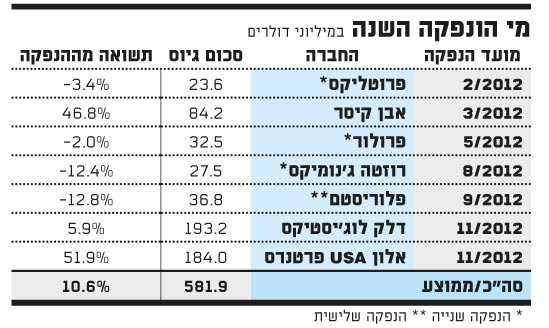

3 הנפקות ראשוניות ו-4 משניות - זה היבול של 2012 בגזרה הישראלית של השוק הראשוני בוול סטריט. אבן קיסר ושתי שותפויות האנרגיה המוגבלות - דלק לוג'יסטיקס ואלון פרטנרס- הפכו השנה לציבוריות וגייסו 461.4 מיליון דולר, 79% מהסך. 2012, למרות הגאות בשוקי ההון, הייתה שנה די שחונה בגזרת ההנפקות הישראליות. שבע חברות גייסו רק 581.9 מיליון דולר, וזאת לעומת 1.1 מיליארד דולר ב-2011 ו-404.3 מיליון דולר ב-2010.

אחת הסיבות לכך, ולא במפתיע, היא שיותר ויותר חברות ישראליות מעדיפות את אופציית המכירה על אופציית ההנפקה. השנה, נכון לרגע כתיבת שורות אלו, נמכרו 25 חברות ישראליות (פרטיות וציבוריות) תמורת 4.6 מיליארד דולר (ראו מסגרת נפרדת), וזאת לעומת 39 חברות תמורת כמעט 6 מיליארד דולר אשתקד (בנטרול מכירת מכתשים אגן לכמצ'יינה הסינית). כך או אחרת, בשוק הראשוני, 2012 הייתה השנה של חברות הביומד והאנרגיה. כל ארבע ההנפקות המשניות היו של חברות ביומד, שעדיין לא מצדיקות את ההשקעה בהנפקות שלהן. לעומתן, שלוש ההנפקות הראשוניות שבוצעו הן היחידות מתוך כל השבע שהניבו תשואה חיובית למי שהשקיע בהן.

אבן קיסר, הודות למו"מ המתנהל למכירת גרעין השליטה בה, הניבה עד כה לציבור המשקיעים 47%, והחברה נסחרת לפי שווי של 555 מיליון דולר. דלק לוג'יסטיקס, מקבוצת דלק של יצחק תשובה, הניבה 6%, ואילו אלון פרטנרס, מקבוצת אלון של דודי ויסמן ושרגא בירן, הניבה 52% לאחר שנאלצה להנפיק עצמה לפי מחיר נמוך משמעותית ממה שתכננה.

מי הונפקה השנה

שתי מכירות, ושתיהן היו צפויות

מתוך אותן 25 חברות ישראליות שנמכרו השנה, רק שתיים היו חברות טכנולוגיה ישראליות ציבוריות שנסחרו בוול סטריט: רדוויז'ן וריטליקס. רדוויז'ן עשתה דרכה לזרועות המתחרה Avaya תמורת 230 מיליון דולר במזומן, ואילו ריטליקס עברה לזרועות NCR תמורת 800 מיליון דולר. שווי המכירה של שתיהן מהווה כרבע מסך האקזיטים הישראליים של 2012.

למרות השוני הרב ביניהן (כל אחת מהשתיים פועלת בתחום אחר ובעלת מבנה שליטה שונה), המכירה של השתיים הייתה די צפויה, ולמען האמת אצל שתיהן מדובר היה רק בעניין של זמן.

רדוויז'ן, שמאז שננטשה על ידי סיסקו לא פסקה להשמיע פרפורי גסיסה, רק חיפשה מישהו שיגאל אותה מייסוריה. למזלה, וליתר דיוק למזל בעלי המניות הגדולים בה - האחים יהודה וזהר זיסאפל - נמצאה הרוכשת שהייתה מוכנה לכתוב צ'ק על סך כמעט רבע מיליארד דולר.

ריטליקס, קצת יותר מבוגרת (הן בגילה והן בפז"מ הציבורי שלה), נמכרה 30 שנה לאחר הקמתה (במקרה של רדוויז'ן מדובר "רק" על 20 שנה), ובדומה לרדוויז'ן מכירתה הייתה צפויה בעיתויה אך מפתיעה בשוויה. לאחר שנרכשה על ידי קרן פרייבט אקוויטי (פימי) וקרן השקעה פרטית (אלפא של יוצאי אמדוקס), היה ברור שזה רק עניין של זמן עד שאלו יבקשו לעשות "אקזיט", כפי שקרנות דוגמתן אמורות לעשות.

ועדיין, גובה הצ'ק שקיבלה ריטליקס היה מפתיע. מכירתה היא אחת הגדולות מבין מכירות של חברות טכנולוגיה ישראליות שבוצעו בעשור האחרון. קדמה לה מכירת אי.סי.איי לשאול שני תמורת 1.2 מיליארד דולר (2007), ומכירת M systems לסנדיסק תמורת 1.6 מיליארד דולר (2006).

מי נרכשה השנה

מי עלה ומי ירד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.