משרד האוצר יקים ועדה שתבחן את תחום האשראי הפרטי שמעניקים המשקיעים המוסדיים, כך נודע ל"גלובס". בראשות הוועדה יעמוד ד"ר אמנון גולדשמידט, מי שכיהן בעבר כמפקח על הבנקים, והיא צפויה לכלול, בין היתר, את פרופ' ישי יפה, דיקאן בית הספר למינהל עסקים באוניברסיטה העברית, הילה בן חיים, סגנית בכירה לממונה על שוק ההון במשרד האוצר, ומוטי ימין, יועץ בכיר ליו"ר רשות ני"ע. ככל הנראה, בוועדה לא ישתתף נציג מבנק ישראל. כיום תחום ההלוואות הפרטיות כמעט אינו מפוקח, והוועדה תבחן האם יש צורך להכניסו לפיקוח, ואיזה סוג של פיקוח או מגבלות או הוא יכלול. ממשרד האוצר לא נמסרה תגובה לידיעה.

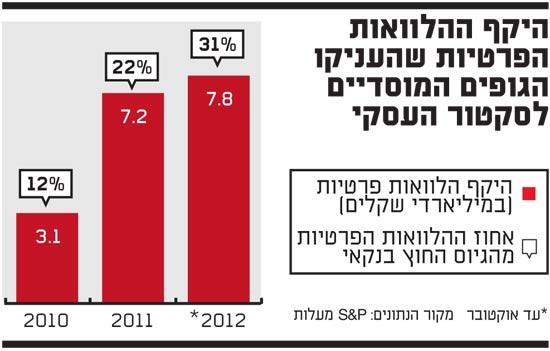

בשנתיים האחרונות תפס תחום ההלוואות הפרטיות תאוצה בקרב המשקיעים המוסדיים. מנתוני S&P מעלות עולה כי בעשרת החודשים הראשונים של 2012 עמד היקף ההלוואות הפרטיות שנתנו הגופים המוסדיים לסקטור העסקי על כ-7.8 מיליארד שקל. זאת, לעומת כ-3 מיליארד שקל בשנת 2010. כלומר, התחום יותר מהכפיל את עצמו בתוך שנתיים. חלקן של ההלוואות הפרטיות מסך המימון החוץ בנקאי גדל בעקביות, והוא עומד כיום על כשליש מסך היקף הגיוס של החברות הציבוריות.

במשרד האוצר מזהים בעייתיות בתחום בשל שתי סיבות עיקריות. הראשונה היא, כאמור, שיעור הצמיחה החד של ההלוואות הניתנות. הסיבה השנייה נוגעת לחוסר השקיפות ולהיעדר רגולציה משמעותית על התחום. הגופים אינם נדרשים לפרסם נתונים מסודרים על היקף האשראי החוץ בנקאי וההלוואות הפרטיות שהם מעניקים, התנאים של ההלוואות ומצבן השוטף, וכן הם אינם צריכים לדווח על מקרים שבהם ההלוואות מסתבכות. כך שלמעשה מדובר בקופסה שחורה, שחלקה מסך חסכונות הציבור הולך וגדל כשהצפי הוא שהמגמה הזו רק תתגבר.

הבנקים מקטינים האשראי העסקי

התפתחות בתחום ההלוואות הפרטיות חלה על רקע הקיפאון בשוק האג"ח הקונצרניות. המוסדיים והחברות סבלו בשנים האחרונות מגל של הסדרי חוב פומביים, והצדדים הבינו שעדיף לנהל הלוואות פרטיות בהן מצד אחד מוסדיים יכולים להשיג תנאים טוב יותר מאשר בהנפקות אג"ח, ומנגד, במקרה של הסתבכות, ניתן לפתור את הבעיות בדלת סגורה והרחק מעיניי התקשורת הביקורתית.

בנוסף לכך, הבנקים הקטינו בשנה החולפת את היקף האשראי העסקי שהם מעניקים. נכון לסוף ספטמבר 2012 עמד האשראי העסקי של חמשת הבנקים הגדולים על כ-380 מיליארד שקל, ירידה של כ-2% מתחילת השנה. כיום הבנקים מעדיפים לתת אשראי למשכנתאות, שנחשב מסוכן פחות, ואשר בגינו הם נדרשים לרתק פחות הון לעומת אשראי עסקי.

כך, בשורה התחתונה, המוסדיים הפכו לשחקן משמעותי ולעיתים גם לאלטרנטיבה היחידה עבור לא מעט חברות בשוק. בנוסף, כפי שנחשף לאחרונה ב"גלובס", חלה עליית מדרגה משמעותית בשיתופי הפעולה בין הבנקים למוסדיים במתן הלוואות. רק לאחרונה העניק בנק לאומי מימון לפרויקט דליה בשיתוף עם גופים מוסדיים - ובהם פסגות, הראל והפניקס - בהיקף של יותר מ-3 מיליארד שקל.

"מעבר שהוא בעייתי לציבור"

אז ההלוואות הפרטיות הפכו בפועל למכשיר מקביל לאשראי שהבנקים נותנים לחברות, אך בין שני המסלולים קיימים הבדלים מהותיים. ראשית, על הבנקים קיים פיקוח הדוק יותר בכל הקשור למתן אשראי, ותהליך אישור האשראי מורכב ומוסדר יותר מאשר אצל המוסדיים. לכך יש להוסיף כמובן את העובדה כי העיסוק באשראי הוא חלק משמעותי מפעילות הבנק, ולבנקים יש תשתית מתאימה לנתח את האשראי ולפקח עליו גם לאחר הענקתו. אצל המוסדיים התשתית הרבה פחות מפותחת, במיוחד בכל הקשור למעקב ולניהול השוטף אחר האשראי.

החזקה של יחידת אשראי בקרב המוסדיים הגדולים יקרה למדי. לפי הערכות, מדובר בעלות של כ-10 מיליון שקל בשנה, וגם אז כוחה מוגבל. על היחידה לברור הלוואות, לבנות הסכמי הלוואה ולעקוב אחר תשלומי האשראי ומצב החברה. גם יכולתם של המוסדיים לטפל בחוב בעייתי חלשה יותר לעומת הבנקים, וכן הנכונות להזרים לחברות כספים נוספים בעת משבר.

כאמור, בוועדה שתוקם צפויים לקחת חלק גורמים באגף שוק ההון במשרד האוצר, וכן גורמים מרשות ניירות ערך. רק לפני מספר שבועות התייחס לנושא יו"ר הרשות, פרופ' שמואל האוזר, תוך שהוא מביע את דאגתו מהתופעה המתפתחת. "אני שותף לדעה שהמעבר הזה להלוואות פרטיות הוא בעייתי לציבור. זו תופעה שאני מסתכל עליה בדאגה" אמר האוזר.

"בסופו של יום חוב הוא חוב ואנחנו מניחים שהלוואה פרטית של מוסדיים תעשה מתוך שיקול דעת והערכה נכונה של הסיכונים. יחד עם זאת, אני סבור שהנפקות של חוב ושל ני"ע אחרים שהמשקיעים בהן הם משקיעים מוסדיים באמצעות כספי המשקיעים, צריך שתהיינה תחת עינו הפקוחה של הציבור".

היקף ההלוואות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.