באחרונה פורסמו מספר פסקי דין, הנוגעים לאופן שבו יש למסות הכנסה ממימוש אופציות שהוקצו לעובדים קודם ל-1 בינואר 2003. בית המשפט נדרש לדון בפסיקות אלה בעניין שיעור המס החל על ההכנסה ממימוש אופציות.

במסגרת רפורמת רבינוביץ', שנכנסה לתוקף בתחילת 2003, נקבע הסדר מקיף למיסוי אופציות עובדים, שהונפקו לאחר מועד זה. נקבעו שתי חלופות לאופן מיסוי ההכנסה ממימוש אופציות.

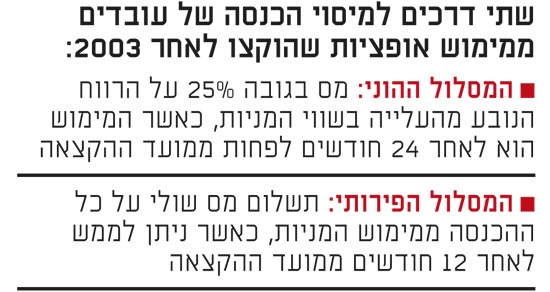

החלופה הראשונה היא הקצאה במסלול הוני. בהתאם למסלול זה, עובד אשר הוקצו לו אופציות ואשר יממשן לאחר חלוף 24 חודש ממועד הקצאתן, ישלם מס בשיעור של 25% בלבד. במקביל, לחברה המקצה לא תותר הוצאה בגין ההקצאה.

אם מדובר באופציות למניות של חברה נסחרת, שיעור המס האמור יחול רק על רווח הנובע מעליית שווי המניות החל ממועד ההקצאה. היינו, במקרה שההטבה לעובד נובעת מאופציות שהוקצו במחיר נמוך מהמחיר הנגזר משווי המניות הסחירות, אזי ישולם מס מלא על חלק ההטבה הנובע מהפרשי השווי במועד ההקצאה לעובד, כהגדרתו בחוק, ואילו על היתרה ישולם כאמור מס בשיעור של 25%.

החלופה השנייה היא הקצאה במסלול פירותי (מס שולי). העובד יוכל לממש את האופציות לאחר חלוף 12 חודש ממועד ההקצאה, וההכנסה תחויב במס בשיעור מס שולי, ואילו לחברה תותר הוצאה בגובה ההכנסה שבגינה שולם המס.

בהוראות המעבר שכללה הרפורמה נקבע, כי אופציות שהוקצו לפני ראשית 2003 לא ייהנו מהפחתה בשיעורי מס רווח ההון. במילים אחרות, על אופציות ישנות אלה ימשיך לחול הדין הישן, אשר לפיו הרווח ממימוש האופציות יחויב במס שולי מלא, ואילו החברה תוכל לרשום הוצאה בגובה הרווח שעליו שולם המס.

הערעורים נדחו

באחרונה פנו מספר עובדים לבית המשפט, בעקבות מחלוקת שהתעוררה בינם לבין פקיד השומה, סביב השאלה האם הוראות המעבר חלות אף על אופציות ישנות אשר מומשו לאחר שנת 2006 - מועד שבו תוקן מיסוי רווחי ההון בישראל פעם נוספת. ביהמ"ש דחה את כל הערעורים בעניין, וקבע כי הוראות המעבר נותרו בעינן ואין לסטות מכוונת המחוקק, שלפיה האופציות שהוקצו קודם הרפורמה ימשיכו להתחייב במס שולי מלא, תוך התרת ההוצאה לחברה המקצה במועד תשלום המס ע"י העובד.

עם זאת, מפסיקתו של בית המשפט בעניין המשך תחולתו של שיעור המס השולי המלא על הרווח ממימוש האופציות הישנות, ניתן להבין כי מהותית יש לסווג רווח זה כרווח הוני. לסיווג זה משמעויות רבות, ונציג שתיים מהן.

האחת, זכאות העובד לקיזוז הפסדי הון שנצברו מני"ע אחרים כנגד הרווח ממימוש האופציות, על אף הפער בשיעורי המס החלים על הני"ע.

השנייה, זכאותו של העובד להקלת מס הניתנת בגין רווחים ראויים לחלוקה. כידוע, חלק רווח ההון שמקורו ברווחים ראויים לחלוקה זכאי לשיעור מס מוגבל של 10% בגין התקופה שקדמה לשנת 2003, ולשיעור מס של 25% בגין התקופה שלאחר מועד זה. מובן כי זכאותו של העובד להקלות אלה מותנית בהמרה בפועל של האופציות למניות ובעמידה בתנאים נוספים הקבועים בחוק בעניין זה.

לסיכום, לאור פסיקותיו האחרונות של בית המשפט בעניין מיסויו של הרווח הנובע ממימוש אופציות ישנות שהוקצו לעובד קודם ל-2003, עולה כי שיעור המס החל על רווח זה הינו שיעור מס שולי. עם זאת, בשל סיווגו של רווח זה כרווח הון, ייתכן שהעובד יהיה זכאי להקלות אחרות המוקנות לרווח הוני, כגון האפשרות לקיזוז הרווח כנגד הפסדי הון אחרים ו/או הקלת המס המוענקת בגין רווחים ראויים לחלוקה.

מיסוי הכנסה

* הכותבים הם שותפים באשכול המסים של פירמת ראיית החשבון והייעוץ העסקי BDO זיו האפט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.