עד סוף שנת 2007 נראה היה ששוק ההון הישראלי צומח, כשהיקפי הגיוסים בו נסקו בכל האפיקים ובעיקר באפיק האג"ח הקונצרניות. אלא שמאז השתנתה המנגינה: משבר האשראי העולמי שפרץ בשלהי 2008 טרף את הקלפים.

זה היה אחד הגורמים שהביאו להקמת ועדת חודק, אך בזמן שעו"ד דוד חודק וחבריו לוועדה שקדו כדי לספק לגופים המוסדיים נורמות התנהלות מחייבות בשוק האג"ח, השוק עצמו עצר באחת ומאז לא שב להיות כשהיה. בד בבד נתקלו חברות רבות בקשיים תזרימיים ובבעיות למחזר את חובן לציבור, והתוצאה: גל עצום של הסדרי חוב, תספורות כואבות למחזיקי האג"ח ולאחרונה גם עלייתו של אשראי חוץ בנקאי מסוג חדש - הלוואות פרטיות שאותן מעמידים הגופים המוסדיים לחברות, הרחק מהעין הציבורית.

"גם לבעל החוב יש חובות"

"המגמה הרווחת כיום היא קיצונית מדי נגד תספורות, והיא לא הגיונית מבחינה כלכלית, כי כולם יודעים שיש באג"ח סיכון", אומר עו"ד חודק המעורב בשוק האג"ח הקונצרני מכל זווית אפשרית - הן מטעם הרגולציה והן כמייצג של בעלי הון וגופים מוסדיים - בראיון משותף ל"גלובס" יחד עם עו"ד איה יופה. "סיכון יש לנהל בתבונה ויש לזכור שלעתים הוא מתממש", הוא אומר. "בבנקים יש מדי שנה חובות בעייתיים ותספורות קורות שם תמיד. לכן, אין לראות בתספורת מילה גסה, ויש לדעת לעשות זאת נכון".

חודק מכהן כראש משרד עורכי הדין גרוס, קלינהנדלר, חודק, הלוי, גרינברג ושות' (GKH), הנמנה על צמרת המשרדים המובילים בתחומים כמו מיסוי וני"ע. עו"ד יופה היא ראש מחלקת ני"ע במשרד, וייצגה למשל את בעלי החוב בגמול, ומהצד השני את החברות לידר, צים וקמן למול בעלי החוב שלהן.

- יש הרגשה שבעלי השליטה לא מתאמצים מספיק להחזיר חובות.

חודק: "אני לא חושב שזה נכון. לבייב, למשל, הזרים הרבה כסף לאפריקה ישראל. גם בדלק נדל"ן, למרות כל הביקורת, בעל השליטה, יצחק תשובה, הזרים סכומים משמעותיים, וגם בצים הזרימו הרבה מאוד כסף לתוך החברה. תראה את נוחי דנקנר, שניסה במאמצים מאוד גדולים שלא להיכנס להסדר חוב.

"העליהום שנוצר בשוק ובציבוריות הישראלית נגד החברות ובעלי השליטה בהן הוא תוצאה של המחאה החברתית, כשהפוליטיקאים היטו את הזעם כלפי הקבוצות הגדולות שלא בצדק, ובצעד שיצר סיכון גדול. הרי בסופו של יום מי שמביא את הצמיחה במשק הוא המגזר הפרטי ולא הציבורי. לכן, אין לשמוט את הקרקע מתחת לרגלי הקבוצות הגדולות ואין לעשות ציד מכשפות כפי שעשו פה".

- בסקטור הפרטי מרגישים רדופים?

יופה: "במידה רבה כן. התנהגות של בעלי חברות שלא מנסים לסייע ולהציל את המצב היא חריגה".

- גם המוסדיים מותקפים. איך ניתן לפתור את סוגיית ההסדרים?

חודק: "אולי כדאי לפתח כאן קרנות 'דיסטרס' שמתמחות במצבים מהסוג הזה - להזרים כספים מוסדיים לחברות בקשיים ואף לסייע להן באמצעות מומחים. זה חסר פה בשוק".

- מה אפשר ללמוד מההסדרים שנעשו עד כה?

יופה: "אנו כן רואים מגמה לפיה התרומה של בעלי השליטה צריכה להיות משמעותית - לאו דווקא בכסף, אפשר גם לוותר על אקוויטי. אם בתחילת הדרך, כשהתחילו הסדרי החוב, בעלי האג"ח היו נכונים יותר להתפשר עם החברות, אז מאז השוק השתנה דרמטית, והיום בעלי השליטה מבינים שאם הם לא יתנו משהו מהותי בהסדר הם יאבדו את החברה. עם זאת, זה לא אומר שהם חייבים להביא את כל הכסף, כי מדובר בחברות בע"מ. יהיה הרסני לומר שחברה בע"מ אינה באמת בע"מ - זה ימוטט את הבסיס לכלכלה".

חודק: "החברה לא צריכה להיות זירה להיאבקות וכיפופי ידיים כוחניים. קודם כל, יש להציל את החברה ולקבל תמורה בהתאם למה שאתה נותן בהליך ההתאוששות שלה. אני חושב שהשוק מתחיל להתבגר ולהבין זאת. כמו שהבנקים מצילים חברות לא משום שהם אלטרואיסטים אלא משום שהם מבינים שחברה שתשרוד תחזיר את ההשקעה, כך גם המוסדיים צריכים לפעול. למעט מקרים חריגים בהם אין הצדקה לקיום חברה יש להציל את החברה ולחלק את התמורות בהתאם לתרומות".

- כלומר, החובות חלות לא רק על הצד הלווה אלא גם על הצד המלווה?

"בארה"ב גם לבעל החוב יש חובות כנושה: למצוא את הדרך הכי טובה עבורו ושהכי פחות מזיקה לאחרים ולא ללכת כפיל בחנות חרסינה. יכול להיות שיש לפתח את הדוקטרינה הזו פה, כדי למזער נזקים".

"כיום העסק לא עובד"

עוד נקודה שמעלה חודק נוגעת לאופן התנהלות החברות שנקלעות לקשיים. "אני חושב שמנהלים צריכים להבין שכמו שאין הזדמנות שנייה לעשות רושם ראשוני, ככה גם בעבודה המשפטית והניהולית. הרבה פעמים חברות עומדות בפני מצבים קשים ומורכבים והן לא נערכות בצורה המיטבית".

- מה הפתרון לנציגות אג"ח שמורכבת מגופים בעלי אינטרסים מנוגדים?

"נושא הנאמן יחסית פסיבי כיום. בוועדה הפנינו למאמר אמריקאי שמציע מסלול אלטרנטיבי לנאמן - מעין נאמן על. מדובר בנאמן שלא יהיה עו"ד אלא בקיא בכלכלה ומימון ויהיה רשאי להתפשר עם החברה על תנאי האג"ח ללא הסכמת בעלי האג"ח. לדעתי, יש לבנות מודל ישראלי על בסיס זאת".

- מה דעתכם על האופן שבו מתנהלים הסדרי החוב כיום?

יופה: "משני עברי המתרס - חייבים ובעלי חוב - רואים שזה לא עובד. יש בעיה בהתנהלות מול גוש גדול של בעלי חוב - פרטיים ומוסדיים, ואחרים. יש מקרים של ניגודי אינטרסים ויש מקרים של פופוליזם שמלווה לזה, וזה לא עובד. התוצאה מאוד ברורה והיא הסדרי חוב שמתמשכים תקופה ארוכה ובלתי סבירה בעליל, כי חברה במהלך הסדר חוב היא חברה משותקת. יש לעבוד על שיטה חדשה, אולי לעשות אאוטסורסינג להסדרים".

- המצב הזה יוצר בעיות רחבות יותר מאשר ההסדר הנקודתי?

"אנו רואים כעת יותר חשש מצד הבנקים לתת אשראי שמשולב בתוך מערכת מימון מוסדית ציבורית - כלומר, לתת אשראי לחברות שמקבלות מימון משוק האג"ח הקונצרני (להבדיל מהלוואות פרטיות, ר' ש')".

- מיהם המוסדיים שמעדיפים אינטרסים לא ענייניים במו"מ עם החברות?

חודק: "יש גורמים שרואים בנושא הסדרי האג"ח מנוף שיווקי. אין בזה רע מוחלט, זה צריך להיות מידתי כי הרי גם המוסדיים צריכים להראות את כוחם. אבל ההחלטות בסוף צריכות להיות לגופו של עניין וענייניות".

איה יופה / צלם: יונתן בלום

"להקים נאמן-על שיכריע"

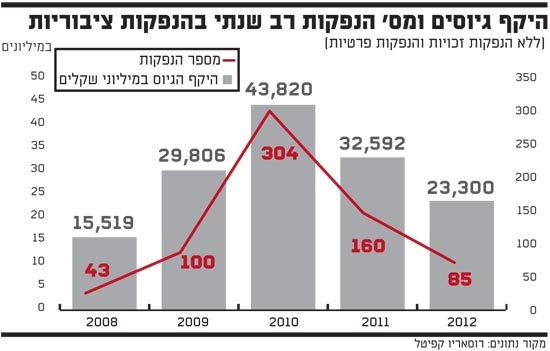

במאי 2009 יצאה ועדת חודק לדרך ובתחילת 2010 היא פרסמה את המלצותיה הסופיות שאומצו על ידי האוצר. הוועדה קבעה עבור הגופים מוסדיים פרמטרים להעמדת אשראי באמצעות רכישת אג"ח קונצרניות. מאז שהוחלו הכללים שנקבעו בוועדת חודק, קטנו הנפקות האג"ח בצורה משמעותית ביחס לתקופה של טרום המשבר הכלכלי של 2008.

- בשוק מרבים להאשים בקיפאון בהנפקות את "כללי חודק".

"האמירה שאין הנפקות בשוק הקונצרני, כולל כאלו שבסיכון יותר גבוה, בגלל המלצות חודק, זה אגדה אורבנית שיש להיגמל ממנה. ברור שמה שעצר את השוק בישראל זה המשבר העולמי, והוא עצר את השוק בכל העולם. בישראל הוא האט את השוק בחריקת בלמים, עצירה חדה מדי, והיה צורך בפרק זמן להתאוששות להבין את הכללים החדשים".

יופה: "רואים ההתעוררות בשוק הקונצרני, בעיקר בחברות הגדולות יותר בשוק החוב שמתעניינות יותר באפשרות של הגיוסים. אנו מקבלים שיחות רבות וזה תמיד אינדיקטור ראשון למה שקורה".

- למה כיוונתם בוועדת חודק?

חודק: "פיללנו שהשוק יאמץ קריטריונים המקובלים בעולם, וניסינו לבנות ארגז כלים לשלב ההנפקה, שלב הפיקוח על החוב ושלב המשברים בטיפול בחוב. ארגז הכלים נתן כוח למוסדיים וגם הבנה אצל החברות המנפיקות שאם הן לא תהיינה שותפות לתהליך הזה הן בסוף תאבדנה את השוק. זאת, משום שהמוסדיים יצאו לחו"ל וימצאו שם היצע אג"ח אדיר. זה חשוב גם כיום כי ברגע שהמוסדיים יתרגלו לקרוא משמאל לימין יהיה קשה להשיב אותם לפעול בעיקר בשוק המקומי, והרי חשוב שהם ישקיעו כאן בשביל הצמיחה".

- בהתחשב בניסיון שנצבר בשוק המקומי מאז שהוועדה שלך סיימה לפעול, מה היית רוצה לשפר בהמלצות?

"יש לעשות תיקונים והשלמות לוועדה - אף אחד לא מושלם. עניינית, לא מיצינו את ארגז הכלים לטיפול במשברים. בנינו את רעיון הנציגות שמאפשרת למוסדיים להתאחד לטיפול בהסדר חוב. אבל הנציגות לא בהכרח עושה את מה שהיא צריכה לעשות. מדוע? יש שלושה-ארבעה חברים בנציגות שיש להם אינטרסים שונים, ולפתע הנציגות מקזזת את עצמה ולא אפקטיבית. לכן, החברות בקשיים מרגישות שהנציגות לא מספקת את מה שיש להן מול הבנקים משום שאין את האינטימיות שנדרשת בניהול החוב. וכך נוצר מעגל של היזון חוזר לא אופטימלי".

חודק טוען לכן כי "יש לעשות ועדת חודק ב' לכל מיני תיקונים. זה לא חייב להיות ההרכב שלנו ויכול להיות הרכב אחר, וחייבים את השותפות של רשות ני"ע ובנק ישראל בוועדה לצד האוצר. חייבים את השותפות שלהם".

- מה צריך שיהיה בחודק ב' מלבד נאמן על?

"לבנות אינטימיות במערכת היחסים בין החברות לבעלי החוב כדי שהחברות יוכלו לתת קובננט מבלי לחשוש מהרס החברה כתוצאה מזליגה של ההסדר והמצב לשוק".

- גם קרנות נאמנות צריכות להיכנס תחת כללי חודק?

"לשכבה של קרנות הנאמנות יש חשיבות פחות קריטית ביחס לכספי הפנסיה. לכן, העקרונות צריכים להיות זהים אבל החומרה של החלתם יכולה להיות גמישה".

"אני לא רואה סכנה בהלוואות הפרטיות של המוסדיים"

אחד הנושאים שזוכים לתשומת לב רבה באחרונה הוא ההלוואות הפרטיות שהמוסדיים נותנים לשורה הולכת ומתארכת של חברות. מדובר בהלוואות כמו-בנקאיות, שהרבה פחות מפוקחות מאשר האג"ח הקונצרניות או האשראי הבנקאי. בימים האחרונים נודע כי באוצר החליטו להקים ועדת מומחים, מעין ועדת חודק נוספת, שתסדיר את תחום ההלוואות הפרטיות.

"בוועדת חודק לא התייחסנו להלוואות 'טיילור מייד', כלומר הלוואה ממוסדי אחד או שניים לחברה אחת. גישתנו התבססה על כך שקיימת פרקטיקה רבת שנים להלוואות מהסוג הזה בבנקים המסחריים בישראל", אומר על כך חודק, שמוסיף מיד כי "מוסדי שיפעל בתחום יכול לאמץ פרקטיקות אלו".

- מדובר לדעתך בתחום בעייתי מבחינת החוסכים? יש כאן סיכון עודף?

"אני לא רואה סכנה בהלוואות 'טיילור מייד', בהינתן שהמוסדיים פועלים לפי הפרקטיקה של הבנקים המסחריים בישראל".

- אם כך אז למה להקים ועדה נוספת ולא להחיל על המוסדיים את ההנחיות שכבר קיימות בתחומים אחרים?

"מהניסיון שנצבר, הממונה על שוק ההון רוצה לבחון את התאמת הכללים לנושאים שמיוחדים למוסדיים. לדוגמה, מוסדי אחד או שני מוסדיים נותנים הלוואה לחברה, וההלוואה תינתן על פי הסכם הדומה להסכם הלוואה של בנק מסחרי. הבעיה היא מה קורה כאשר החברה בקשיים וצריך להשתלט עליה לתקופה קצרה. כידוע, מוסדי אינו רשאי לשלוט בחברה. צריך להתאים את הכללים, אולי לאפשר למוסדיים לשלוט בחברה כזאת לזמן קצר".

היקף הגיוסים