אג"ח של שווקים מתעוררים, שנתפסו פעם כהשקעות שוליים מסוכנות, נראות היום כאחד ההימורים הבטוחים בשוק ההשקעות ה"סולידיות".

מקצועני השקעות אומרים שסיכוני האשראי והסיכונים הפוליטיים, שהרתיעו אותם בעבר ממקומות כמו סין, רוסיה, ברזיל וכלכלות מתפתחות נוספות, מתגמדים מול הסיכון הגדול יותר: הריביות הנמוכות בכלכלות המפותחות. בנוסף לכך, מדינות מתפתחות רבות מצמצמות גם את נטל החובות שלהן, כאשר רמות החוב מטילות צל כבד על כלכלות כמו אירופה.

המשקיעים בארה"ב הזרימו 20 מיליארד דולר לקרנות אג"ח מהשווקים המתעוררים בשנה שעברה עד סוף נובמבר, כמעט פי שניים מ-12.5 מיליארד דולר שהם הזרימו לקרנות הללו ב-2011, לפי חברת המחקר מורנינגסטאר. והם תוגמלו על כך: הקרנות הלו עלו בשנה שחלפה בכמעט 18% - והיו קטגוריית ההכנסה הסולידית הטובה ביותר לפי מורנינגסטאר.

החברות שמנהלות את הקרנות מגיבות לביקוש בהשקת עוד קרנות ותעודות סל כאלה. כ-20% מ-70 הקרנות בקטגוריה הזו הושקו בשנה שעברה, וסך הנכסים שלהן עלה ל-85 מיליארד דולר - גידול של 60% בהשוואה ל-2011.

כמה משקיעים אומרים, שאג"ח השווקים המתעוררים הן אחד המקורות האטרקטיביים ביותר של תשואות, כאשר תוכנית רכישות האג"ח של הפדרל ריזרב, שנועדה להמריץ את כלכלת ארה"ב, מנמיכה את תשואות האג"ח האמריקניות מכל הסוגים.

תשואה ממוצעת של 4.4%

עם תשואה ממוצעת של 4.4%, אג"ח השווקים המתעוררים נהנות כעת מיתרון תשואה של כ-2.5 נקודות אחוז ביחס לתשואת אג"ח האוצר האמריקני לעשר שנים. המרווח הזה אומר גם שמחירי האג"ח מהשווקים המתעוררים צפויים לרדת בפחות ממחירי אג"ח האוצר כאשר הריביות יחזרו לעלות, אומרת פראן רודילוסו, מנהלת משותפת של תעודת הסל Market Vectors Emerging Market Local Currency (סימול: EMLC) שברשותה נכסים בסך 1.1 מיליארד דולר.

בעלי אג"ח האוצר האמריקני הארוכות סבלו באחרונה ממחיקה של תשואה שנתית בשבוע אחד של מסחר, אחרי שהתשואה עלתה במקצת. כך דווח בוול סטריט ג'ורנל בשבוע שעבר.

אג"ח השווקים המתעוררים, שנקובות בדרך כלל במטבעות המקומיים, קורצות גם למשקיעים שחוששים שתוכניות ההקלה הכמותית של הפד האמריקני יערערו את חוזקו של דולר בטווח הארוך, אומר דייויד פוקוף, אנליסט קרנות נאמנות במורנינגסטאר.

זה לא אומר שהאג"ח הללו הן סחורה נטולת סיכונים. תשואותיהן נסוגות ביחד עם אלה של אג"ח אחרות מפני שהמשקיעים נוהרים אליהן. התשואה ממוצעת על מדד EMBI העולמי המפוזר של ג'יי.פי מורגן (בנצ'מרק פופולרי לקרנות אג"ח שווקים מתעוררים), היא כעת 4.4% לעומת 5.8% בדצמבר 2011, ומחצית מ-9% שהאג"ח הללו הציעו בסוף 2008.

בריאן רהלינג, אסטרטג האג"ח של וולס פארגו אדבייזורז, אומר שהעלייה במחירים והירידה בתשואות הותירו את אג"ח השווקים המתעוררים עם פחות פוטנציאל אפסייד. "בהתחשב בעלייה של המחירים אנו די זהירים", אומר רהלינג, שממליץ למשקיעים להקצות לא יותר מ-6% מהתיקים לאג"ח הללו.

באופן דומה, ההתנפלות על הקרנות יכולה גם היא להסתיים בכוויות אם המשקיעים יחפשו יציאה מהירה, מזהירים המבקרים. היו לכך תקדימים: אג"ח השווקים המתעוררים מומשו בפראות בסוף 2011, על רקע חששות ממשבר החובות האירופי, אומר אנתוני ואלרי, אסטרטג אג"ח ב- LPL Financial. "התנועות האלה יכולות גם להיפסק בתוך דקה", מוסיף ואלרי, שמקצה 5% עד 10% מתיקי הלקוחות שלו לאג"ח מהשווקים המתעוררים.

שיפור איכות

אך חסידי האג"ח הללו אומרים שהן לא בטריטוריה של בועה. הירידה בתשואות האג"ח הללו בשנים האחרונות נבעה גם משיפור באיכות שלהן - מה שאומר שהמשקיעים לוקחים על עצמם פחות סיכונים, ולכן הם גם פחות מתוגמלים, מציין ג'ון היגינס, כלכלן בכיר בקפיטל אקונומיקס.

דירוג האשראי הממוצע של מדד EMBI של ג'יי.פי מורגן עלה ל-BBB מינוס - הנמוך ביותר של אג"ח בדירוג השקעה, ממוצע של "זבל" לפני כמה שנים. מרווח התשואה שלהן ביחס לאג"ח האוצר האמריקני עדיין גבוה מ-1.5 נקודות אחוז (המרווח שנרשם במאי 2007), ופירוש הדבר הוא שלתשואות יש עוד מרחב ירידה, כתב היגינס בסקירה שפורסמה בשבוע שעבר.

אבל גם כמה תומכים הפכו להיות בררניים יותר בחשיפה שלהם. מייקל מאטה, שמנהל 815 מיליון דולר בקרן ING Global Bond Fund (INGBX), קונה בצורה סלקטיבית אג"ח קונצרניות מהעולם המתפתח במקום אג"ח ממשלתיות. מאחר שהאג"ח הללו מציעות תשואה גבוהה במקצת ביחס לאחיותיהן האמריקניות, מאטה אומר שזו דרך להגדיל את התשואה בלי לקחת יותר מדי סיכוני אשראי.

חברות במדינות מתפתחות גם מפיקות אג"ח חדשות בקצב שיא - מה שאומר שהביקוש להן עשוי לעלות, כאשר הנפקת אג"ח על ידי חברות בארה"ב מתחילה להאט, אומר ג'ון לונסקי, הכלכלן הראשי של מודי'ס אנליטיקס.

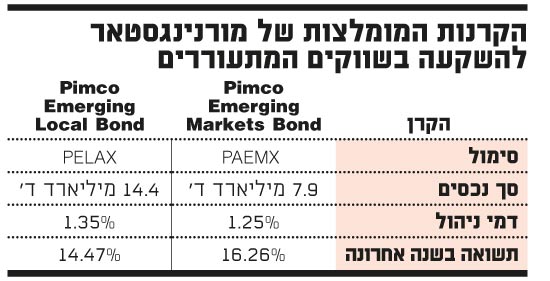

למורנינגסטאר יש שתי קרנות ב"דירוג מוזהב" בקטגוריית השווקים המתעוררים. אחת מהן היא Pimco Emerging Markets Bond (PAEMX), שמנהלת 7.9 מיליארד דולר, משקיעה בעיקר באג"ח נקובות בדולרים ומקצה 12% לאג"ח קונצרניות בשווקים המתעוררים. הקרן הזו צברה 11% בשנה בשלוש השנים האחרונות, בהשוואה ל-5.9% שהשיגו קרנות אג"ח אחרות של שווקים מתעוררים, לפי מורנינגסטאר.

הקרן השנייה ב"דירוג המוזהב" היא Pimco Emerging Local Bond (PELAX), אשר יכולה למצוא חן בעיני משקיעים שמחפשים לגוון את חשיפת המטבע שלהם. אג"ח נקובות במטבע מקומי אמנם תנודתית יותר בדרך כלל, אך מנהל הקרן, מייקל גומז, שולט בסיכונים על ידי היצמדות לאג"ח ממדינות בדירוג השקעה כמו ברזיל, מקסיקו ודרום אפריקה. הקרן הזה הניבה 8.7% בשנה בשלוש השנים האחרונות.

הקרנות המומלצות

כל הזכויות שמורות ל-MarketWatch.com 2013

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.