פרמירה, אייפקס, KKR - נדמה ששמותיהן של קרנות הפרייבט אקוויטי הללו הפכו לחלק בלתי נפרד מההתרחשות הכלכלית בישראל בשנה אחרונה. בכל פעם שחברה כלשהי מועמדת למכירה, קרנות הפרייבט אקוויטי הזרות (לצד אלו המקומיות, כמו פימי ופורטיסימו) הן "החשודות המיידיות" להפוך לרוכשות. למרות שבינתיים זרם העסקאות לא גדול כמו מספר הספקולציות, הצפי של רבים בשוק ההון הוא לגידול במספר העסקאות בהן יהיו מעורבות קרנות מסוג זה.

"בשנים 2002-2007 היו בעולם עסקאות פרייבט אקוויטי על ימין ועל שמאל, קרנות גייסו כסף ובנקים מימנו עסקאות במכפילים מטורפים. ב-2008 הכול נחתך והתחיל משבר, ומאז השוק הזה מדדה", אומר עו"ד נמרוד רוזנבלום, שותף במשרד אפשטיין רוזנבלום מעוז (ERM), המתמחה במיזוגים ורכישות. "עם זאת, אנחנו רואים באחרונה שיפור איטי, ומעריכים שב-2013 נחזור לראות יותר עסקאות".

- גם בישראל?

רוזנבלום: "בארץ יש בשנה האחרונה הרבה עניין. קרנות זרות מגיעות ונפגשות ולחלקן, כמו אייפקס ופרמירה, יש נוכחות חזקה בישראל. אנחנו צופים שתהיה לנו פעילות ערה השנה. אמנם על רקע הבחירות, עניין ועדת הריכוזיות תקוע, אבל יש תחושה שיקרה משהו, ואז חברות ביטוח, רשתות מזון ועוד יהיו על המדף.

"ספציפית בישראל יש את משבר הטייקונים, שלקחו על עצמם חובות מאוד גדולים אותם הם מתקשים לשלם. יש הרבה גופים שמחפשים הזדמנויות בנכסי הטייקונים - כולל למשל השתלטות דרך החוב כמו במקרה של רכישת אג"ח אי.די.בי פתוח על ידי קרן יורק".

לדברי רוזנבלום, בישראל קל לבצע עסקאות LBO (רכישות ממונפות), שכן במקרים רבים יש בחברה בעל מניות עיקרי אחד, קיבוץ או משפחה, שמולו דנים ישירות. יתרון נוסף שהוא מזהה מגיע מכיוון הקרנות הזרות: "יש נוכחות יהודית חזקה בהרבה מהקרנות. אנשים מגיעים לחגוג פה פסח, פוגשים במקרה אנשים אחרים, וככה נולדות עסקאות".

נוצר שוק פרייבט אקוויטי משני

יש מי שיראו כבעיה את מודל הפרייבט אקוויטי, אשר גוזר לחץ לייעל ולמכור את החברה הנרכשת תוך מספר שנים. או כמו שמציג זאת רוזנבלום: "שלמה אליהו קנה את מגדל בשביל הנכדים, פרמירה קונה בשביל למכור תוך כמה שנים". עם זאת, עדיין מדובר לדבריו בברכה למשק הישראלי, לנוכח כניסת שחקנים חדשים ועידוד תחרותיות.

רוזנבלום ייצג את חברת הביטוח האיטלקית ג'נרלי בעסקת מכירת השליטה בחברת הביטוח מגדל, ומספר שגם שם היה עניין מצד קרנות פרייבט אקוויטי. עסקה אחרת שבה לקח חלק היא מכירת השליטה ביצרנית הבדים אבגול לקרן הבריטית Ethemba ולקרן השקעות הולנדית, תמורת 107 מיליון דולר.

- מה הסיבה להתעוררות שוק הפרייבט אקוויטי העולמי?

"שוק ה-IPO (הנפקות ראשוניות, ש.ח.ו.) כמעט יבש. אלא אם אתה פייסבוק, קשה לגייס. לכן, אפשר לבצע אקזיט בדרך של מכירה למתחרה או לקרן פרייבט אקוויטי. בנוסף, מדובר על כך ששוק הבנקאות העולמי יתאושש, ואולי בנקים ישחררו קצת יותר כסף".

עוד גורם שישפיע על שוק זה, לדברי רוזנבלום, הוא שקרנות השקעה רבות ש"חגגו" ב-2006-2007 וקנו נכסים במכפילים מופרעים, מגיעות לסוף דרכן ונמצאות בלחץ למכור, אפילו בזול. כך נוצר שוק של פרייבט אקוויטי משני. גם קרנות שביצעו בזמנו רכישות ממונפות יצטרכו מימון מחודש בעוד שנתיים-שלוש, ולא בטוח שהבנקים שמימנו בעבר ירצו או יוכלו לממן שוב. "הכסף כבר לא נוזל בין הידיים כמו ב-2007", הוא אומר, "אם לא יוכלו לממן, יצטרכו למכור".

"לא 'כבד' לקרנות הזרות"

להערכת רוזנבלום, גם תרחיש בעייתי בשוק העולמי עשוי להיות טוב לישראל. "הקרנות הרי קיימות וצריכות להצדיק את קיומן, והן יחפשו עסקאות במקומות יותר אקזוטיים ואזוטריים", הוא מסביר. "עניין נוסף הוא שבישראל גם העסקאות הענקיות כמו תנובה ונטפים בזמנו, הן לא 'כבדות' מבחינת המימון לקרנות הזרות".

- איזה סוג חברות מעניין את הקרנות הזרות בארץ?

"יש שני פרופילים: האחד הוא חברות עם נוכחות בינלאומית שאפשר להפוך בעתיד ליותר גלובליות ואז למכור אותן - לדוגמה אבגול שפעילה ברוסיה, סין וארה"ב. כך גם חברות קיבוציות בעלות טכנולוגיה ייחודית עם חשיפה מועטה לחו"ל, שאפשר להגדיל.

"פרופיל שני הן חברות שמוגבלות לשוק הישראלי, אך בגלל מבנה השוק הן מציעות משהו מעניין וקצת מונופוליסטי, 'דרך להדפיס כסף'. זה קצת נפגע עקב הרגולציה, אבל עדיין קיים".

- בקשר לזה - בזמן מחאת הקוטג' נטען כי קרן אייפקס הובילה לעליית מחירי המוצרים בתנובה, והצרכן הישראלי נפגע.

"אייפקס היא גוף עסקי שמטרתו לעשות כסף, והוא יעשה זאת איפה שהשוק ייתן לו. הבעיה של מחיר הקוטג' היא לא אייפקס אלא השוק, שבו יש שתי חברות שמייצרות ושתי רשתות סופרמרקטים שמוכרות".

"בניגוד לקרן, אנחנו מגדלים חברה ונשארים לאורך זמן"

לא רק קרנות פרייבט אקוויטי זרות מתעניינות בהשקעות בארץ. גם תאגידים כמו האצ'יסון מהונג קונג (Hutchison Whampoa) מגלים עניין בנעשה כאן. אחת העסקאות שביצע בישראל הייתה רכישת החממה הטכנולוגית כינרות, תוך הבטחה להשקיע 100 מיליון שקל בחברות החממה בשנים הקרובות. "יש בישראל טכנולוגיות מעניינות בשלל תחומים, וסביבה יזמית, שמעודדות אנשים להשקיע בפיתוח בטכנולוגיות", מסביר ד"ר דן אלדר, נציג האצ'יסון בישראל.

התחומים שמעניינים את האצ'יסון הם טכנולוגיה, ביוטכנולוגיה וקלינטק. ואולם, ההשקעה המפורסמת ביותר שלה הייתה דווקא בחברת תקשורת, כשנכנסה ב-1997 להשקעה בפרטנר, ולימים מכרה את השליטה בה לסקיילקס של אילן בן דב ברווח גדול.

בקיץ האחרון, לאחר שבן דב נקלע לקשיים, חזרה האצ'יסון לתמונה כשהייתה אמורה לרכוש בחזרה את השליטה בפרטנר. לבסוף נחתמה עסקה למכירת פרטנר לחיים סבן, ואלדר מוכן רק לומר כי "סקיילקס פרסמה שביטלנו מתווה שהיה קיים. כידוע מתרקמת כרגע עסקה אחרת, עם סבן, ואנו נהיה בעלי חוב".

- מי המתחרים העיקריים שלכם כשאתם מנסים לרכוש שליטה בחברה ישראלית?

"זה משתנה מתחום לתחום. כשאנו מבצעים עסקה אנחנו לא בהכרח שואפים לבלעדיות, ויכולים לשתף פעולה עם קרנות השקעה. בניגוד לקרנות, אנחנו יכולים 'לגדל' חברה ולהישאר לאורך זמן - בפרטנר היינו מעל 11 שנה. כלומר, אנו מסתכלים על פרויקטים כמשקיע אסטרטגי שלא בא לעשות סיבוב פיננסי, לכן לא בהכרח מתחרים בקרנות. אם יש קרנות שרוצות להשקיע איתנו, תמיד נשמח לדבר איתן".

אלדר, יחד עם עמיקם כהן (לשעבר מנכ"ל פרטנר), מחפשים בארץ עסקאות להאצ'יסון. לדבריו, "ב-15 השנה שאני בקבוצה, מעולם לא קיבלנו תשובה שלילית".

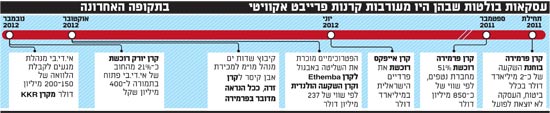

עסקאות בולטות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.