אחרי שרכשה כ 20% מהאגח של אי.די.בי פיתוח, רכשה קרן יורק בימים האחרונים אג"ח של אלביט הדמיה בהיקף של כ-15% מהאג"ח. כך על פי הערכות בשוק ההון.

לצד יורק פעלה הימים האחרונים קרן זרה נוספת וביחד עם מספר בנקים זרים הם רכשו אג"ח של חברת הנדלן בהיקף של 150-200 מיליון שקל. הרכישות בוצעו ברמות מחירים נמוכות משמעותית מהשווי פארי של האג"ח.

מדובר ברכישה גדולה שנייה של אג"ח של חברה במצוקה שביצעה קרן יורק בחודשים האחרונים, לאחר שכבר רכשה כ-20% מהחוב של אי.די.בי פתוח בערך נקוב של כ-800 מיליון שקל.

ערב הסדר חוב כמעט ודאי באלביט הדמיה, התכנסו בתחילת השבוע (א') מחזיקי האג"ח של החברה בבית ציוני אמריקה שבת"א. "אנו לא עומדים בתנאי ההלוואה לבנק הפועלים", הודה דורון משה, סמנכ"ל הכספים של חברת ההשקעות שבשליטת מוטי זיסר. הבנק דורש את חיזוק הביטחונות בגין הלוואה של 64 מיליון דולר, בשל צניחת ערכה של מניית החברה הבת, פלאזה סנטרס, אך אלביט מתקשה לעשות זאת, וכעת היא מנהלת מו"מ עם הבנק.

בחודש הבא אמורה אלביט הדמיה לשלם כ-80 מיליון שקל למחזיקי האג"ח הקצרות - סדרות א' ו-ב'. לאחר האסיפה, שאליה הוזמנו כל שמונה סדרות האג"ח של החברה, נותרו המחזיקים באג"ח הקצרות לאסיפה נפרדת.

השאלה שעומדת על הפרק היא אם סדרות האג"ח יתאחדו ויקימו נציגות משותפת, או שיתפצלו לשני נציגויות נפרדות.

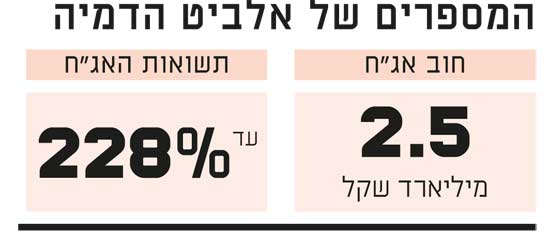

לאלביט הדמיה, שנסחרת לפי שווי של כ-156 מיליון שקל בלבד, חוב אג"ח כולל של כ-2.5 מיליארד שקל, הנסחרות בתשואת זבל של מאות אחוזים. בחודש האחרון ספגה החברה הורדת דירוג גורפת של חמש רמות משתי חברות הדירוג המקומיות, ל"רמת השקעה ספקולטיבית".

המספרים של אלביט הדמיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.