"בשנים האחרונות עשינו מהלכים, שלא כולם הבינו למה אנחנו עושים אותם, ועכשיו חלקם הגדול הגיע לידי ביטוי". כך מסביר דודי ויסמן, היו"ר והבעלים של חברת אלון USA, את המהלך המרשים שביצעה מניית חברת הזיקוק האמריקנית שלו, שהכפילה את שוויה בשנה החולפת.

אל המשבר הפיננסי של 2008 נכנסה אלון USA כחברה ממונפת, אחרי שהשלימה זמן קצר קודם לכן את רכישת את בית הזיקוק קרוץ ספרינגס בלואיזיאנה, תמורת סכום של כ-400 מיליון דולר. ואם זה לא היה מספיק, הרי שבית הזיקוק שלה בביג-ספרינג, טקסס - בית הזיקוק הראשון אותו רכשה החברה ושנחשב עד היום לנכס הכי טוב שלה - היה מושבת בשל פיצוץ ושריפה שאירעו במקום בפברואר 2008.

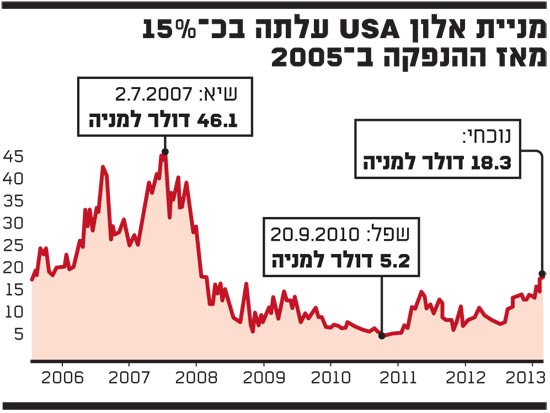

בשנים 2009 ו-2010 המיתון בארה"ב הביא לירידה משמעותית במרווחי הזיקוק, ואלון סיימה את השנים הללו בהפסד מצטבר של כ-235 מיליון דולר. מצבה הפיננסי של החברה הביא לכך שמנייתה של אלון USA צנחה ממחיר השיא של 46 דולר למניה, שנרשם ביולי 2007, עד למחיר שפל של 5.2 דולר בספטמבר 2010. "אם לא היה לנו עודף של 150 מיליון דולר בקופה לא היינו עוברים את התקופה הזו", מודה ויסמן. "עסקי הזיקוק הם כאלה שתמיד צריך לצפות לתרחיש הדאון סייד".

אחד המהלכים שביצעה אלון USA והתברר כקריטי ביותר, היה דווקא בצד הפיננסי, כשעם רכישת בית הזיקוק בקרוץ ספרינגס היא ביצעה עסקאות הגנה על מלאי הנפט שהיה בו. כך, כשהגיעה הצניחה החדה במחירי הנפט במחצית השנייה של 2008, המהלך הזה הניב לאלון תזרים של 185 מיליון דולר, שבלעדיו מצבה הפיננסי היה מאתגר עוד יותר.

בצד התפעולי יש לציין את החלטת החברה להמשיך ולספק תזקיקי דלק ללקוחות בית הזיקוק שנפגע באמצעות רכישת תזקיקים מאחרים, על אף שמדובר היה בהוצאה יקרה. גם המהלך הזה השתלם בסופו של דבר, כשלאחר שבית הזיקוק שב לפעולה הוא לא איבד אף לא אחד מלקוחותיו.

"מתמקדים בתחום ההתמחות שלנו"

לפני מספר שנים חל שינוי דרמטי בשוק הנפט האמריקני. בעקבות עליית מחירי הנפט ושיפורים טכנולוגיים, בוצע מספר רב של קידוחי נפט חדשים בארה"ב, ובמדינת טקסס נמצאו שדות עצומים (וכך גם בדקוטה הצפונית, הסמוכה לקנדה). היות שטרם נבנו התשתיות המתאימות להובלת הנפט שהתגלה אל בתי הזיקוק האחרים במדינה, מחירו הפך זול משמעותית. מי שנהנה מכך היו בתי הזיקוק שנמצאים בקרבת מרבצי הנפט החדשים, שכן הם יכלו לרכוש נפט גולמי זול, ולמכור את התזקיקים (בנזין, סולר, דלק סילוני וכו') במחירי השוק. כך מרווחי הזיקוק (ההפרש בין מחיר הנפט הגולמי שרוכש בית הזיקוק למחיר תוצרי הזיקוק שהוא מוכר) שלהם גדלו משמעותית, והרווחיות שלהם קפצה.

בית הזיקוק בביג ספרינג שבטקסס הוא אחד הנהנים מהמצב החדש, אלא שבאלון לא הסתפקו בכך והחלו לבצע פעולות שיביאו לכך שגם בית הזיקוק בלואיזיאנה יוכל לקבל את הנפט הזול. אלון הפכה את כיוון זרימת הנפט הגולמי בצנרת שלה שהובילה נפט לתוך טקסס, כך שכעת הנפט מטקסס זורם בכיוון ההפוך, אל בית הזיקוק בלואיזיאנה, ומ-2012 החל קרוץ ספרינגס לקבל חלק מהנפט הגולמי הזול.

"בשביל שזה יעבוד צריך לתכנן מהלך כזה שנתיים-שלוש מראש, כי צריך להוציא רישיונות, לבצע עבודות בשטח ולהבטיח שתהיה אספקה של נפט גולמי", מסביר ויסמן כיצד בוצע המהלך שהביא להגדלה במרווח הזיקוק של קרוץ ספרינגס.

בהזדמנות זו ויסמן גם מרחיב לגבי ההחלטה לרכוש את בית הזיקוק בלואיזיאנה: "היום בתי זיקוק משקיעים מאות מיליוני דולרים בשביל להגדיל את כמות הדיזל שהם מזקקים לעומת בנזין. בית הזיקוק בקרוץ הוא מודרני ויחס הדיזל שהוא מייצר מכל חבית נפט גולמי הוא גבוה יחסית. בנוסף, עלויות התפעול שלו מאוד נמוכות, והתזקיקים שמיוצרים בו עוברים ישירות לצינור המרכזי שמספק את רוב התזקיקים לחוף המזרחי". באלון מקווים שבעתיד היקף צריכת הדיזל בארה"ב יעלה בדומה לאירופה, מה שיאפשר לחברה לשפר את הרווחיות, שכן מחיר המכירה של הדיזל גבוה יותר ביחס לבנזין.

קבוצת אלון מחזיקה ב-4% מתגלית תמר, לא שקלתם להיכנס גם לתחום הקידוחים בארה"ב לאור ההתעוררות המשמעותית שנרשמת בו?

"אנחנו מתמקדים בתחום ההתמחות שלנו. אם כן נעשה משהו כזה בעתיד, ניכנס לשותפות עם מישהו שמבין ופועל בו, לא נעשה את זה לבד", אומר ויסמן.

עלייה של 44% בחודשיים

אלון USA ביצעה בשנה החולפת שני מהלכים פיננסים: הראשון הוא עסקה במסגרתה שכרה גודלמן זאקס את מלאי הנפט של החברה, כך שכעת יהיה לבית ההשקעות מלאי פיזי של נפט כנגד חוזי הנפט אותם הוא מוכר. מבחינתה של אלון, היא יכולה למשוך מהמיכלים את הכמות הנפט אותה היא צריכה לפעילות השוטפת, אבל היא השתחררה מהצורך לבצע הגנות על מלאי הנפט ולהיות מושפעות מהתנודות במחירו, וגם חסכה את עלויות קווי האשראי מהבנקים שנדרשו לרכישת המלאי.

המהלך הפיננסי השני היה הנפקת בית הזיקוק ביג ספרינג, במסגרת מבנה הדומה לשותפויות בארץ (MLP). במבנה זה החברה עצמה לא משלמת מס, והיא מתחייבת לחלק את כל הרווח הנקי שלה למשקיעים, שכל אחד מהם משלם את המס בעצמו. אלון הנפיקה את ביג ספרינג (סימול ALDW) וגייסה 180 מיליון דולר לפי שווי של כמיליארד דולר לבית הזיקוק - נמוך מהשווי בכ-25% מהשווי שקיוותה לו. המחיר בו בוצעה ההנפקה שיקף תשואה שנתית של 33%, ובחודשיים שעברו מאז ההנפקה זינק מחיר השותפות ב-44%. לאחר ההנפקה וביחד עם הרווח בשנתיים האחרונות, קטן היקף החוב של אלון USA בכ-400 מיליון דולר, לכ-450 מיליון דולר.

- אתה לא חושב שהנפקתם את ביג ספרינג בזול?

"היינו נחמדים לשוק", אומר ויסמן בחיוך ומיד מוסיף הסבר רציני יותר: "אם אתה רוצה שהמניה תמשיך להיסחר טוב אתה חייב להשאיר בשר למשקיעים. מלבד זאת, הנפקנו רק כ-19% מהחברה, כך שאנחנו עדיין נהנים מרוב העלייה במניה".

מהלך גיוס ההון באמצעות השותפות הוריד מהפרק הנפקה אחרת אותה תכננה לבצע אלון USA עוד ב-2009, של הפעילות הקמעונאית שלה המרוכזת בחברה הבת Alon Brands. "בתחום הזה הגודל חשוב, ונרצה להנפיק את Alon Brands רק כשנהיה גדולים יותר", אומר ויסמן. בינתיים ביצעו ב-Alon Brands מהפך מיתוגי בשנה האחרונה, וכעת תחנות הדלק שינו את המותג שלהן ל-"Alon", שהחליף את מותג "Fina" אותו ירשה החברה עם הרכישה. מהלך זה כבר הניב תוצאות בשטח וברבעון השלישי של השנה רשמה הפעילות הקמעונאית הכנסות שיא.

"לא הבנתי למה צריך ללכת לשם"

- המיתון באירופה לא יוצר הזדמנות לרכישה של בית זיקוק שם?

"לפני שהתחלנו את הפעילות בארה"ב הסתכלנו על בתי זיקוק באירופה, שקרובה יותר לישראל, ולא הבנתי למה אני צריך ללכת לשם. באירופה אין את החופש כמו בארה"ב, והמדינות שם מאוד שמרניות. בנוסף, עלות התפעול של בתי הזיקוק שם היא גבוהה יותר וההיסטוריה שלהם לא חיובית. לכן מרבית בתי הזיקוק שם מוחזקים בידי המדינות".

תזכורת למצב בתי הזיקוק ביבשת התקבלה בשנה שעברה, כאשר חברת Petroplus, המזקקת העצמאית הגדולה ביותר באירופה שהפעילה שישה בתי זיקוק במדינות שונות, נכנסה להליך של פשיטת רגל.

- אתם מתכננים לרכוש בית זיקוק נוסף בארה"ב?

"תחום הזיקוק לא מכבד מינוף גבוה בגלל התנודתיות של המרווחים, לכן רק לאחר שאתה עושה צעד של הורדת חוב אתה יכול להיות מוכן לעוד עסקה", אומר ויסמן. "אנחנו רוצים לרדת לרמת חוב אשר תהיה שווה לרווח ה-EBITDA (רווח בניטרול ריבית, מס פחת והפחתות) השנתי שלנו (יחס של 1 ל-1). היום אנחנו מעט מעל זה, ואם נעשה עוד עסקה נעלה משמעותית מעל 1".

כאן צריך להזכיר כי בשנת 2009 הגיעה Alon USA ליחס חוב ל-EBITDA של 1 ל-5 - כשהיקף החוב עמד על כמיליארד דולר, ורווח ה-EBITDA הסתכם ב-200 מיליון דולר בלבד. לעומת זאת, בתשעת החודשים הראשונים 2012, הסתכם ה-EBITDA של אלון USA על 313 מיליון דולר וביחד עם נתוני הרבעון הרביעי צפוי יחס החוב ל-EBITDA השנתי להגיע לרמה אליה שואפים באלון .

אחת מהמטרות של הנפקת בית הזיקוק בביג ספרינג הייתה להציף ערך באלון USA, כיון שההנפקה נתנה תג מחיר להחזקה של אלון USA בבית הזיקוק. בית הזיקוק (סימול ALDW) נסחר היום לפי שווי של 1.44 מיליארד דולר, כך שחלקה של אלון USA בו עומד על 1.15 מיליארד דולר. באופן מפתיע, אלון USA נסחרת בוול-סטריט לפי שווי של 1.11 מיליארד דולר בלבד, כך שהמשמעות היא שמחיר מניית אלון USA לא משקף את יתר הפעילות שיש לחברה.

- אתה חושב שהמניה עשויה לחזור להיסחר ברמות השיא בהן הייתה לפני המשבר?

"אתה רואה שאני לא מוכר", אומר ויסמן ורומז מה דעתו לגבי העתיד.

הכותב היה אורח של אלון USA בארה"ב

מניית אלון

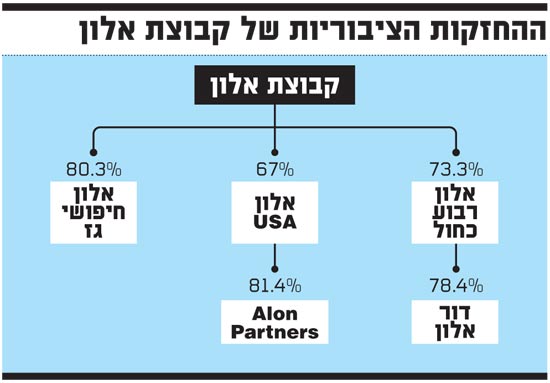

ההחזקות הציבוריות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.