בטור האחרון, שהיה סביב פייסבוק (אל דאגה, גם היום נהיה באזור), כתבנו: "בכל מקרה, פייסבוק מפרסמת היום את הדוח הכספי, ונקווה שהוא ייטיב עם הפוזיציה שלנו במניה. זינגה תפרסם ב-5 בפברואר". זה כל מה שהיה לנו להגיד ביחס לדוח: "נקווה שהוא ייטיב עם הפוזיציה". משפט זה מתמצת את יחסנו בדבר היערכות לפרסום דוחות כספיים: לא נערכים - לא מוכרים בגלל שיש דוח, ולא קונים בגלל שיש דוח.

כך, גם בסמינר שנערך בשבוע שעבר נשאלנו האם לא למכור את זינגה לפני הדוח, והתשובה הייתה "לא". הסיבה הייתה שהגרף מראה פוטנציאל לעלייה משמעותית, ולכן אין סיבה למכור. מי שעוקב אחר הטור, אכן יודע שלא מכרנו.

ההפתעה, הבלגן והגרף

יש שלוש סיבות שבגינן אנחנו לא מתייחסים לדוחות כספיים למרות שהם מפרנסים מאות אנליסטים, כתבים, פרשנים ובלוגרים. אפשר לתמצת את הסיבות הללו לשלוש מילים: הפתעה, בלגן וגרף.

ההפתעה: אם לא שמתם לב, רוב פרסומי הדוחות הכספיים מפתיעים פעמיים. פעם בפרסום ופעם במסחר שאחרי הפרסום. כמעט כל פרסום דוח כספי, כמו גם נתון כלכלי אחר, מתקבל בהפתעה או בפער ביחס למה שמכונה "ציפיות האנליסטים". אז זה שהאנליסטים המופתעים כל פעם מחדש עדיין מצליחים להצדיק את עיסוקם, זה בסדר בשבילם.

אבל כמה הפתעות נצטרך בשביל להבין שהמילה "הפתעה" לא רלוונטית, וכך גם התחזית. כמו שאנחנו לא מופתעים כשעולה מספר בלוטו. אנחנו גם לא מופתעים כשהוא שונה מהתחזיות של מישהו. לכן, מכיוון שתחזיות של מומחים ביחס לדוחות לא מתממשות, מדוע שלנו תהיה דעה רלוונטית ביחס לתוצאות רבעוניות או שנתיות של חברה? ובאין דעה, אין סיבה לפעולה.

הבלגן: אנחנו מחזיקים 30 ויותר מניות בתיק. פעם החזקנו 50. כל חברה מפרסמת דוח 4 פעמים בשנה. סה"כ 200 אירועים. אם נצטרך להתייחס לכל אירוע כזה (ולא ברור בדיוק מה לעשות לגביו: לנחש? למכור לפני?) אזי ייווצר הרבה רעש בתהליך העבודה, ונשלם הרבה עמלות לברוקר. למרות שאנחנו ביחסי חברות ושת"פ עם אופנהיימר, הברוקר שלנו ושותפנו לפרויקט הקניון, עמלות אנחנו לא אוהבים לשלם על רעשים. רק על מימוש רווחים, עצירת הפסדים או שדרוג התיק.

הגרף: הגורם האחרון והמכריע בקבלת ההחלטות שלנו הוא הגרף. כל הניתוח של החברה, מוצר, הנהלה, טרנד, מגמות עולמיות, פעילות בעלי עניין וכדומה נועד להניב רעיונות טובים. השקעות הן עניין של תזמון רעיונות טובים. אם הגרף מראה שמניה ממש מעניינת לפני דוח (ראו זינגה) לא נמכור. זכרו שעל פי פילוסופיית הניתוח הטכני, הגרף מגלם את כל המידע הרלוונטי ביחס למניה. אם לא ניכרים עליו סימנים שמישהו חושב משהו על הדוח, אין לנו סיבה לחשוב גם.

תזכרו - אנחנו מנהלי השקעות בוול סטריט, היושבים בישראל וניזונים ממקורות פומביים וגרפים. לא נדע על זינגה משהו שאחרים לא יודעים. הדבר הטוב ביותר הוא לקרוא את הגרף. במקרה של זינגה, קיבלנו חיזוק מעולה מהאנליסט של בנק אוף אמריקה, שהוציא המלצת "קנייה" בבוקר פרסום הדוח. אומץ כזה אמור להיות מבוסס על תובנה חזקה, ויש בה בכדי לאפשר עמידה איתנה מול גל הדוח.

דוח ולא גמרנו

ומה קורה אחרי פרסום דוח? סוג של טלטלה בתחילת המסחר (ואז "מופתעים" שוב יחס לתגובת המניה ביחס לדוח). פעמים רבות המגמה הכללית מייצבת את המניה בכיוונה, עם תקופת סבלנות זו או אחרת. תראו מה קרה לפייסבוק אחרי הדוח - תנודתיות חדה מאוד ביום הדוח (ירידה בהתחלה וסגירה ללא שינוי בהמשך), ירידה ביומיים שאחרי ובסופו של דבר, נכון למועד כתיבת טור זה, תמיכה מעל הממוצע ל-200 יום, והישארות במגמת עלייה.

התנודתיות הזו אומרת שגם אחרי הדוח הדעות חלוקות לגביו (תראו גם איך זינגה פתחה אחרי הדוח - קפצה ל-2.90, ירדה ל-2.75, ואחרי זה רצה למעלה). זה מחזיר אותנו לחיזוק ההבנה, שלפני הדוח לא יכולה להיות לנו דעה "שווה", למעט הדעה הטכנית. בפועל, יש מניות שמפתיעות אותנו לרעה, יש לטובה, לעתים זה סתם מתקזז, ולעתים, כמו בתקופה האחרונה, אנחנו בצד הטוב. תחשבו על כל הרעש והעמלות שאנחנו חוסכים, וסביר שתראו את היתרונות שבדרכנו, דרך ההתעלמות. לא מתוחכם, פרקטי.

לא יכולים בלי?

מי שבכל זאת מוצא את עצמו קשור רגשית לאירוע הזה שנקרא דוח כספי (וזה עוד לפני שהזכרנו את ההנחיות שחברה נותנת לפני דוח ולקראת הדוח הבא), יכול לעשות שני דברים: הראשון, לקרוא בלוגרים מבינים, שנותנים תרחיש ביחס לדוח. במקרה כמו של זינגה למשל, אם יש אנליסט אמיץ דיו לפרסם עדכון שניה לפני הדוח, ניתן להניח שיש לו סיבה טובה לעשות את זה. אם אתם מכירים את האנליסט ומעריכים אותו, זה בכלל טוב (אפרופו, שווה לעקוב אחרי האנליסט של זינגה).

הדבר השני, אם אתם מחזיקים פוזיציות גדולות יחסית, ניתן למכור שליש או להגן עם אופציות מכר. מכירת שליש נותנת גם תרופה מנטלית למקרה שהמניה תרד אחרי הדוח (תרגישו שעשיתם משהו טוב, וזה תורם לאיזון), וגם מפחיתה את המכה לתיק והתנודתיות הנובעת ממנה.

הכותב הוא מנכ"ל משותף וראש תחום פיננסים בחברת BePlusDo - פיתוח כלים וטכנולוגיות אימון, ואסטרטג ההשקעות של קרן הגידור Green Ocean. אין לראות בטור המלצה לרכישה/מכירה של ניירות ערך ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.

ziv@beplusdo.co.il

www.facebook.com/groups/themallglobes

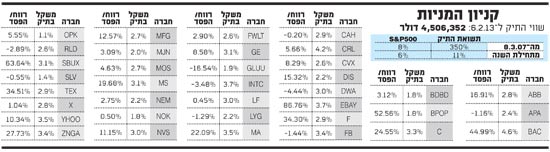

קניון המניות 2

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.