אג"ח האמריקניות, הן הממשלתיות והן הקונצרניות בדירוג גבוה, לא מספקות תשואה ראויה למשקיעים כיום. מנגד, המצב העדין שבו נמצאת הכלכלה העולמית, וכן החשש מכניסה למיתון נוסף, מרתיע חלק מהמשקיעים מפני כניסה לשוק המניות. בהיעדר אלטרנטיבות, אחד הפתרונות שנמצא הוא השקעה באג"ח High Yield (HY, איגרות חוב בסיכון גבוה, בדירוג השקעה נמוך או ללא דירוג בכלל).

יניב פגוט, האסטרטג הראשי של בית ההשקעות איילון, מספר לאן זז הכסף בשנה החולפת: "בתחילת 2012 חצו תשואות האג"ח הממשלתיות האמריקניות ל-10 שנים את רף 2% כלפי מטה, והתבססו שם במשך תקופה. בעקבות מהלך זה עברו המשקיעים להשקעה באיגרות חוב בדירוג השקעה גבוה, אשר נסחרו בתשואה של כ-3.8% בממוצע; ואחר כך להשקעה באג"ח HY, אשר נסחרו בתשואה של כ-8.2% בממוצע".

לדברי פגוט, "הן ההשקעה באג"ח בדירוג השקעה והן באג"ח HY הניבו תשואות נומינליות מדהימות ב-2012. מדד איגרות החוב בדירוג השקעה עלה ב-9.8% בשנת 2012, ואילו מדד ה-HYטיפס ב-16.2%. בפתחה של 2013 התשואות של האג"ח הממשלתיות ל-10 שנים נמצאות עדיין ברמה של 2%, אולם התשואה באיגרות החוב בדירוג השקעה גבוה עומד על 2.7% בלבד, כלומר לא נותר הרבה 'בשר' לירידה במרווחים באג"ח בדירוגים גבוהים".

העליות במדד אג"ח HY גרמו לכך שהוא נסחר כעת בתשואת שפל של 5.6% - רמה שיש המכנים אותה "בועתית". אלא שפגוט מציין, כי אין מדובר במרווחי שפל כלל וכלל. "מרווח החוב הממוצע של אג"ח 'זבל' ביחס למקבילתה הממשלתית עומד על 4.8%, וזהו מרווח חוב הכפול מזה שנרשם בשפל, במאי 2007. באשר לאג"ח בדירוג השקעה גבוה, המרווח שלה מהאג"ח הממשלתית עומד היום על 1.4%, וזאת ביחס למרווח של 0.9% במאי 2007".

האפסייד מוגבל

פגוט מסביר, כי "בעבר התשואות על החוב הממשלתי היו גבוהות הרבה יותר, ומרווחי החוב הקונצרניים היו מכווצים. עכשיו, לעומת זאת, תשואות השפל נובעות בראש ובראשונה מתשואות השפל באפיק החוב הממשלתי".

רוני יונסיאן, מנהל דסק מחקר ני"ע זרים בלאומי שוקי הון, ממליץ אף הוא על השקעה באפיק זה, אך מוסיף הסתייגות בדמות האפסייד המוגבל. "אם בעבר האפיק הניב תשואות דו-ספרתיות, היום לא רואים את זה, אלא תשואה חד-ספרתית גבוהה".

לדברי יונסיאן, לחברות יש תיאבון לגייס בזול בשל הריבית הנמוכה - מה שגם דוחף את המשקיעים לרכישת אג"ח HY. "את התיאבון לסיכון רואים בגיוסים - ב-2012 11% מהנפקות האג"ח היו HY, ומתחילת השנה השיעור כבר עלה ל-15%. התיאבון לא ייעלם, כי הריבית לא צפויה לעלות בקרוב".

באשר לסיכון הגדול יותר שטמון בהשקעה באג"ח אלה, יונסיאן טוען, כי היקף הגיוסים הגדול באג"ח לא נעשה מתוך כוונה להשתמש בכסף לחלוקת דיבידנדים או לביצוע רכישות ממונפות. "החברות ניצלו את הריביות הנמוכות וחיזקו את המאזנים".

פגוט מציין, כי שיעור שמיטת החובות בשוק האג"ח הקונצרניות בארה"ב צנח בשלהי 2012 לרמת שפל של 1.1% בלבד, וזאת אל מול ממוצע דיפולט רב-שנתי של כ-3.9%. הדבר מגביר את הביטחון של המשקיעים בהשקעה באג"ח חברות בכלל ובאג"ח HY בפרט. "להערכתנו, שיעור הדיפולט הנמוך יישמר בשנת 2013, ויתמוך בהשקעה בחוב אמריקני", אומר פגוט.

איך להשקיע?

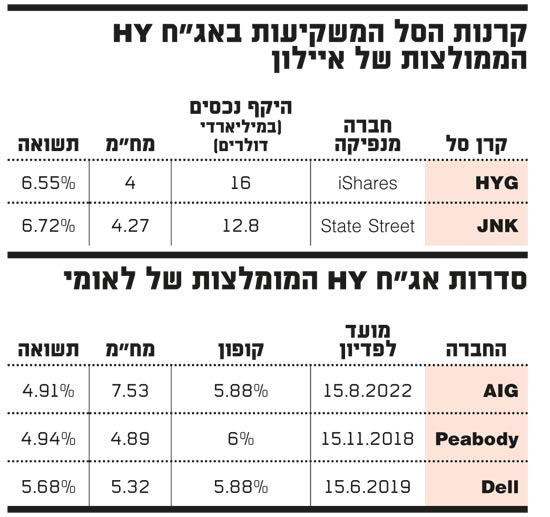

"אחד המאפיינים של שוק ה-HY היום, הוא שפיזור התשואות רחב יותר מאשר לפני המשבר", אומר יונסיאן. "היות שכך, אנחנו מעדיפים להשקיע בשמות ספציפיים על פני חשיפה רחבה לתחום". בלאומי ממליצים להשקיע באג"ח של3 חברות: חברת הביטוח AIG, חברת כריית הפחם Peabody, ויצרנית המחשבים Dell.

"לפני 2008 השקעה ב-AIG הייתה סוג של קזינו. הייתה לה חשיפה ענקית לנגזרים ול-CDS (נגזרת על חדלות פירעון, ר' ש'), ולמעשה חברת AIG היא המוסד שקיבל את הסיוע הכי גדול במשבר האחרון. מאז הם צמצמו את החשיפה לנגזרים ול-CDS ב-90% ו-95% בהתאמה, ולאט-לאט הם הופכים להיות חברת ביטוח. יחס ההון למאזן ירד מ-10% ל-18%, וכרית הביטחון גדלה בצורה משמעותית". יונסיאן ממליץ להשקיע באג"ח החברה אשר לפדיון בשנת 2022, ובעלת מח"מ ממוצע של 7.5 שנים. הסדרה מציעה קופון של 5.88%, ונסחרת היום בתשואה של 4.9%.

באשר לחברת Peabody, חברת כריית הפחם הגדולה בעולם, יונסיאן אומר, כי "יש סנטימנט שלילי כלפי המגזר, שנובע מההערכה, כי השימוש בפחם ילך ויפחת בגלל תחרות מצד אנרגיה ירוקה וגז טבעי. אלא שבשנה האחרונה מחיר הגז הטבעי עלה מ-2 דולר ל-MMBTU ל-3.2 דולר ל-MMBTU, כך שאם זה מוצר תחליפי, הרי הפגיעה התמתנה.

"בנוסף, יש גם נסיגה בתמיכה והסובסידיות שמעניקות ממשלות לאנרגיה ירוקה בגלל המשבר. לפי תחזיות בינלאומיות, הביקושים לא ייעלמו בגלל השווקים המתפתחים, שבהם רוב תחנות הכוח עובדות על פחם. ההסבה לגז טבעי יקרה מאוד ואורכת שנים רבות". יונסיאן ממליץ להשקיע בסדרה שנפדית ב-2018, ובמח"מ ממוצע של 4.9 שנים. הסדרה מציעה קופון של 6% ונסחרת בתשואה של 4.9%.

באשר לחברת Dell, אשר צפויה להירכש על ידי קונסורציום רוכשים ברכישה ממונפת, יש צפי להורדת דירוג בגלל שהמינוף גדל. כתוצאה מכך עלתה התשואה על האג"ח של החברה, אבל יונסיאן מעריך שהגדלת המינוף לא תפגע ביכולת שירות החוב של החברה. "Dell נפגעה מהמעבר של הצרכנים מה-PC לטאבלט, אבל זה לא תחום הפעילות היחידי שלה - היא פועלת גם בשרתים ובשירותי אחסון, וייצרה תזרים של 3 מיליארד דולר ב-2012".

כתוצאה מהגדלת המינוף והירידה בדירוג עלתה התשואה על איגרות החוב של Dell, ויונסיאן ממליץ להשקיע באג"ח שנפדית בשנת 2019, ובעלת מח"מ ממוצע של 5.3 שנים. הסדרה מציעה קופון של 5.88%, והתשואה עליה זינקה באחרונה מ-3% ל-5.7%.

לעומת יונסיאן, פגוט אינו ממליץ להשקיע באג"ח ספציפיות. "כתפיסת עולם אנו לא עושים 'בונד פיקינג' בארה"ב, כי מי שרוכש אג"ח בכמה עשרות אלפי דולרים, ולא של ג'נרל אלקטריק, לא יכול להשיג פיזור. לכן אנחנו מתכנסים לאינדקסים הרלוונטיים, שנותנים פיזור של מאות ני"ע". פגוט ממליץ להשקיע בשתי תעודות סל - HYG ו-JNK.

קרנות הסל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.