זירות הכלכלה המרכזיות בעולם ממשיכות לספק למשקיעים חדשות בלתי פוסקות, שמעלות ומורידות את רף החששות שלהם לגבי עתיד השווקים בזמן הקרוב והרחוק.

השבוע היו אלה איטליה וארה"ב שהגבירו את חוסר הוודאות העתידית, ובהתאם לכך משכו מעלה את רף החששות - ארץ המגף עם תוצאות הבחירות, וארה"ב עם הקיצוץ הרוחבי רחב ההיקף, שנכנס לתוקף בסוף השבוע.

על רקע המצב בעולם, בבית ההשקעות פסגות סבורים כי "השוק הגלובלי טומן בחובו סיכונים רבים, אך למשקיעים בעלי אורח רוח קיימות בו הזדמנויות, במיוחד באפיק המנייתי".

בועז ורשבסקי, מנהל השקעות קופות גמל מפעליות בפסגות, מסביר כי "הנתונים הכלכליים האחרונים לא מראים את ההתאוששות שכולם מחכים לה. עם זאת, קיימים ניצנים של נתונים חיוביים בארץ ובעולם. דוגמה לכך ניתן למצוא בארה"ב, בשיפור שבתחומי הנדל"ן והתעסוקה".

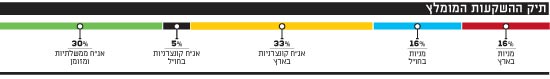

ורשבסקי מקצה 32% מהתיק שלו לרכיב המנייתי, בחלוקה שווה בין השוק המקומי לזה שבחו"ל, ואומר כי "רכיב זה מעניין להשקעה בשל חוסר אטרקטיביות וגורמי הסיכון של האפיקים האחרים, וכן בשל צפי להמשך הזרמת כספים וסביבת ריביות נמוכה בעולם".

הוא מעריך כי "האפיק המנייתי יהיה תנודתי השנה. צפויה השפעה של אירועים נקודתיים, כפי שאנו רואים בימים אלו בבחירות באיטליה, בקבלת ההחלטות בארה"ב בנוגע לגובה הקיצוצים ותקרת החוב, וכן בבחירות הצפויות בגרמניה. אולם למי שיש סבלנות ולא ינסה לתזמן את השוק, האפיק המנייתי מומלץ".

לגבי חלוקת ההשקעה בין הארץ לחו"ל הוא מסביר כי "הסיבה לפיזור היא הסיכונים הרבים שמשפיעים על השוק המקומי, ובהם המצב הגיאופוליטי, היעדר תקציב, צפי לקיצוצים, וכמובן הרגולציה שתחזור לאחר הקמת הממשלה".

"להתמקד באג"ח בעלות ביטחונות"

בשוק המקומי, ורשבסקי מזהה הזדמנות בסקטור הבנקים. "הם אמנם צפויים להתמודד השנה עם סביבה כלכלית קשה, ענף נדל"ן שבו חוסר וודאות, ורגולציה, אבל אני סבור שהבנקים צפויים לתת תשואה עודפת על השוק, היות שהם נסחרים מתחת להון העצמי שלהם ובשל התשואה להון, שצפויה להיות בין 8%-10%".

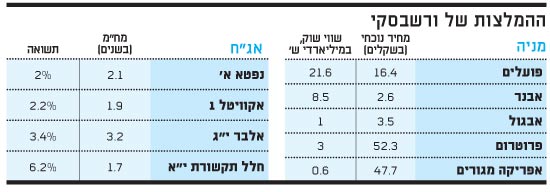

מבין מניות הבנקים, מניית הפועלים, שנסחרת במכפיל להון של 0.84, היא המומלצת על ידו.

ורשבסקי מציין כי "מניות מעניינות נוספות הן מניות של חברות אשר מוצריהן פחות מושפעים מהמצב הכלכלי. קרי, קיים ביקוש יציב למוצרים. למשל מניית אבגול, שעוסקת בשוק הבד הלא אריג ושהכתה את מדד ת"א 100 בכ-15% בשנה האחרונה. לאחרונה התחלפה הבעלות בחברה, וכיום הבעלים היא קרן Ethemba Capital. החברה צומחת במכירות כפונקציה עיקרית של הגדלת קווי הייצור, ומכפיל הרווח החזוי של המניה לשנה הוא 10.4".

לגבי היציאה לחו"ל, ורשבסקי מציין כי "יש חשיבות רבה לפיזור ההשקעות לחו"ל. העדיפות היא לארה"ב, בשל שיפור בנתונים הכלכליים הריאליים החיוביים".

ורשבסקי ממליץ לבצע את ההשקעות מעבר לים באמצעות ETF או תעודות סל מקומיות שעוקבות אחרי מדדים. "לדעתי יש לגוון את ההשקעות בחו"ל בבחירת מדדים סקטוריאליים, ולא רק במדדים הכלליים שכולם מכירים", הוא מוסיף, "ETF למשל, שנסחרת תחת הסימבול XHB, היא תעודה שחשופה לחברות בנייה וחומרי בנייה, ולחברות שעוסקות בריהוט ומוצרים לבית. לדעתי, חברות אלו יושפעו לטובה מהשיפור בתחום הנדל"ן".

באפיק האג"ח, ורשבסקי מקצה 33% מהתיק לסדרות קונצרניות בארץ, בחלוקה שווה בין סדרות צמודות מדד ושקליות, במח"מ בינוני. 5% נוספים הוא מקצה לסדרות אג"ח קונצרניות בחו"ל.

"באג"ח הקונצרניות המרווחים ממשיכים לרדת", אומר ורשבסקי, "לדעתי יש סדרות שלא מתמחרות את הסיכון בצורה נכונה. לכן, ההמלצה העיקרית שלי לאפיק זה היא לבחור את האג"ח בצורה סלקטיבית, ולהיזהר מאג"חHigh Yield ואג"ח שלא נותנות ביטחונות מספקים".

ורשבסקי סבור כי "קיימת בשוק בעיית נזילות קשה מאוד, וכשיהיו מכירות צפויים להיות הפסדי הון למשקיעים. אני ממליץ להתרכז באג"ח קונצרניות בעלות מח"מ קצר-בינוני מקבוצת A, ובאג"ח שנותנות שעבודים אטרקטיביים. האג"ח שבהן בחרתי להתמקד הן אלה שנותנות ביטחונות לבעלי החוב".

ורשבסקי אומר כי "לדעתי, הסיכון המרכזי הוא עליית תשואה באג"ח בארה"ב. לכן ההמלצה שלי היא להשקיע באג"ח בעלות מח"מ בינוני".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של ורשבסקי

ההמלצות של ורשבסקי 2

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.