האם הבנקים יצאו לקרב בלימה מול צמיחת כרטיסי האשראי החוץ-בנקאיים? ל"גלובס" נודע כי כמה בנקים פועלים בחודשים האחרונים במרץ לסיכול הצטרפות לקוחותיהם לכרטיסי האשראי החוץ-בנקאיים. "לקוחות כל הזמן פונים אלינו, וטוענים שהבנקים מקשים עליהם בקבלת הכרטיס, ומנסים לשכנע אותם שלא לעשות כרטיס אשראי חוץ-בנקאי, אלא לעשות כרטיס של הבנק", אמר בכיר באחת הרשתות הקמעונאיות ל"גלובס".

בכירים בשני בנקים אישרו בשיחה עם "גלובס", כי הם מנסים למנוע מעבר של לקוחות לכרטיסי האשראי החוץ-בנקאיים, וכמה מהם אף מינו פקיד ייעודי להתקשר ללקוחות כדי להניא אותם מהצטרפות לכרטיס האשראי החוץ-בנקאי. חרף המאמץ, במקרים רבים הבנקים מצליחים לסכל את ההצטרפות רק באופן חלקי.

את כרטיסי האשראי החוץ-בנקאיים מנפיקים גופים שאינם בנקים, ובהם חברות כרטיסי האשראי עצמן או רשתות קמעונאיות. על פי רוב, מדובר בשיתופי פעולה בין רשתות קמעונאיות לאחת מחברות כרטיסי האשראי, הכוללים הטבות שונות. עם המועדונים הבולטים ניתן למנות את כרטיס האשראי שופרסל של שופרסל, לאומי קארד ופז; לייף סטייל של סופר פארם, מקדונלד'ס וישראכרט; YOU של קבוצת אלון; פאוואר קארד של קבוצת פישמן וכרטיס האשראי של קלאב 365 וכאל. בעבור הרשתות הקמעונאיות מהווה כרטיס האשראי אפיק הכנסה נוסף וכלי ליצירת נאמנות צרכנית.

נתוני הרווח של שופרסל פיננסים, החברה המפעילה את כרטיס האשראי החוץ-בנקאי של הרשת, מחדדים את הפוטנציאל הרב של הפעילות. ב-2012 רשמה שופרסל פיננסים רווח נקי של 29 מיליון שקל. מדובר בגידול של 45% ברווח, שהנהנית העיקרית ממנו היא רשת שופרסל, למרות השותפות עם לאומי קארד. יש להניח כי נתוני הרווח של מועדון לייף סטייל דומים, והפוטנציאל של הפעילות ביתר הקבוצות עדיין לא מומש.

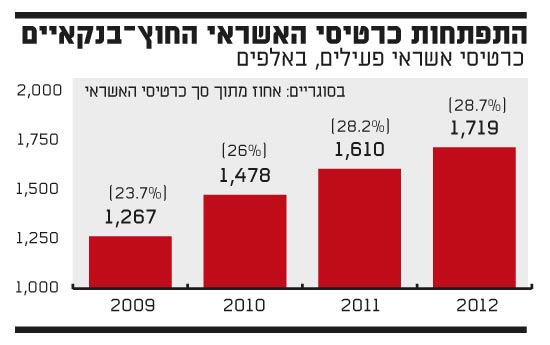

תחום הכרטיסים החוץ-בנקאיים נמצא במגמת צמיחה. נכון לסוף 2012, ישנם 1.72 מיליון כרטיסי אשראי חוץ-בנקאיים - גידול של כ-36% בתוך 3 שנים. חלקם של כרטיסי האשראי החוץ-בנקאיים מתוך סך הכרטיסים הפעילים עמד על 28.7% בסוף 2012, לעומת 23.7% בסוף 2009.

כאשר לקוח עובר לעבוד עם כרטיס אשראי חוץ-בנקאי, הבנק מאבד למעשה מקור הכנסה בדמות העמלות שחברות כרטיסי האשראי משלמות לו בכרטיסים הבנקאיים. ואולם אובדן ההכנסה לא מתבטא רק בעמלות; מאפיין חשוב נוסף של הכרטיסים החוץ-בנקאיים הוא האשראי החוץ-בנקאי - חברות כרטיסי האשראי מציעות הלוואות בעיקר במסגרת כרטיסים אלו. נציין כי מדובר בהלוואות שניתנות לרוב בריבית גבוהה (הריבית הממוצעת ל-2012 הייתה גבוהה מ-11%).

"לפני 5 שנים, האשראי הזה היה זניח ביחס לאשראי של הבנקים, אך לאט-לאט אנחנו רואים את התחום הזה הולך וצומח בחברות כרטיסי האשראי, וזה גורם לתחרות", אמר מקור באחד הבנקים. נכון לסוף 2012 עמד אשראי זה על 4.43 מיליארד שקל, עלייה של כ-5% באותה השנה.

חשוב לציין כי חברות כרטיסי האשראי נמצאות בבעלות הבנקים, כך שלכאורה הבנקים אמורים להיות אדישים בין כרטיסי האשראי הבנקאיים לכרטיסים החוץ-בנקאיים, משום שבסופו של דבר הכול משתרשר אליהם כלפי מעלה בדרך זו או אחרת. ואולם יש לזכור כי הכרטיסים החוץ-בנקאיים הם שותפות עם גורמים חיצוניים כגון רשתות קמעונאיות, שחותכות חלק מהרווחים. נוסף על כך, הבנקים עלולים לאבד לקוחות של הבנק לטובת חברת כרטיסי האשראי של הבנק המתחרה. לדוגמה, לקוח של בנק לאומי המצטרף למועדון חבר וישראכרט, גורם לכך שלאומי מאבד הכנסות לטובת בנק הפועלים.

התפתחות כרטיסי האשראי

אליעזר פישמן הוא בעל השליטה ב"גלובס"

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.