משבר הכלכלי שחווה העולם בכלל ואירופה בפרט בשנים האחרונות, הכניס לגירעונות מדינות שהכלכלה שלהן נחשבה עד לא מכבר לסלע איתן, והיקף החוב ביחס לתוצר שלהן הלך ותפח, במקביל לירידה משמעותית בצמיחה. שינוי זה בא לידי ביטוי גם בדירוגי החוב של חלק מהמדינות; חלקן, ובראשן ארה"ב, איבדו את הדירוג המושלם שלהן, AAA.

האחרונה לצאת ממועדון ה-"טריפל A" היא בריטניה, וזאת לאחר שסוכנות הדירוג מודי'ס הורידה לפני שבועיים את דירוג המדינה בשל נטל החוב הגבוה, ההידרדרות במאזן התשלומים של הממשלה, והצמיחה השלילית שנרשמה ברבעון הרביעי אשתקד.

כיום נותרו בעולם 9 מדינות בלבד בעלות דירוג מושלם. לכאורה נראה, כי השקעה באג"ח שלהן יכולה להיות פתרון מצוין למשקיעים ישראלים המעוניינים בפיזור, וחוששים מכניסה למיתון של המדינה שבה השקיעו. אלא שלמרות הדירוג המבטיח, יש מי שסבור שהחוסן הכלכלי של מדינות אלו אינו מצדיק השקעה באיגרות החוב שלהן.

אורי גרינפלד, כלכלן המקרו של פסגות, טוען, כי "המדינות שנותרו במועדון הטריפל A הן לא גנריות, וניתן לחלק אותן לשלוש קבוצות. יש את המדינות הסקנדינביות - פינלנד, שבדיה, דנמרק ונורבגיה - אשר לכל אחת מהן מטבע עצמאי, הכלכלה שלהן צומחת ומצב הממשלה בסדר גמור מבחינת חובות וגירעון.

"עם הקבוצה השנייה נמנות שוויץ, קנדה ואוסטרליה, אשר מעבר למטבע העצמאי שלהן, שלושתן תלויות בשכנות שלהן - שוויץ, שמספקת שירותים בנקאיים ופיננסיים לכל אירופה, ואף מייצאת לה מוצרים; קנדה, אשר ארה"ב רוכשת ממנה נפט וגז; ואוסטרליה, אשר מייצאת סחורות ושירותים פיננסיים למזרח אסיה. בקבוצה השלישית ניתן למצוא את הולנד וגרמניה, אשר נמצאות בתוך גוש האירו".

"תשואות נמוכות"

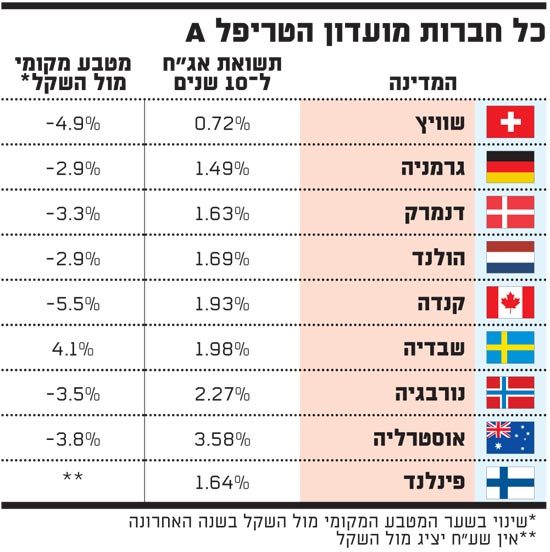

לדברי גרינפלד, "מתחילת המשבר ריביות הלכו וירדו לרמה אפסית, וזה הוביל את התשואה על האג"ח שנחשבות בטוחות לרמה נמוכה מאוד". כך לדוגמה, במדינות הסקנדינביות טווח התשואה על אג"ח ל-10 שנים נע בין 1.65% בפינלנד ל-2.27% בנורבגיה. במדינות הנמנות עם הקבוצה השנייה, ניתן למצוא בקצה הסקאלה את שוויץ, אשר התשואה על האג"ח שלה עומדת על 0.7%, ובקצה השני את אוסטרליה, אשר תשואת האג"ח ל-10 שנים בה היא הגבוהה ביותר, ועומדת על 3.6%.

אלא שהמשקיע הישראלי, שיכול לקבל על אג"ח ממשלתית מקומית תשואה של 4%, צריך לקחת בחשבון גם את השינויים בשער החליפין, אשר יכולים להשפיע על התשואה באופן משמעותי, לטוב ולרע. "תיאורטית, הכלכלות במדינות הללו חזקות והמטבע אמור להתחזק", אומר גרינפלד, "אך פרקטית, שערי המטבעות פחות מושפעים מריביות, צמיחה ויצוא, אלא יותר ממסחר ספקולטיבי והדפסות כסף".

דוגמה להתממשות סיכון כזה אירעה בשוויץ בספטמבר 2011. בשל החשש מקריסת גוש האירו, זרמו כספים רבים ממדינות אירופיות למדינה - מה שהביא לירידה בתשואות האג"ח, והתחזקות משמעותית של הפרנק השוויצרי; זו הקשתה מאוד על היצואנים במדינה שספגו הפסדים, והדבר היווה איום על הכלכלה השוויצרית. לכן, באופן מפתיע החליט הבנק המרכזי לקבוע שער חליפין מינימלי לאירו, לראשונה זה 30 שנה.

התגובה בשוק המט"ח הייתה חדה: שער הפרנק השוויצרי צנח מיידית ב-8% מול המטבעות המובילים, וכך משקיעים זרים שאולי הרוויחו מירידת התשואות באג"ח השוויצריות, רשמו הפסד כבד במונחי המטבע המקומי שלהם. "אני כמשקיע ישראלי", אומר גרינפלד, "לא רואה סיבה למה להשקיע באג"ח כאלה, שיש בהן סיכון מטבעי. לא בגלל שהמטבע צפוי להיחלש, אלא בגלל אי-הוודאות, ועל זה דורשים פרמיה. זאת כשאג"ח מקומית מניבה תשואה גבוהה יותר".

בנוגע להשקעה באג"ח גרמניות והולנדיות, אשר המטבע שלהן יציב יותר (אירו), משרטט גרינפלד שלושה תרחישים, שגם הם לא תומכים בהשקעה. "אם איטליה תפשוט רגל - מה שיביא בסופו של דבר לפירוק של גוש האירו, גרמניה, שמאוד תלויה במדינות האחרות בגוש בגלל היצוא, תיפגע באופן קשה.

"יהיה לה מארק חדש, שיהיה חזק בעשרות אחוזים מעל לירה איטלקית, והסקטור הבנקאי בגרמניה ימצא שההתחייבויות שלו נשארות במארק גבוה מאוד, ואילו הנכסים - איגרות חוב והלוואות לפירמות באיטליה ובמדינות אחרות בגוש - יפוחתו בשיעור ניכר, מה שיביא לפשיטת רגל שלהם. לכן מבחינתי האג"ח של גרמניה הן לא AAA.

"התרחיש השני הוא שמנהיגי הגוש עושים הכול כדי שאיטליה לא תיכנס לפשיטת רגל, ונוקטים צעדים שלאורך זמן יחלישו את האירו. אז, משקיע ישראלי שיקנה אג"ח גרמנית ל-10 שנים שנסחרת היום ב-1.5%, ייפגע מהפרשי המטבע.

"בתרחיש השלישי, שבו כל הבעיות נפתרות ללא צורך בהתערבות, עדיף לקנות את האג"ח האיטלקיות, שגם הן באירו, אבל נסחרות בתשואה של 4.5%. אם איטליה פושטת רגל, התרחיש הסביר הוא שגם בגרמניה יהיה אירוע דומה, ואז הסיכון בטווח הארוך הוא אותו סיכון, והסיכוי עדיף אצל איטליה. אם כך, האג"ח של גרמניה ושל הולנד לא מומלצות להשקעה, בגלל יחס סיכוי מול סיכון".

לחזות שערי חליפין

גרינפלד מבקש להדגיש טענה שהוא מנסה להעביר למשקיעים זה שנים, ולפיה שערי חליפין אינם ניתנים לחיזוי. "לאורך זמן לשערי חליפין אין מגמה ברורה. מניות תנודתיות מאוד, אבל עולות לאורך זמן. לעומת זאת, המגמה של שערי חליפין לאורך זמן היא שטוחה, אבל עם תנודתיות שאותה אפשר לנצל, אבל אז אנחנו חוזרים לכך שלא ניתן לחזות את שערי החליפין".

גרינפלד לא ממליץ לפזר את ההשקעות בחלק הסולידי של התיק. "תוחלת התשואה השוטפת היא כה נמוכה, שאם אני טועה בשער המטבע אני יכול לשחוק את כל התשואה, וגם אם המטבע הולך לכיוון שלי, לא בטוח שהעלייה תכסה את פער התשואה שיש בהשוואה לאג"ח ישראלית. מי שירצה לנטרל את השפעות המטבע ויגדר את ההשקעה באמצעות חוזים עתידיים, יישאר עם התשואה השוטפת הנמוכה".

אז איפה כן כדאי למשקיע ישראל לפזר? "במניות כדאי מאוד לצאת לחו"ל. יש שיפור כלכלי, והעובדה שתשואות האג"ח נמוכות, מייצרת פרמיה גבוהה מאוד על שוק המניות".

כל חברות מועדון הטריפל A

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.