על רקע תחילת הזרמת הגז מ"תמר", נגיד בנק ישראל פרופ' סטנלי פישר טוען כי אסור להכניס את הכסף מתקבולי הגז לישראל כדי למנוע ייסוף חד של השקל.

במסיבת עיתונאים לרגל הצגת דוח בנק ישראל ל-2012 אמר היום (ג') פישר כי יש להשקיע את הכסף מתקבולי הגז בחו"ל כיוון ש"עוד הכסף נמצא בתוך המשק זה גורם לייסוף השקל ומשפיע על היכולת של התעשייה המסורתית לייצא. זה נקרא 'המחלה ההולנדית' ועלינו למנוע את זה ע"י כך שלא ניתן לכסף הזה להיכנס בקצב מהיר מדי למשק. גם אסור לנו להשתמש בכל הכסף ממתנת הטבע הזו בדור הנוכחי אלא לשמור גם לדורות הבאים".

הנגיד טען כי הגירעון התקציבי בישראל הינו "מבני" וקרא לממשלה לטפל בבעיית הגירעון. "יש הבדל בינינו לבין מדינות אחרות. הריבית שאנחנו משלמים היא כמעט 4% מהתמ"ג וזה סכום אדיר. תקציב הביטחון הוא 6.5% מהתמ"ג. יש קבוצה של מדינות דומות כמו אוסטרליה, דנמרק, הולנד ופינלנד והן משלמות פחות מ-1%. זה הבדל ענק. הסיבה שאנחנו משלמים יותר היא גם בגלל פרמיית הסיכון של מדינת ישראל. חייבים לטפל בתקציב כי המשק לא יכול לצמוח אם לא נטפל בזה.

"הבעיה בגירעון של 2013 היא שמדובר בגירעון מבני, כלומר לא נוכל להוריד אותו דרך צמיחה כי אנחנו בתעסוקה כמעט מלאה. ללא התאמה משמעותית של תקציב המדינה, יחס החוב לתוצר יגיע ל-95% וזה פשוט לא מקובל".

בהתייחסו לשוק הדיור אמר פישר כי אחת הבעיות הגדולות בשוק זה היא הסרבול בתכנון ובנייה, או כדבריו: "הפיגור המאוד-מאוד ארוך בין ההחלטה לבנות עד שזה יוצא לפועל", כמו למשל ממוצע של 5 שנים לאישור תוכנית ע"י הוועדה המחוזית או 3 שנים לקבלת היתר בנייה. "שומעים על החלטה לבנות מלון יפה בסינגפור ולקח להם שנתיים", אמר פישר.

הנגיד דיבר על היצע הבנייה שלא הספיק לענות על צרכי האוכלוסיה נוכח הגידול הדמוגרפי וענה למבקרים שתקפו את מדיניות הריבית הנמוכה של בנק ישראל: "לו לא היינו מורידים את הריבית היינו גורמים לייסוף השקל וזה היה פוגע בייצוא ובהשקעות. כתוצאה הצמיחה הייתה איטית יותר, האבטלה גבוהה יותר וקצב הבנייה היה נמוך יותר. השינויים בריבית משפיעים על הביקוש לדירות".

פישר אמר שהגבלת המשכנתאות נועדה לא כדי לרסן את מחירי הדירות באמצעות הורדת הביקושים אלא כדי לשמור על יציבות המערכת הבנקאית, והזהיר: "אסור לנו להיכנס לבעיות במערכת הפיננסית. כל כמה חודשים אנו רואים במדינה אחרת את ההשלכות של בעיות במערכת הפיננסית".

לדברי הנגיד, "כשחשבנו איך לרסן את המחירים בשוק הדיור, לא רצינו לעשות זאת דרך צעדים שישפיעו על הביקוש יותר מדי. כדי לטפל בשוק זה נדרשים צעדים משלימים מצד הממשלה, כמו קיצור משך הזמן מתכנון הבניה לתחילת הבניה בפועל והארכת התקופה לפטור ממס שבח מארבע לשבע שנים".

להגביל את ההלוואות הפרטיות של המוסדיים

בנק ישראל מוטרד מטרנד ההלוואות הפרטיות של הגופים המוסדיים לחברות. "מתחילת 2009 הואץ הקצב שבו המוסדיים מעמידים הלוואות ישירות למגזר העסקי, ובסוף שנת 2012 הן היוו 21% מסך האשראי של המוסדיים למגזר זה, לעומת 7% בלבד בסוף 2008", נכתב בדוח בנק ישראל.

"מכיוון שהשקיפות בתחום זה נמוכה, ומכיוון שהפיזור נמוך יחסית לאלטרנטיבה של ההשקעה באג"ח, התפתחותו המהירה מחייבת להדק את ההסדרה והפיקוח על התחום", מתריעים בבנק ישראל. נזכיר כי בתחילת השנה החליט משרד האוצר להקים ועדה שתבחן את הפיקוח על מתן הלוואות פרטיות- תחום שהפך לערוץ חליפי להנפקות אג"ח, ושכיום הפיקוח עליו מאד נמוך.

מנגד, בבנק ישראל רואים באופן חיובי את מגמת היציאה של המוסדיים להשקעות בחו"ל. "במסגרת הפקת הלקחים מהמשבר, המוסדיים הגדילו את השקעותיהם בחו"ל. בסוף שנת 2012 עמד שיעור החשיפה שלהם לחו"ל על 15.9% לעומת 9.3% בלבד בשנת 2007", נכתב בדוח. בנק ישראל מציין כי פיזור תיק ההשקעות בחו"ל הוא חשוב, אך מציין שהמוסדיים מגדילים בכך גם את החשיפה לשינויים בשער המטבע, ולא מתגוננים כנגד סיכון זה במידה הראויה וכפי שניתן.

מסקנות אלה נכללות בפרק בדוח בנק ישראל המתייחס למתרחש במערכת הפיננסית ויציבותה. בנק ישראל מציין את השינויים המרכזיים שהתרחשו בתחום זה בשנת 2012. בראש המגמות המרכזיות, בבנק ישראל מציינים את המשך השיפור באיתנות הפיננסית של הבנקים וחברות הביטוח, העלייה האשראי למשכנתאות לעומת הקיפאון באשראי העסקי, והתגברות הסדרי החוב בשוק ההון.

"על אף ההאטה במשק והמשבר באירופה, הבנקים וחברות הביטוח בישראל שיפרו את יחסי ההון והצליחו לשמור על רמת רווחיות דומה לממוצע בשנים האחרונות", נכתב בדוח. בבנק ישראל מסבירים כי הישגים אלו הינם הודות לכך שבבנקים הפסיקו לחלק דיבידנד וכן הקטינו את האשראי העסקי.

"לאחר שהבנקים יסיימו את תהליך הגדלת ההון, הדבר יסייע להם במתן אשראי לעסקים גם בתקופות של שפל במחזור העסקים", מעריכים בבנק ישראל. בבנק ישראל אמנם מרוצים מהשיפור באיתנות הפיננסית של הבנקים, אך מבינים כי שיפור זה הושג כאמור בין היתר בשל הירידה באשראי העסקי, ומבינים כי עלולות להיות לכך השלכות שליליות. בבנק ישראל מציינים בדוח כי הקיפאון הקיים כיום בתחום האשראי העסקי נובע בעיקר מירידה בהיצע האשראי ולא מירידה בביקוש. "הירידה באשראי העסקי עלולה להקשות על עלייה בקצב הצמיחה של המשק", נכתב.

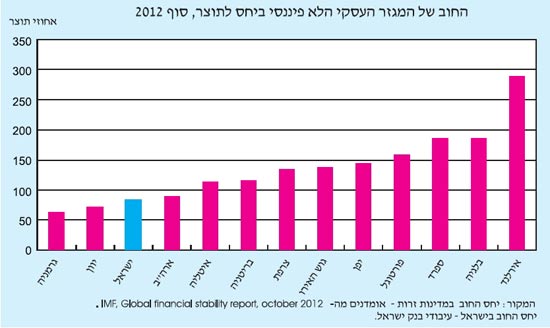

בנק ישראל מציין כי בהשוואה עולמית ממשיך להיות יחס החוב של המגזר העסקי לתוצר נמוך בהשוואה עולמית (ראו גרף). "ייתכן שאחת הסיבות לכך היא שמגזר ההייטק שנחשב לבעל רמת מינוף נמוכה, מהווה משקל גבוה בתוצר", נכתב בדוח.

דוח בנק ישראל

דוח בנק ישראל מתייחס גם להסדרי החוב בשוק האג"ח הקונצרניות. לפני נתוני בנק ישראל, בשנת 2012 נכנסו עוד 21 חברות להסדרי חוב בהיקף של 3.1 מיליארד שקל. בסה"כ מאז החל גל הסדרי החוב בשנת 2009 , נכנסו אג"ח בהיקף של 26 מיליארד שקל להסדר חוב. "שיעור זה משקף חוב בעייתי של 2.5% מתוך סך החוב", נכתב בדוח בנק ישראל. נציין כי מדובר בשיעור גבוה יחסית לעומת ההפרשות בגין חובות בעייתיים שעושים הבנקים. לשם השוואה בשנת 2012 עמד שיעור ההפרשות בבנקים בממוצע על 0.4% מתיק האשראי.

בצד החיובי של המתרחש בשוק האג"ח הקונצרניות, מציינים בבנק ישראל כי פחת החשש ממשבר שיכה באופן גורף על קבוצות עסקיות שלמות. "נראה כי החשש מהשפעה מערכתית בשוק זה כתוצאה מהדבקה בין החברות השונות בתוך הקבוצה העסקית, פחת", הם מציינים. "הדבר משתקף בירידת המתאם בין התשואות של האג"ח של החברות השונות בתוך הקבוצה העסקית", הם מוסיפים.

בנוגע לשוק הנדל"ן מציין הנגיד סטנלי פישר כי עליית מחירי הדירות התחדשה במחצית השנייה של השנה והסתכמה ב-5 אחוזים ריאלית. עליית המחירים מאז 2008 נובעת ממחסור בדירות יחסית לצורכי האוכלוסייה, ומחסור זה מצדו נובע בין השאר ממגבלות בתחום ההיצע, בהן מחסור בקרקעות זמינות לבנייה, בייחוד באזורי הביקוש, וקשיים במתן היתרי בנייה בקצב הנדרש. כן השפיעה על מחירי הדירות רמתן הנמוכה של הריביות והתשואות החלופיות בשוק, הואיל וזו מגדילה את הביקוש לדירות גם כנכס להשקעה. ראוי לציין כי העלייה במחירי הדירות בשנים האחרונות תרמה לגידול הניכר במספר התחלות הבנייה, ובכך היא תרמה לא רק להגדלת היצע הדירות אלא גם לרמת הפעילות במשק.

"עליית מחירי הדירות והגידול בהיקף המשכנתאות מגדילים את הסיכונים שהפעילות בתחום המשכנתאות עלולה להציב למערכת הבנקאות. כדי להקטין סיכונים אלה המפקח על הבנקים השית, לקראת סוף 2012 ובתחילת 2013, מגבלות נוספות הנוגעות להלוואות לדיור. מגבלות אלה, יחד עם הצעדים המקרו-יציבותיים שננקטו בשנים קודמות, מחזקים את עמידות המערכת הבנקאית בפני זעזועים. הצעדים גם תומכים ביכולתה של המדיניות המוניטרית למלא את תפקידה בעידוד הפעילות בכלל המשק מבלי לכבול אותה לסיכונים הנשקפים מענף הבנייה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.