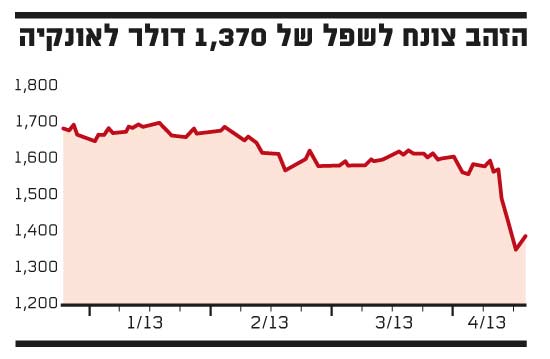

שני ימי המסחר שהקיפו את סוף השבוע האחרון בבורסות העולם (שישי ושני האחרונים) היו דרמטיים בשוק הסחורות. בעיקר הדברים אמורים לזהב, שרשם את הנפילה הגדולה ביותר במחירו מאז שנת 1983. הזהב איבד קרוב ל-15% מערכו ביומיים האלו, תוך שהוא מגיע למחיר שפל של שנתיים - 1,370 דולר לאונקיה.

המשבר בכלכלה העולמית בשנים האחרונות דחף את מחיר הזהב מעלה. בין הסיבות לכך היו מעבר של כספים לנכסים שנחשבים לבטוחים יותר, וחשש שהמדיניות המוניטרית המרחיבה בארה"ב ואירופה תביא לאינפלציה שתשחק את ערך המטבעות, בעוד כמות הזהב נשארת מוגבלת יחסית.

הגורמים הללו לא השתנו בשבוע האחרון, ובכל זאת נרשמה צניחה במחיר הזהב. אז מה גרם לנפילה הגדולה במחירו?

לדברי רן קבין, מנכ"ל קבין בית השקעות, "הסיבה הרשמית נעוצה בכך שסין, הצרכנית הגדולה ביותר של סחורות, הציגה נתוני צמיחה מאכזבים ביחס לציפיות. כאשר מצרפים לכך את הצמיחה האיטית בכלכלה האמריקנית, הבעיות באירופה והצמיחה האפסית ביפן, המשקיעים חוששים שהצמיחה בעולם נחלשת".

נורברט ראקר, ראש מחלקת סחורות בבנק יוליוס בר השוויצרי, אומר, כי "קשה לציין את האירוע המדויק שהוביל לירידות בזהב. מדובר בשילוב של גורמים - החל מדיבורים על יציאה מהמדיניות המוניטרית המרחיבה, ועד לשמועות על מכירת רזרבות הזהב שבידי הבנק המרכזי של קפריסין על מנת לממן את הגירעון בתקציב המדינה.

"הקפריסאים הכחישו שבכוונתם לנהוג כך, אבל נוצרה בהלה משום שהמשקיעים חששו שבנקים מרכזיים של מדינות המצויות במשבר יממנו את הגירעון באמצעות מכירת רזרבות הזהב שברשותם. בנוסף, חשוב להבין ששוק הזהב הוא קטן יחסית, ודלת היציאה צרה כשכולם רוצים לצאת בבת אחת".

ערן פלג, מנהל השקעות הראשי ב-KCPS Clarity, לא סבור שהירידה החדה, של קרוב ל-200 דולר לאונקיה בפחות משבוע, מהווה הזדמנות למשקיעים. "הייתי נזהר לנצל את זה בשביל להיכנס להשקעה עכשיו, חוסר הוודאות עדיין ברמה מאוד גבוהה. בעקבות הירידות החדות ביומיים האחרונים הזהב נמצא במצב של 'מכירת יתר', ויכול להיות שנראה התייצבות סביב הרמות האלה או ריבאונד למעלה של 40-50 דולר במחיר הזהב; אבל בינתיים רמת הסיכון היא גבוהה מאוד, ואני לא רואה את הזהב חוזר לרמות שבהן שהה לפני מספר שבועות".

ראקר מחזיק אף הוא בדעה דומה, ואומר, כי בטווח הקצר ביוליוס בר רואים את הזהב נסחר סביב מחיר של 1,400 דולר לאונקיה, ומציין כי "הסייקל על הזהב השתנה, והירידה לא מהווה הזדמנות רכישה למשקיעים".

"הסייקל החיובי בסחורות מתפוגג"

בניגוד לזהב, שבו נרשמה ירידה חדה מתחילת השנה (ראו גרף), במחירי הגז הטבעי בארה"ב דווקא נרשמה עלייה נאה. מחירו של הגז הטבעי טיפס בחודשיים האחרונים בכ-20%, והוא נסחר כעת במחיר של 4.19 דולר למיליון BTU.

ראקר מסמן מספר טריגרים שהובילו לעלייה זו. "החצי השני של החורף היה קר למדי - מה שהביא לצריכה מוגדלת של גז טבעי בצפון אמריקה לצורכי חימום. בנוסף, חברות האנרגיה התמקדו בשנתיים האחרונות בהפקת נפט, שמחירו היה יקר יותר, והפחיתו את קצב הזרמת הגז הטבעי. הדבר החזיר את רמות המלאי של גז טבעי בארה"ב לממוצע הרב-שנתי, וכך השוק הגיע לשיווי משקל נכון".

ראקר לא ממליץ למי שפספס את העלייה האחרונה במחירי הגז הטבעי לעלות על הרכבת. "האיזון הוא במחיר שאנחנו רואים היום. הפקה של גז טבעי חזרה להיות רווחית במחירים הנוכחיים, וחברות האנרגיה מגדילות את אספקת הגז שלהן בארה"ב. אני לא רואה הזדמנות במחירי הגז הטבעי, ואם המחיר ימשיך לעלות לא מסיבות פונדמנטליות, זה יהיה אובר-שוטינג ותהיה סיבה למכור אותו בשורט".

גם הסחורות החקלאיות לא נמצאות ברשימת המומלצים של ראקר. "מחירי הסחורות החקלאיות נמצאים ברמות מחיר גבוהות למדי, וזאת למרות שניתן לספק את כל הביקוש אליהן. יתרה מזאת, החוזים העתידיים נמוכים לעומת המחירים של היום, ולכן ייתכן בהם סנטימנט שלילי ומחירם ירד ביחס להיום".

אגב, את ההשפעה של ירידת מחירי הסחורות החקלאיות הרגשנו בשבוע שעבר בכיסנו, לאחר שמשרד התמ"ת הוריד את מחירי הלחם שבפיקוח בכ-4.2%, על רקע ירידה של כ-10% במחיר החיטה מתחילת 2013.

אז באילו סחורות ראקר כן ממליץ להשקיע? "יש לנו הסתכלות חיובית על מתכות שנדרשות לחברות תעשייה, מכיוון שהמצב הפונדמנטלי תומך במחיריהן בעקבות הצמיחה בשווקים המתעוררים. כך לדוגמה, שוק הרכב בסין נמצא בצמיחה מואצת ויש גם עלייה במכירות כלי רכב בצפון אמריקה - מה שמביא לביקושים למתכות המשמשות לייצור מכלולים - אלומיניום, פלדיום ופלטינה, שנמצאות במחיר של קנייה".

ביוליוס בר שוריים גם על הנחושת, בשל שימושיה הרבים, והעובדה כי הביקוש לה צמוד בדר"כ לשיעור הצמיחה בעולם.

ראקר מסכם: "הסייקל החיובי בסחורות מתפוגג. אם לפני המשבר הפיננסי וגם לפני 3 שנים היה הרבה יותר קל לסחור בהן, כי הכול עלה, היום הסגמנט הפך להיות הרבה פחות צפוי, והפעילות המאפיינת אותן היא יותר טקטית ושל חיפוש הזדמנויות קצרות טווח. מי שמשקיע לטווח ארוך לא צריך להשקיע בסחורות. השיפורים הטכנולוגיים פוגעים במחיר הנפט, ונוצרות הזדמנויות בצד האקוויטי ופחות בסחורות. לכן עדיף להשקיע בחברות".

גם פלג חושב שהסייקל של הסחורות מיצה את עצמו לפני שנה וחצי, ואומר כי "בפרספקטיבה רחבה יותר, בסופו של דבר מחירי סחורות נמוכים יהיו טובים לכלכלה הגלובלית, כיוון שחומרי הגלם שבהם חברות משתמשות יהיו בעלות נמוכה יותר - מה שיכול לתת דחיפה רצינית לרווחיות שלהן".

זהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.