למרות ירידה של כ-2% שרשם מדד המעו"ף בשבוע החולף, בהדס ארזים סבורים כי, ההרחבות הכמותיות המאסיביות שממשיכים לבצע הבנקים המרכזיים ברחבי העולם מפיחים אופטימיות בקרב המשקיעים.

"נראה כי הבנקים המרכזיים הצליחו במשימתם הראשונית לייצר יציבות ושקט במערכת הפיננסית", אומר מנהל ההשקעות עמית כהן, "אלה היתרגמו להרגעת השווקים הפיננסיים ולחזרה לפעילות ריאלית תקינה".

אולם כהן מוסיף כי "עוצמתו של המשבר גרמה לכך שהיציאה ממנו היא איטית בהשוואה למשברים קודמים. הנתונים המאקרו כלכליים משדרים תמונה קצת פחות אופטימית, אך עם זאת טובה בהרבה מזו שבפניה ניצבנו בשנים שלאחר המשבר ב-2008".

כהן מזהה כמה גורמי סיכון בהתאוששות השווקים, וסבור כי דרך פעולת הבנק הפדרלי בארה"ב והחלטתו בנוגע להמשך ההתערבות בשוק בארה"ב "היא אחד הגורמים המרכזיים אשר עלולים בטווח הקצר לפגוע בראלי בשוק המניות. הפסקה מוקדמת מדי של תוכנית רכישות האג"ח תפגע בהמשך ההתאוששות השברירית".

מנגד, אומר כהן כי "הפסקה מאוחרת מדי תגרור השלכות הרסניות, כמו התפתחות של בועה בנכסים מסוכנים ואף אינפלציה".

איום נוסף שמזהה כהן מגיע מכיוון הכלכלה הסינית, שם, להערכתו, "מתפתחת בועת אשראי שנובעת מרצון הממשל לשמור על קצבי צמיחה של מעל 7%. התפתחה שם מערכת שלמה של בנקאות צללים, שמעניקה אשראי לא מפוקח ובהיקף לא ידוע. האמינות של הנתונים הכלכליים בסין מוטלים בספק, שכן הממשל שם הטה את הנתונים לא פעם".

"להימנע ממדדים מרכזיים באירופה"

במבט על הרכיב הגלובלי בתיק ההשקעות, כהן סבור כי "יש לתת את משקל היתר לארה"ב, כאשר החשיפה צריכה להיות דרך הסקטורים ותתי-הסקטורים המרכיבים את המדדים, ולאו דווקא דרך המדדים המרכזיים. כיום נכון להיחשף למניות חברות האינטרנט, שצפויות ליהנות מהמעבר לסמארטפונים וטאבלטים, על חשבון מחשבי השולחן והניידים".

באשר למניות בתחום המסחר הקמעונאי, תשלומים און-ליין ומיחשוב ענן אומר כהן כי "חברות אלה צפויות להציג ביצועי יתר על מדד הנאסד"ק 100, אשר מושפע ברובו מביצועיהן של אפל, מיקרוסופט ואינטל".

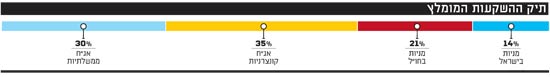

בסך הכול מקצה כהן 21% מתיק ההשקעות למניות בשווקים הגלובליים. נוסף על השוק האמריקאי הוא מציין כי "גם באירופה, להערכתנו, נכון יותר להימנע מהשקעה במדדים המרכזיים, כמו יורוסטוק 50. עדיף להתמקד בחברות ספציפיות שאת מירב המכירות הן משיגות מחוץ לאירופה, ובכך להימנע מחשיפה גדולה למערכת הבנקאות האירופאית, אשר עדיין שרויה בבעיות קשות.

"לדעתנו", הוא מוסיף, "נכון יותר להיחשף לשווקים המתעוררים, בייחוד לסין, דרך חברות אמריקאיות גלובליות, אשר מוכרות מוצרים בסיסיים לאזרח הסיני. כך אפשר ליהנות מתהליך העיור בסין, ללא חשיפה לבנקים המקומיים ולחברות הנדל"ן שמרכיבות ברובן את תעודות הסל הפופולריות של היום, ושחושפות את המשקיע ללב ליבה של הבעיה במשק הסיני".

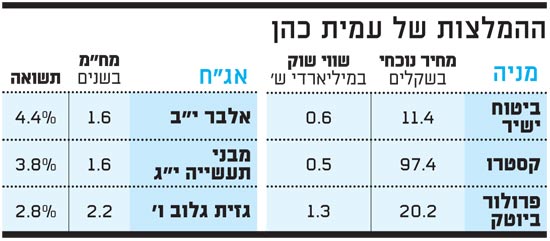

לרכיב המנייתי בשוק המקומי מקצה כהן 14% מהתיק, ומזכיר את זו של ביטוח ישיר שלהערכתו נסחרת בדיסקאונט, ואת זו של מניית פרולור ביוטק הדואלית.

כן מציין כהן את מניית חברת האופנה קסטרו, ומעריך כי "יכולת הניהול, היתרון לגודל שנתמך על ידי הדולר הנמוך ומכס מופחת, צפויים להמשיך לתמוך בביצועיה".

לגבי שוק החוב המקומי אומר כהן כי "התשואות באג"ח נמצאות ברמות שפל. שוקי האג"ח, גם הקונצרניות וגם הממשלתיות, חוו מהלך עליות מרשים מסוף 2009 ועד היום, כאשר ריבית בנק ישראל עמדה בסוף 2008 על רמה של 4.25%, והיום על 1.75%. כל עוד רמת הריביות נמוכה, נכון יותר יהיה להתמקד באג"ח עם מח"מ קצר ובדירוגים גבוהים, לשם השגת תשואה עודפת על האג"ח הממשלתיות".

לאפיק הקונצרני מקצה כהן 35% מתיק ההשקעות, ומציין כי הדגש צריך להיות על "ביטחון בהחזר הכסף, ולא בהשגת רווחי הון. זאת, על ידי בחינה ספציפית של אג"ח של חברות תזרימיות עם מזומן בקופה או נכסים טובים, שניתן לממש לצורך נזילות".

את יתר תיק ההשקעות, 40%, מנתב כהן להשקעה באפיק האג"ח הממשלתיות. "לאור ציפיות האינפלציה הנמוכות, אנו מעדיפים את האפיק השקלי, עם התמקדות במח"מ של 4 שנים", הוא אומר.

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של עמית כהן

עושה שוק עמית כהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.