חברת שנחאי פוסון פרמצבטיקה, שנסחרת בבורסה של הונג קונג, הודיעה על רכישת 95.7% מחברת האסתטיקה אלמה לייזרס ב-240 מיליון דולר. העסקה טרם נסגרה.

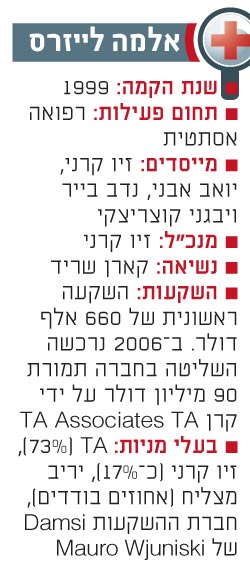

אלמה לייזרס הוקמה ב-1999 על ידי יוצאי חברת לומניס (אז ESC). היא התפתחה על בסיס מכירותיה ללא גיוס חיצוני עד שב-2006 נרכשה השליטה בחברה (63%), על ידי הקרן הפרטית TA, תמורת 90 מיליון דולר, כלומר לפי שווי של כ-150 מיליון. בהמשך הגדילה TA את חלקה. אלמה היא חברה פרטית שאינה מפרסמת את נתוניה הפיננסים, אולם על פי ההערכות הכנסותיה הן בהיקף של מאה מיליון דולר, והיא רווחית.

מיד אחרי הרכישה נערכה TA להנפיק את החברה בנאסד"ק, אולם ב-2007 החל המשבר בשווקים וחלון ההנפקות נסגר. ב-2008 חידשה החברה את תוכנית ההנפקה ואף הגישה תשקיף לגייס 75 מיליון דולר לפי שווי של 250 מיליון, אך בסופו של דבר הגיוס לא יצא לפועל. מאז הרכישה עברו שש שנים ונראה כי TA שהינה גוף פיננסי, חיפשה את האקזיט.

שנחאי פוסון היא חברה סינית שנרשמה למסחר בבורסה של הונג קונג ב-2012. החברה התמחתה עד כה במחקר ופיתוח בתחום המכשור הרפואי, אך כעת תשתמש ביכולות של אלמה בתחום הייצור והשיווק, כדי להתרחב גם לתחומים האלה.

המרוויח העיקרי מן העסקה הוא היזם ומנכ"ל החברה זיו קרני, המחזיק כ-17% חברה. קרני התעשר מאלמה לייזרס כבר עם כניסת TA, וכעת הוא משלים את המהלך.

קרני, פיזיקאי בהכשרתו, עסק בתחום הלייזרים במשך שנים ארוכות, תחילה כמייסד חברת אורזיו שפעלה בתחום הלייזרים ליהלומים ומאוחר יותר כמייסד חברת LBT בתחום הלייזרים הרפואיים. את LBT הוא מכר ל-ESC אך בשנת 1999 הרגיש שהוא לא מרוצה, ויחד עם שלושה עובדים אחרים מהחברה - יואב אבני, נדב בייר ויבגני קוצריצקי - פרש להקים עסק עצמאי. על כך חטף מאוחר יותר תביעה מלומניס בעבור גניבת פטנטים ועובדים, שהוסדרה מאוחר יותר מחוץ לכתלי בית המשפט.

קרני הוא יזם ייחודי שהשפיע מאוד על התנהלותה של החברה. הוא הקים אותה בהשקעה של 660 אלף דולר בלבד, וניהל אותה בחסכנות קיצונית, עד קבלת ההשקעה מ-TA. בין ההשקעה הראשונה לבין האקזיט החלקי, החברה מומנה כמעט אך ורק ממכירות. "לא ידעתי עדיין בדיוק מה נייצר או כיצד נתפרנס. המדיניות הייתה שמלבד ההשקעה הראשונית, אנחנו עושים הכול כדי לא לבקש עוד כסף מאף אחד", אמר בעבר ל"גלובס"

קרני העדיף בעבר להשקיע מעט יחסית בשיווק, ולהוציא לשוק גם מוצרים "לא יפים" עיצובית כדי להתפרנס ולתפוס מקום בשוק, וכן התנגד למיקוד בתום העיסוק של החברה, מלבד עצם העיסוק שלה באסתטיקה, ואמר "אנחנו לא כל כך מאמינים במיקוד עסקי. בגלל זה גם לא הלכנו לקרן הון סיכון - כי ידענו שהם יגידו לנו 'מיקוד מיקוד מיקוד', ואנחנו לא כל כך אוהבים להתמקד - חברה ממוקדת בתחום המכשור הרפואי יכולה לאבד את עולמה בן לילה". הגישה הזו בהחלט השתלמה לחברה בשנים האחרונות, כששוק האסתטיקה נכנס לקשיים, ובכל זאת אלמה, עם מוצרים במגוון טכנולוגיות למגוון תתי תומים בעולם האסתטי, שרדה אותו יחסית בהצלחה.

בשנים האחרונות קרני עזב את כסא המנכ"ל וחזר פעמיים. קארן שריד, נשיאת החברה ובעבר מנכ"ל חברת אורקס בעת מכירתה, הובאה לחברה כנראה כדי לעשות בה סדר ולמרות הכול להרים אותה מעט מהמקום החסכני והמבוזר שבו הייתה. נראה כי הפעילות המשותפת של שני המנהלים הובילה בסופו של דבר למכירה.

יחסית להיקף המכירות, סכום האקזיט הוא לא גבוה ולכן ניתן להניח כי הרווחיות לא מאוד גבוהה, או שלא נראה כי ניתן לשמור עליה גבוה לשנים רבות קדמיה. בכל זאת מדובר בהישג נאה לחברה ולתעשיית האסתטיקה הישראלית.

פוסון פארמה יוצגה בארץ על ידי משרד עורכי הדין חיים פרידלנד ודובי גרוס ממשרד גורניצקי ושות'. בארה"ב, וושינגטון ומיאמי יוצגה הרוכשת על ידי עורך הדין ג'רמי לוסטמן מ-DLA PIPER.

אלמה לייזרס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.