כמעט 5 חודשים עברו מתחילת השנה, ורק הנפקה ראשונית ישראלית אחת בוצעה בשוק ההון האמריקאי - Micronet Enertec שגייסה 8.1 מיליון דולר. לעומת זאת, שלוש חברות ביומד ישראליות (קיריקס, מדג'ניקס ואינספייר MD) ביצעו הנפקות משניות וגייסו יחדיו 126.8 מיליון דולר. הביומד הישראלי חווה כעת את אחת מתקופות הגאות החזקות בחייו - כל כך חזקה שנראה כאילו קטר הביומד החליף זמנית את קטר האינטרנט, אפילו כשרק חלק מהחברות נהנות מכך.

והנה הדוגמה האחרונה לגאות: אמש יצאה עוד הנפקת ביומד לפועל ובשבוע הבא צפויה עוד הנפקה בתחום. זאת, כאמור, כשבאופק אין הנפקה כזו או אחרת של חברת טכנולוגיה ישראלית. הראשונה מבין השתיים היא אלקוברה (Alcobra) שפיתחה תרופה לטיפול בהפרעות קשב וריכוז.

לפי הידוע, הפידבק שקיבלה החברה ברוד שואו שביצעה באחרונה היה חיובי. הערכה זו נתמכת בעובדה שרגע לפני שיצאה לרוד שואו, עדכנה אלקוברה כלפי מעלה את מספר המניות שיונפקו - 2.275 מיליון מניות, לעומת 1.365 מיליון במקור, במחיר של 10-12 דולר למניה. לבסוף גייסה אלקוברה 25 מיליון דולר בהנפקה של 3.125 מיליון מניות, לפי מחיר של 8 דולר למניה. שווי החברה עומד על 82 מיליון דולר אחרי הכסף.

כחתם ההנפקה שימש בנק ההשקעות Aegis, שיקבל אופציה לרכוש 341,250 מניות נוספות (חיתום יתר), וכך להזרים לקופת החברה 2.5-4.1 מיליון דולר. Aegis נעזר בשירותיו של בנק ההשקעות Sunrise Securities, ששימש חתם משנה. לאחר ההנפקה תחל מניית אלקוברה להיסחר בנאסד"ק תחת הסימול ADHD.

אלקוברה הוקמה לפני חמש שנים, ובספטמבר 2011 סיימה בהצלחה את שלב II של הניסוי הקליני בתרופה (שבוצע בישראל בהשתתפות 120 נבדקים). לאחר ההנפקה היא תחל להתכונן לביצוע שלב III/II, שאותו היא רוצה לבצע בארה"ב ובו תצטרך להשקיע הון לא קטן, ומכאן הצורך בהנפקה.

את החברה הקימו ד"ר דליה מגידו ואודי גלבוע. למגידו, שמכהנת רק כדירקטורית בחברה, יש 35.5% מההון לפני ההנפקה ואחריה היא תיוותר עם 27.3% - דהיינו שווי החזקה "על הנייר" של 31 מיליון דולר. גלבוע, המכהן כסמנכ"ל כספים, מחזיק ב-34.7% ואחרי ההנפקה ייוותר עם 26.7%, מה שאומר שהוא שווה 30.2 מיליון דולר "על הנייר".

הנפקות סמוכות אך שונות

אחרי אלקוברה יגיע תודה של קמהדע שתנסה לגייס עד 69 מיליון דולר, לפי שווי הדומה לשוויה כיום בשוק ההון המקומי - 331 מיליון דולר. כחתמי ההנפקה הראשיים ישמשו בנקי ההשקעות מורגן סטנלי וג'פריס, וכחתמים משניים ישמשו RBC, אופנהיימר וצ'רדן קפיטל מרקטס. אלו יקבלו את האופציה לרכוש עד 837,395 מניות, ולהזרים עד 9 מיליון דולר נוספים. לאחר ההנפקה, תחל החברה להיסחר תחת הסימול KMDA. קמהדע, שבניהולו של דוד צור, מפתחת תרופות למחלות ריאות על בסיס פלזמת דם.

למרות הסמיכות של שתי ההנפקות, יש הבדל ניכר בין שתי החברות. אלקוברה היא חברה צעירה בהרבה מקמהדע, שהוקמה לפני 22 שנה, וככזו היא עדיין לא הוכיחה עצמה. התרופה של אלקוברה עדיין לא עברה את כל המכשולים הקיימים בדרך לאישור ה-FDA (רשות התרופות והמזון בארה"ב) המיוחל (שלא לדבר על שיווק מסחרי). קמהדע לעומתה כבר מוכרת בהצלחה את אחת מתרופותיה בארה"ב, יש לה שותף אמריקאי לשיווק והיא רושמת צמיחה נאה ועקבית בשורה העליונה.

נתון זה הופך לכאורה את הנפקת קמהדע להימור בטוח לעומת הנפקת אלקוברה, אך ייתכן שדווקא ההפך הוא הנכון פה. קמהדע היא חברה ציבורית, וזה אומר שיש לה תג מחיר שנקבע ע"י שוק מניות אחר, כך שהשווי בהנפקה עשוי להיתקל בתקרה. אלקוברה, לעומת זאת, עדיין פרטית, ולכן קל יותר להצמיד לה שווי כזה או אחר, במיוחד כששוקי ההון בארה"ב עושים באחרונה את הדרך מעלה. מצד שני, מאז נודע דבר ההנפקה של קמהדע בארה"ב (אוקטובר אשתקד) הוסיפה המניה לערכה 46%. זה אומר שהצפת הערך - לפחות החלקית - דרך ההנפקה כבר גולמה לתוך מחיר המניה בשוק ההון המקומי.

מתחילת השנה גויסו 1.4 מיליארד ד', פי 2 מ-2012

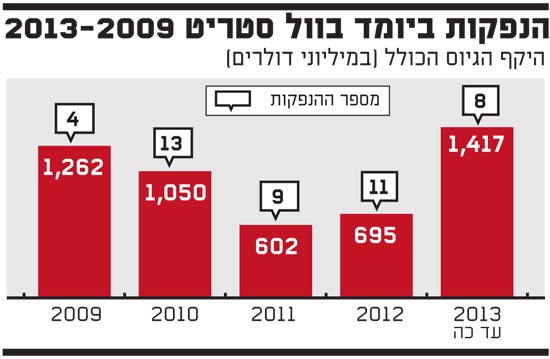

ההנפקות הישראליות הקרבות של אלקוברה וקמהדע משתלבות בשוק הביומד הרותח של וול סטריט. מתחילת השנה בוצעו 8 הנפקות ביומד - קצב גבוה משמעותית לעומת שנים קודמות (ראו גרף) - שבהן גויס סכום כולל של 1.4 מיליארד דולר, פי 2 מזה שגויס בכל 2012.

בנוסף, רוב ההנפקות שבוצעו השנה תומחרו בתוך טווח המחירים המבוקש, בעוד שבשנים קודמות חלק ניכר מהן תומחר מתחת לטווח המבוקש. נכון לעכשיו, לפחות 37 הנפקות נוספות ממתינות לצאת לפועל, כולל כאלו של חברות יציבות שלא זקוקות להנפקה (כאמצעי מימון), ורק המתינו לשוק תומך כדי לבצע את המהלך.

מדד הביוטק של נאסד"ק עלה מתחילת השנה ב-27%, לאחר שב-2012 עלה ב-32%. נתונים אלה יכולים אולי להסביר את התיאבון של השוק להנפקות חדשות. בהנחה שההנפקות של אלקוברה וקמהדע אכן ייצאו לפועל בהצלחה, תהיה זו שבירת בצורת ארוכה של הנפקות ביומד ישראליות בוול סטריט. ההנפקה הישראלית האחרונה הייתה של די מדיקל ב-2010, אך מאז נמחקה מהמסחר בנאסד"ק ועברה לרשימת הפינק שיט הלא מכובדת.

אך הנפקות אינן הדרך היחידה של חברות הביומד להפוך לציבוריות. ערוץ לא פחות מוצלח הוא מיזוג לשלד בורסאי, כמו שעשו פלוריסטם, פרוטליקס ופרולור, שגייסו לאחר המהלך עשרות מיליוני דולרים.

הנפקות ביומד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.