הסחורות כאפיק השקעה איבדו כיוון. אם בשנים האחרונות תוכניות ההרחבה הכמותית של הבנקים המרכזיים, ושל הפד בפרט, היו מביאות לזינוק במחיר הסחורות, הרי בשנה האחרונה התנתק הקשר.

לתופעה זו שני הסברים הגיוניים בעיניי: ראשית, התערבות הבנקים המרכזיים, שהקטינה משמעותית סיכויי משבר פיננסי, הביאה לירידה בקורלציה בין אפיקי השקעה כמניות, מט"ח ואף בין הסחורות לבין עצמן. אלו האחרונות, כך נראה, חזרו להתנהג לפי מדדים כלכליים של ביקוש והיצע, השפעות מזג אוויר ועוד.

הסבר שני נוגע לחוסר היציבות בצמיחה העולמית. ארה"ב, לדוגמה, צמחה ברבעון הרביעי אשתקד ב-0.4%, ומיד ברבעון הראשון צמחה ב-2.3%. נוסיף לכך את ההאטה בקצב הצמיחה בסין, וניתן להבין מדוע יצרנים רבים הקטינו הביקוש לחומרי גלם בחודשים האחרונים.

חלק מהתנודות במחירי הסחורות מוסבר גם בביקושים פיננסיים של גופים כקרנות נאמנות וגידור ותעודות סל. מתחילת השנה נעדרו אלו מצד הקונים והיו בין המוכרים בסחורות כמתכות יקרות, ובראשן הזהב - מה שהביא למימוש חד במחיריהן.

הגנה אינפלציונית

מדד הסחורות ירד מתחילת 2012 דולרית ב-3%, לעומת זינוק של 30% במדד 500 S&P. בשנה האחרונה נחלשו מחירי הסחורות החקלאיות, כשהנפט שמר על יציבות ומנגד הגז הטבעי עלה חדות.

באופן כללי, התנהגות הסחורות תלויה מאוד בצמיחה העולמית. כך, לאחר רבעון שני, שאמור להיות חלש מהראשון בכלכלה הגלובלית, משקיע המאמין כי הצמיחה תתאושש בחצי השני של השנה, יכול להתחיל לבנות פוזיציה בתחום הסחורות כאפיק השקעה. בתסריט של צמיחה מתאוששת, התחום, שלא הומלץ בטור זה בעבר, נראה אטרקטיבי יותר.

מנגד, יש לזכור כי לדולר ולסחורות מתאם שלילי מובהק, שהגיע בשנה האחרונה אף למינוס 0.7 ועומד כיום על מינוס 0.4. התאוששות בדולר, לאור צמצום הגירעון התקציבי ואפשרות לנסיגה, גם אם חלקית, של הפד מההרחבות בתחילת שנה הבאה, עשויה להביא להתחזקות הדולר. גם בנטרול זאת, נראה כי ניתן לשקול תחילת בניית פוזיציה בקצב הכפוף לנתוני הצמיחה הקרובים בארה"ב ובסין.

שילוב סחורות כאפיק השקעה מהווה גם הגנה אינפלציונית, עקב המתאם הגבוה בין הסחורות לבין מדדי המחירים. קיים קשר חזק ומובנה עם האנרגיה במדינות מפותחות ועם המזון במדינות צומחות. סביר כי האינפלציה הנמוכה השוררת בעולם בתקופה האחרונה, תתרומם תחילה דרך מחירי הסחורות, ובהמשך דרך גורמים אחרים כנדל"ן. בשווקים כמו ישראל וארה"ב, למחירי השכירות המתאוששים השפעה ניכרת (נוכחית בישראל ועתידית בארה"ב).

מלבד השקעה במדד סחורות סחיר, או קרן אקטיבית, ניתן לשקול לקנות גם מדדי מדינות שווקים מתעוררים, דוגמת רוסיה וברזיל, אשר בהן למדד המניות קורלציה חיובית מובהקת עם הסחורות. זאת תוך נטרול חלקי, דרך השקעה בשווקים הנהנים מירידת האינפלציה כתוצאה מירידת מחירי הסחורות, כמו הודו וקוריאה הדרומית. גם בקרב מדינות מפותחות, הקורלציות ברורות. לקנדה ואוסטרליה מתאם חיובי מובהק, בעוד לשוויץ וטאיוואן מתאם נמוך יחסית.

הזדמנות כפולה

ומה לגבי מגזרים המומלצים, עד שיתאוששו מחירי הסחורות? אלו מגזרים נהנים מהירידה של מחירי סחורות רבות בשנה וחצי האחרונות? הנהנים המרכזיים הם מגזר חברות המזון המוכן והארוז; מגזר הצריכה בכלליות, הנהנה מגידול בהכנסה הפנויה של הצרכנים; מגזר התעופה, הנהנה מיציבות במחירי האנרגיה ומירידה בחודשים האחרונים במחירי הדלק הסילוני; וכן יצרניות הבירה.

במגזר המזון בחירת המניות היא קשה ביותר. מחירי חברות רבות עלו חדות, וניתן למצוא תמחור במכפיל רווח נדיב של מעל 25 לשנה זו בחברות דוגמת Hershey,Heinz, Kellogg, ConAgra ועוד רבות אחרות.

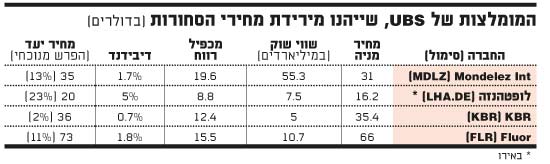

בין אלו שנותרו מומלצות ובמחיר סביר, ניתן למנות את Mondelez Int (MDLZ), שהומלצה כאן בעבר על רקע גידול גלובלי צפוי במכירות וירידה בעלויות ייצור. החברה שפוצלה מ-Kraft, מוכרת בכ-70 מדינות בעולם, ו-45% ממכירותיה בשווקים צומחים. החברה מוכרת במותגיה Milka, Cadbury, Oreo ועוד. מכירותיה השנה צפויות לחצות את רף 36 מיליארד הדולרים, ורווחיה צפויים לגדול בכ-15% ל-2.8 מיליארד דולר.

בקרב חברות התעופה המשפרות את ביצועיהן ברבעונים האחרונים, ניתן לציין את חברת לופטהנזה (LHA.DE) - אחת מחברות התעופה הגדולות בעולם. היא צפויה לחסוך השנה כ-475 מיליון אירו מירידת עלויות האנרגיה והתייעלות אחרת תוך פרישת 3,500 עובדים בהסכמה. רווחי החברה צפויים לזנק בשנה הבאה ב-64%, לכ-1.3מיליארד אירו. החברה, באמצעות חברות-בנות והסכמי שת"פ, פועלת במאה מדינות ומתפעלת 627 מטוסים, שגילם הממוצע 11.2 שנים. דיבידנד החברה הנדיב ממילא צפוי לזנק מ-5% ל-8.2% והמכפיל אמור לצנוח ל-5.5 בלבד.

שתי חברות המומלצות להשקעה כבר היום, ולהן המתאם הגבוה שמצאנו למדד הסחורות ואשר אינן מתחום הסחורות וחומרי הגלם, הומלצו כאן כבר בעבר, ועלו חדות מאז. השתיים פועלות בתחום התכנון בארה"ב של תשתיות גז, זיקוק, תעשייה ועוד. לחברת KBR (KBR) מתאם של 0.51 למדד הסחורות, ול-Fluor (FLR) מתאם של 0.47 למדד. החברות עשויות לשמש מעין אופציה על התאוששות הסחורות מחד, או השקעה מעניינת כשלעצמה בתקופה של התעוררות בתחום העצמאות האנרגטית של ארה"ב.

לסיכום, הירידה שחוו מחירי סחורות רבות בשנה וחצי האחרונות, יוצרת מחד הזדמנות בחברות הנהנות מתהליך ירידה בעלויות (המגדילה את מרווחיהן ורווחיהן), ומנגד הזדמנות להתחיל לשלב סחורות בתיק ההשקעות. הדבר נכון עבור משקיע בעל אופק השקעה בינוני וארוך, המאמין כמונו בהתאוששות בצמיחה העולמית בחצי השני של שנה זו ולתוך 2014.

*** הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

סחורות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.