יחד עם הגידול בהפניית כספי חיסכון לטווח ארוך המנוהלים על-ידי הגופים המוסדיים לחו"ל, הולכת וגדלה החשיפה האפקטיבית של אותם גופים למניות כחלק מהגדלת החשיפה לרכיבי סיכון. זאת על רקע ההתייבשות הנמשכת של שוק ההון המקומי, העצירה המוחלטת בהנפקת מניות באחד העם והריביות הנמוכות מאוד.

מבדיקת "גלובס" עולה, כי בסוף אפריל 2013, כ-25% מנכסי קרנות הפנסיה החדשות המקיפות, קופות הגמל לתגמולים, וביטוחי המנהלים המנוהלים בשוקי ההון ולא כנגד אג"ח מיועדות, היו עם חשיפה לחו"ל במונחי דלתא|, וזאת לצד חשיפה של 29% למניות במונחי דלתא. כך עולה מנתוני האוצר כפי שפורסמו באתרי הגמל-נט, הפנסיה-נט והביטוח-נט.

על מה מדובר? היקף חשיפה במונחי דלתא משמעו השווי של החשיפה הכוללת במונחי מחיר נכס הבסיס שהנו שווה ערך לחשיפה לנכס הבסיס הגלומה בהחזקה ישירה בנכס הרלוונטי. במילים פשוטות יותר, מדובר בחשיפה האפקטיבית, כולל אופציות וחוזים עתידיים, לאותו נכס בסיס.

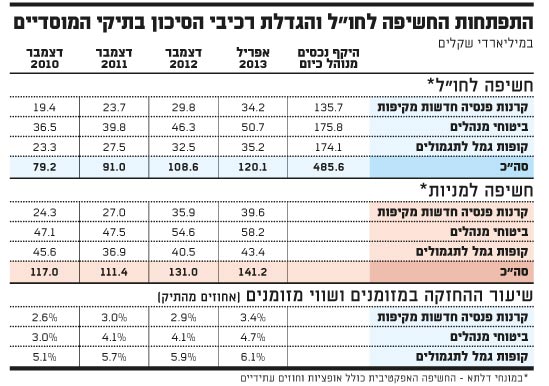

מבחינה שקלית מדובר בחשיפה משוערת של כ-120 מיליארד שקל לחו"ל. זהו גידול של כ-11% ביחס לחשיפה השקלית בסוף 2012, זינוק של כ-32% ביחס לחשיפה בסוף 2011 ונסיקה של כ-52% ביחס לסוף 2010.

החשיפה המשוערת למניות מסתכמת כיום בכ-141 מיליארד שקל - כ-8% יותר מסך של כ-131 מיליארד שקל שנרשם בסוף 2012. ביחס לסוף 2011 מדובר על גידול של כ-27% בחשיפה המשוערת השקלית, בעוד שביחס לסוף 2010 מדובר בעלייה של כ-21%.

מאיפה נובעות שתי המגמות הללו, שמשפיעות על החיסכון של הציבור הרחב?

החשיפה הגדלה לחו"ל - ואגב כך גידול ניכר גם למניות הנסחרות בחו"ל - נובעת מכמה מניעים, ובהם שאיפה לפיזור סיכונים גיאוגרפי והקטנת התלות המוחלטת בשוק המקומי, כמו גם חיפוש "כלכלי" אחר תשואה בחו"ל. ואולם, נראה כי הנימוק המרכזי נובע מכך שלאור הגידול החד והעקבי בנכסים המנוהלים בחיסכון לטווח ארוך, שוק ההון המקומי הפך בשנים האחרונות לקטן מדי על חברות הביטוח, קרנות הפנסיה וקופות הגמל הגדולות. מבחינת הגופים המוסדיים אין אופק השקעה כה גדול בשוק המקומי, "שפשוט קטן עליהם", כדברי כמה מנהלי השקעות, וגורם להם למלכודות נזילות. כך, מבחינת המוסדיים הגדולים, חלק ניכר מניירות הערך בתל אביב לא מעניין בגלל הסחירות הנמוכה בהם, שגורמת לכך שלעתים לא ניתן לצאת או לשנות את שיעור ההשקעה באותם ניירות מבלי להשפיע ממשית על ערכם.

ומה לגבי החשיפה למניות? הגידול בהשקעה במניות נובע גם משיקולים כלכליים של שווי המניות, כמו שיגיד כל מנהל השקעות שנדרש להסביר למה הוא מסיט כספים לשוק המניות. אבל, נראה שהסיבה העיקרית לאטרקטיביות של המניות - לא רק בשוק המקומי אלא גם ובעיקר בשווקים מובילים בעולם - טמונה בסביבת הריביות הנמוכה, כאן ומעבר לים. אגב, הסיבה הזו גם מחזקת את הרציונל מאחורי השקעות באפיקי השקעה אלטרנטיביים וריאליים, כגון נדל"ן מניב.

בכל אופן, מנהל השקעות מוסדי בכיר הסביר לנו לאחרונה, כי "יש הגדלת מרכיבי סיכון בתיקים המוסדיים בגלל הריביות הנמוכות והחיפוש אחר תשואה, בעולם של היעדר אלטרנטיבות השקעה מעניינות ללא הגדלת מרכיבי הסיכון". לדבריו, "הגדלת החשיפה למניות זה הבון-טון היום. בכל העולם יש נזילות גבוהה מאוד בחיפוש אחר השקעות שיניבו תשואות בצל הריביות הנמוכות", וזה מגיע לשוק ההון.

מה ההיגיון הזה אומר לגבי העתיד? בתיקי המוסדיים יש כיום נזילות גבוהה יחסית, וזרם ההפקדות של כספים חדשים לתוך מכשירי החיסכון לטווח ארוך שמחפשים השקעה לא נפסק. כל זאת כשסביבת הריביות בארץ ובעולם ממשיכה להיות נמוכה מכל בחינה שהיא, והשינוי במדיניות הבנקים המרכזיים עדיין נראה רחוק. כך, אפשר להעריך, המוטיבציות הנוכחיות שהפכו את שוקי המניות ל"בון-טון" לא ישתנו במהרה.

החיסכון לטווח ארוך מורכב משלושה אפיקים שונים: קופות הגמל לתגמולים, שבהן מנוהלים כיום נכסים בהיקף כולל של כ-174 מיליארד שקל; פוליסות החיסכון של ביטוחי החיים, שמנוהלות בשוקי ההון ולא כנגד אג"ח מיועדות, שבהן מנוהלים כיום נכסים בהיקף של כ-176 מיליארד שקל; וקרנות הפנסיה החדשות המקיפות, שבהן מנוהלים נכסים בהיקף של כ-136 מיליארד שקל.

יותר מניות וחו"ל בביטוחי החיים

הגם ששלושתם אפיקי חיסכון לטווח ארוך, שהשקעותיהם מנוהלות לא אחת על-ידי אותם אנשים, הרי שבפועל מדובר עדיין באפיקים שונים מאוד זה מזה, גם בהיבט ניהול ההשקעות. כך, למשל, כ-30% מנכסי קרנות הפנסיה מושקעים באג"ח מיועדות, בעוד שבקופות הגמל חלק ניכר מהכסף ניתן למשיכה מיידית, כך שעליהן לשמור על נזילות גבוהה יחסית.

מהנתונים עולה כי ביטוחי החיים מציגים את החשיפה הגדולה ביותר בשני המקרים כשהפנסיה בתווך והגמל בתחתית.

כך, פוליסות החיסכון של ביטוחי החיים מחזיקות בחשיפה משוערת במונחי דלתא בשיעור של 29% ו-33% לחו"ל ולמניות, בהתאמה. בפנסיה מדובר בחשיפה של 25% ו-29% בהתאמה, בעוד שבקופות התגמולים מדובר בחשיפה של 20% ו-25%, בהתאמה.

התפתחות החשיפה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.