השבוע נחשף ב"גלובס" כי כמה גופים מוסדיים מקומיים, ובהם חברות הביטוח הפניקס, כלל ביטוח והראל ובית ההשקעות הלמן אלדובי, צפויים לרשום רווחים נאים ממכירת אפליקציית הניווט ווייז לענקית החיפוש גוגל, בעסקה שהיקפה 1.03 מיליארד דולר. זאת באמצעות השקעה בקרנות ההון סיכון ורטקס ומאגמה, אשר השקיעו בווייז לפני שנים אחדות.

ל"גלובס" נודע כי גם במערכת הבנקאית יש מי שיצא נשכר מהאקזיט הפנטסטי: בנק דיסקונט, שבניהולו של ראובן שפיגל, הוא אחד המשקיעים בקרן ההון סיכון ורטקס 3 שהשקיעה בסטארט-אפ הישראלי. בגין חלקו בקרן צפוי בנק דיסקונט לרשום רווח הון של כ-25 מיליון שקל (לפני מס) בדוחות הרבעון השני.

ההשקעה של הבנק בורטקס בוצעה באמצעות החברה הבת דיסקונט שוקי הון (דש"ה). חברה זו כפופה לחטיבה הפיננסית בבנק, המנוהלת ע"י הסמנכ"ל יגאל רונאי. מלבד השקעה בקרנות פרטיות וקרנות הון סיכון, עוסקת דש"ה בתחומי הבנקאות להשקעות, השקעות ריאליות פרטיות, ובאמצעות החברה הבת דיסקונט חיתום היא גם פעילה בשוק ההנפקות. דיסקונט שוקי הון מונה כ-14 עובדים, המנכ"ל שלה הוא מעוז פרנקו ובתפקיד היו"ר מכהן איציק שריר, שניהל בעבר כמה חברות, ובהן נילית אורלייט וסאפיינס.

אסטרטגיית גיוון השקעות

זרוע הבנקאות להשקעות של הבנק הוקמה מתוך חשיבה אסטרטגית של גיוון ההשקעות שמבצע הבנק. במסגרת זו הוא ביצע השקעות בקרנות השקעה וקרנות הון סיכון. אחת מהן הייתה בקרן ורטקס III, שהוקמה ב-2005 וגייסה 174 מיליון דולר. בין המשקיעים הייתה כאמור דש"ה, שהשקיעה 13.5 מיליון דולר (7.7% מסך היקף הקרן).

לקרן ורטקס החזקה של 12% בווייז, שיכניסו לה כעת כ-124 מיליון דולר. חלקה של דש"ה, שכאמור מחזיקה ב-7.7% מהזכויות בורטקס, עומד על קרוב ל-10 מיליון דולר. ההחזקה בווייז רשומה לפי שווי של 300 מיליון דולר, כך שבסופו של דבר צפויה דש"ה לרשום רווח של כ-25 מיליון שקל (לפני מס) בדוחות הרבעון השני.

מדובר באקזיט השני המשמעותי שרושמת דשה השנה באמצעות ההשקעה בקרנות. במהלך הרבעון הראשון נמכרה חברת התוכנה ריטליקס ל-NCR האמריקנית ב-800 מיליון דולר. דש"ה, מהמשקיעות הגדולות והוותיקות בקרנות פימי של ישי דוידי, רשמה מהאקזיט רווח הון של כ-40 מיליון שקל בדוחות הרבעון הראשון.

גוף נוסף שאיתו הולכת דש"ה כברת דרך, הוא קרנות הפרייבט אקוויטי של פורטיסימו, שבניהולו של יובל כהן. דש"ה השקיעה כ-5 מיליון דולר בקרן הראשונה - כ-6.4% מסך הגיוס. כך הייתה דש"ה שותפה ל"הום ראן" הידוע של פורטיסימו - ההשקעה בחברת סודה קלאב לפי שווי של 20 מיליון דולר ב-2007, שהפכה לאקזיט מדהים עם הנפקתה כ"סודה סטרים" לפי שווי של 367 מיליון דולר בסוף 2010.

משראתה דש"ה כי טוב, בקרן השנייה של פורטיסימו היא כבר היוותה 18% מהיקף הגיוס, והשקיעה בה 20 מיליון דולר. אולם, בקרן האחרונה שגייס כהן אשתקד, בהיקף של 260 מיליון דולר, היא השתתפה בסכום של 10 מיליון דולר בלבד.

השקעה בחברות דיבידנד סולידיות

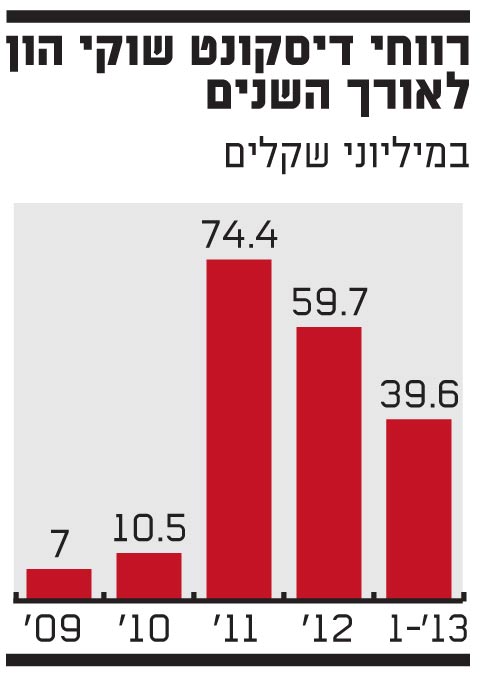

ההשקעות שביצעה דש"ה בקרנות שונות הניבו וולטיליות גבוהה בתוצאותיה. כך, בשנים שבהן יש אקזיטים, הדבר מתבטא ברווחיות גבוהה; מנגד, בתקופות נעדרות אקזיטים כאלה, הרווח הנקי מתכווץ משמעותית.

על מנת לייצב את שורת הרווח, החליטו בדש"ה לפני שנתיים לשנות את תמהיל תיק ההשקעות, ולהפוך אותו למאוזן יותר. כך, בנו בדש"ה תיק השקעה במניות מחלקות דיבידנד, כגון החברות בזק, אבגול וארד, שיניב תזרים קבוע של הכנסות מדי שנה. מסגרת ההשקעה שנקבעה היא כ-150 מיליון שקל, אך עד היום הושקע בפועל כמחצית מסכום זה. המתודולוגיה של הבנק בתחום זה הוא השקעה בחברות מבוססות ורווחיות שנחשבות לסולידיות, תוך הימנעות מהשקעה בחברות בעלות פרופיל מסוכן יותר, מתוך ידיעה כי שיעור התשואה על ההשקעה יהיה נמוך יותר.

אלא שמלבד השקעה במניות, החליט הבנק לראשונה לבצע גם השקעות באופן ישיר בחברות המחלקות דיבידנד. באפריל רכש הבנק 10.4% ממניות רשת הדראגסטור סופר פארם מידי לאומי פרטנרס ומנכ"ל החברה ליאור רייטבלט, בתמורה ל-150 מיליון שקל. בחודש שעבר ביצע הבנק שתי עסקאות נוספות: רכישת 17% ממניות גניגר, המייצרת יריעות פלסטיק לחקלאות ולתעשייה מידי קרן פימי, בכ-31 מיליון שקל; והשקעה של 14 מיליון שקל בגוף שהקימה קבוצת ויולה, אשר רכש את השליטה בגאון אחזקות.

רווחי דיסקונט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.