אם 30 שנה לאחר שנאסר על הבנקים לסחור בבורסה בעקבות פרשת ויסות המניות הם יחזרו לשוק? באחרונה נשמעים עוד ועוד קולות בענף הבנקאות, וגם בקרב גורמים רגולטורים, על כך שיש לאפשר לבנקים לפעול בבורסה, בעיקר בכדי לטפל בבעיית דעיכת מחזורי המסחר.

למרות זאת, הדרך לשובם של הבנקים לבורסה עדיין ארוכה. "זהו תהליך לא פשוט, שדורש דיון ציבורי מורכב, בשל הרגישות הנובעת מפרשת ויסות המניות", אומר גורם באחד הבנקים. "יחד עם זאת, זה בהחלט יכול להתרחש, ואם זה יקרה זה עשוי להביא לשינוי דרמטי במצב".

נזכיר כי הבורסה בתל-אביב סובלת בשנתיים האחרונות מירידה חדה בהיקפי הפעילות - הן במחזורי המסחר, והן בהיקף החברות הנסחרות בה. בהנהלת הבורסה ניסו לבצע פעולות שונות לשיפור המצב, אולם בינתיים הן לא הניבו תוצאות משמעותיות.

מדוע, אם כן, שילובם של הבנקים עשוי להביא לשינוי מהותי? ראשית, היקף ההשקעות של הבנקים במניות מוערך במיליארדי שקלים - חלקו במניות בחו"ל וחלק במניות שנרכשו בעסקאות מחוץ לבורסה או בהנפקות פרטיות. הסטת חלק מהסכום הזה למסחר בבורסה עשוי לעורר אותו. אבל התרומה המשמעותית יותר של הבנקים למסחר עשויה להתרחש אם הם יהפכו לעושי שוק במניות ובאיגרות החוב הקונצרניות הגדולות - פעולה שהם אינם מורשים לבצע כיום (על הפוטנציאל של עשיית השוק נרחיב בהמשך).

על-פי ההערכות, הבורסה תומכת בכניסת הבנקים לפעילות בה, ובהנהלתה אף ניסו לקדם את הסוגיה. גם ברשות ניירות ערך, שבראשה עומד פרופ' שמואל האוזר, לא פוסלים את האפשרות: באחרונה הקים האוזר ועדה בראשות פרופ' משה בן-חורין, שמטרתה לבחון דרכים לשפר את הנזילות בבורסה, ואחת האופציות שהיא צפויה לבחון היא מתן היתר לבנקים להיות עושי שוק במניות.

לעומת זאת, מי שלא ממש מתלהב על-פי ההערכות משובם של הבנקים כסוחרים לבורסה, הוא המפקח על הבנקים, דודו זקן, כשברקע להתנגדותו מרחפת כנראה גם אותה פרשת ויסות, שהייתה טראומתית עבור בנק ישראל (ראו הרחבה בתחתית הכתבה).

בעקבות הפרשה נאסר על הבנקים (למעט הבנק הבינלאומי, שלא היה מעורב בה) לרכוש מניות בבורסה, אך מדובר בהנחיה בלבד, ולא בחקיקה, כך שבמערכת הבנקאית מעריכים כי ניתן לאפשר לבנקים לשוב לבורסה בקלות יחסית, ללא צורך בהליכי חקיקה מורכבים.

הבעייתיות בהקשר זה טמונה בעיקר בהיבט הציבורי: גם 30 שנה אחרי, הצלקת מפרשת ויסות מניות הבנקים עדיין לא נעלמה. אמנם שיטת המסחר השתנתה, ובבנקים לא מתכוונים לעסוק במסחר תוך יומי, אלא בעשיית שוק או בהשקעות לטווח ארוך, ועדיין, השילוב של בנקים ומסחר בבורסה עשוי שלא להתקבל בעין יפה. במיוחד באווירה הציבורית הנוכחית שבה ממילא קיימת חשדנות וביקורתיות כמעט כלפי כל הפעילויות של הבנקים.

"פתרון מחוץ לקופסה"

גם בבנקים עצמם, צריך להדגיש, אין עדיין תמימות דעים בשאלה האם כדאי לחזור לפעילות בבורסה. עם זאת, בשני הבנקים הגדולים, פועלים ולאומי, כבר הצהירו בעבר מנהלים בכירים כי הם תומכים בכך שהבנקים יהפכו לעושי שוק במניות ובאג"ח. "יש לעודד הקמת עושי שוק באג"ח קונצרניות ובמניות, כאשר גם הבנקים יכולים להיות עושי שוק", אמר יו"ר לאומי, דוד ברודט, בחודש שעבר. ענת לוין, המשנה למנכ"ל בנק הפועלים, אמרה בתחילת יוני בכנס כי "יש בעיית נזילות בבורסה - האם בנסיבות האלה צריך להעלים את הבנקים מהשוק?".

בשיחה עם "גלובס" מסבירה לוין כי גם שינויים שחלו בגופים המוסדיים חיזקו את בעיית הנזילות. "כשמוציאים את הבנקים מהבורסה, מוציאים למעשה 50% מהשוק הפיננסי. זה לא היה כזה נורא, אלמלא ב-50% שנותרו נעשה תהליך של מיזוגים, גם בנכסים עצמם וגם בדעות של מנהלי ההשקעות. נזילות של שוק מגיעה מריבוי דעות וריבוי שחקנים", היא אומרת.

בשבוע שעבר התבטא בנושא גם איתי בן-זאב, ראש חטיבת שוקי הון בבנק לאומי, כשאמר כי הרגולציה צריכה לעודד ולאשר לבנקים להיות עושי שוק בבורסה. "זה פתרון מחוץ לקופסה. הבנקים לא צפויים להרוויח מכך, ובטווח הקצר אולי אף יירשמו הפסדים, אבל זה יכול להיות פתרון מערכתי לבעיית הנזילות בבורסה. יחד עם זאת, יש לקבל גב מהרגולטורים כדי ליישם אותו", אומר בן-זאב ל"גלובס".

עושה שוק הוא חבר בורסה המחויב לצטט לאורך יום המסחר מחירי קנייה ומכירה בנייר ערך מסוים, במטרה לספק נזילות בנייר. לפני כמה שנים הוקמה ועדת האוזר (בראשה עמד אותו האוזר שמשמש היום כיו"ר רשות ניירות ערך), שהמליצה על הפעלת עושי שוק בבורסה של תל-אביב כדי להגדיל את הסחירות במניות, וכתוצאה מכך להגביר את העניין בהן מצד משקיעים. כיום ישנם שלושה עושי שוק בלבד כלל פיננסים, אי.בי.אי והראל, כאשר בכ-250 מניות, שהן כמחצית מהחברות הנסחרות בבורסה, יש עושה שוק, אולם, רובן של המניות הללו הן חברות מקבוצת מניות היתר.

אם ייכנסו הבנקים לעשיית שוק, הכוונה היא שהם יעשו זאת במניות המעו"ף. אם בעבר מניות אלה היו נזילות, וניתן היה לקנות או למכור כמות גדולה שלהן בקלות, הרי שכיום נזילותן נפגעה בעקבות התייבשות הבורסה. כך, לדוגמה, בקרוב למחצית ממניות מדד המעו"ף מחזור המסחר היומי עומד בממוצע על פחות מ-10 מיליון שקל, מה שמקשה על ביצוע עסקאות גדולות.

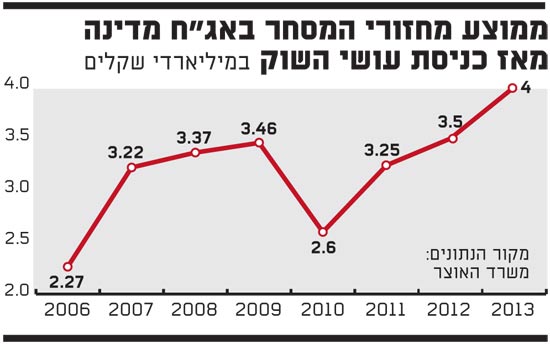

עד כמה דרמטי עשוי להיות השיפור במחזורים תודות לעשיית השוק של הבנקים? קשה לדעת, אבל אפשר לקבל מושג על הפוטנציאל משוק האג"ח הממשלתיות. שם, לפני קרוב לשבע שנים, הוחלט להכניס עושי שוק לתחום, וכניסתם של בנקים (מקומיים וזרים) לפעילות זו הגדילה משמעותית את מחזורי המסחר בתחום (ראו גרף).

אם בשנת 2006 עמד מחזור המסחר היומי הממוצע באג"ח על 2.27 מיליארד שקל, הרי ששנה לאחר מכן הוא כבר קפץ בכ-40%(!) ל-3.22 מיליארד שקל, ונכון לתחילת שנת 2013 הוא אף הגיע לשיא של כ-4 מיליארד שקל. נכון שכניסת עושי השוק אינה הסיבה היחידה לעליית המחזורים, אך היא ללא ספק גורם מרכזי בשיפור הנזילות.

בהקשר הזה חשוב לזכור כי נזילות היא מבחינות רבות עניין מעגלי. כלומר כששוק לא נזיל, משקיעים מתרחקים ממנו, מכיוון שהם לא יודעים באיזה מחיר ובאיזו מהירות הם יצליחו למכור את השקעותיהם. ככל שיותר משקיעים מתרחקים מהשוק, הוא הופך נזיל פחות, מרחיק ממנו עוד משקעים וחוזר חלילה. מנגד, שיפור הנזילות עשוי לדרבן כניסת משקיעים לשוק, במיוחד משקיעים זרים, מה שיגדיל את המחזורים ואולי יביא לפתרון המצוקה הקשה ממנה סובלת הבורסה בתל-אביב.

רקע / ויסות מניות הבנקים: השערוריה הפיננסית הגדולה

פרשת ויסות מניות הבנקים נחשבה לאחת השערוריות הפיננסיות הגדולות ביותר שידע המשק הישראלי. תהליך הוויסות החל בשנות ה-70, כאשר יועצי ההשקעות בבנקים המליצו ללקוחותיהם לרכוש את מניות הבנקים, ובמקביל רכשו הבנקים מניות אלו לחשבונות הנוסטרו שלהם. לבנקים היה אינטרס שמחירי מניותיהם ימשיכו לעלות, כדי שיוכלו לגייס הון שיאפשר את התרחבותם. הם עודדו את הלקוחות לרכוש עוד ועוד מניות, ששערן עלה בהתמדה. פעולה זו הביאה להתנפחות מחירי מניות הבנקים, לציפייה להמשך העליות ולהיווצרותה של בועה.

אך כידוע, סופה של בועה להתפוצץ. ואמנם, החל מאוגוסט 83' החלו מניות הבנקים לצנוח, כתוצאה מציפייה לפיחות של השקל מול הדולר, מה שהביא למעבר כספים ממניות הבנקים למטבע חוץ. הבנקים עוד ניסו לעצור את הנפילות באמצעות רכישת ההיצע העודף, אך בתחילת אוקטובר אותה שנה התרחשה מפולת של ממש במניות הבנקים, ויכולתם לרכוש הגיעה לקצה.

אובדן היכולת לספוג את היצע המניות עלול היה להביא את הבנקים הגדולים, ורבים מלקוחותיהם, לפשיטת רגל. כאן התערבה המדינה, ובתוך שבועיים גובש "הסדר מניות הבנקים", במסגרתו עברה השליטה בבנקים לידי ממשלת ישראל, ובמקביל נאסר עליהם לסחור בבורסה. בעקבות פרשת הוויסות הוקמה ועדת בייסקי לחקירת הפרשה ולהפקת לקחים ממנה. רק עשר שנים לאחר מכן החל אט אט תהליך של מכירת גרעיני השליטה בבנקים השונים.

למה הבנקים נרתעים ממניות בהסדרי החוב?

בחלק מהבנקים החל הדיון בסוגיה של חזרה לבורסה, דווקא בשל הסדרי החוב. בעקבות גל הסדרי החוב במשק שהחל לפני ארבע שנים, מצאו עצמם הבנקים, יותר מאשר בעבר, עם מניות ואופציות שקיבלו במסגרת ההסדרים (חלק מהחוב מומר למכשירים אלה).

"הבנקים מוצאים עצמם עם מניות שקיבלו בהסדרי החוב, רוצים להיפטר מהן אבל לא יכולים למכור אותן בבורסה, כי אסור להם", אומר גורם באחד הבנקים. האלטרנטיבה היא מכירת המניות בעסקאות מחוץ לבורסה, אלא שעסקאות אלה נעשות לרוב בדיסקאונט, וכמו כן אין ביקוש גבוה מדי למניות של חברות בהסדר חוב.

הבנקים ממילא לא נלהבים מהחזקה במניות, מכיוון שהם נדרשים לרתק מולן הון. אך העובדה שקשה להם לממש את המניות, מרתיעה אותם עוד יותר. הרתיעה מהחזקת מניות מסרבלת עוד יותר את המו"מ בהסדרי החוב, שכן הבנקים מפעילים לחץ על-מנת שרכיב המניות יהיה כמה שיותר נמוך לעומת רכיבים אחרים.

"המגמה כיום היא להשוות את התנאים והמגבלות של המוסדיים והבנקים בתחום ההלוואות", אומר בכיר באחד הבנקים. "השוואת התנאים צריכה להתבטא גם בכך, שכמו שהמוסדיים יכולים לממש בקלות בבורסה מניות שקיבלו בהסדר החוב, כך יוכלו גם הבנקים. ככל שהתנאים של השחקנים השונים יהיו דומים, יהיה קל יותר לגבש הסדר חוב", הוא מדגיש.

אגח מדינה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.