ללקוח שנכנס למשרדי קבוצת פיוניר הייתה בקשה ספציפית: לוודא שהכסף שלו, כמה מיליוני דולרים, לא יושקע באף טייקון. הסיבה, גילה אותו שכיר עשיר, נעוצה בעובדה שהוא עובד עם חלק מאותם טייקונים וקשורה לגל התספורות והסדרי החוב הגואה במשק.

את הדרישה הזו, כמו גם דרישות נוספות, הוא העלה בתוקף היותו לקוח של שירות פמילי אופיס - ניהול הון אישי המיועד למשפחות עשירות. עד לאחרונה, מדובר היה במועדון סגור ואקסקלוסיבי המיועד לקהל מצומצם מהאלפיון העליון. אלא שבשנה האחרונה ירד רף הכניסה: מלקוחות שהחזיקו בהון נזיל של עשרות מיליוני דולרים, ההון של הלקוחות החדשים בשוק נע בין כמה מיליוני דולרים ועד למיליון "בלבד".

"חל גידול משמעותי בשוק הפמילי אופיס בישראל", מספרת דפנה גונן, מנכ"לית קבוצת פיוניר העולמית, חברה פרטית המספקת שירותי ניהול הון אישי. "הוא כבר לא נחלתן הבלעדית של כמה מאות משפחות אלא כולל הרבה יותר אנשים. המגמה הזאת מעידה על עלייה משמעותית במודעות לסוג השירות שאפשר לקבל מפמילי אופיס, בניגוד לשחקנים אחרים בשוק. ללקוחות החדשים הללו יש הון צנוע יחסית ללקוחות הטיפוסיים בשוק הזה, אבל הם רוצים מודל אחר לניהול שלו".

- איך הניהול הזה בא לידי ביטוי?

"למשל, הלקוח החדש שהזכרת. הוא הרגיש שאין לו שליטה על ההון שלו ועל דמי הניהול שהוא משלם. לא היה ברור לו אם תיק ההשקעות מותאם לרמת הסיכון שבה הוא מעוניין: הוא חשב שההשקעות שלו שמרניות, אבל בדיעבד התברר שהוא מושקע ועוד איך בחברות של טייקונים".

הפתיחות למגמה לא נעלמה גם מעיניה של חברת ניהול ההשקעות הגלובלית KCPS Clarity, שעוסקת בין היתר בשירותי ניהול הון, בעיקר ללקוחות זרים, אך גם לישראלים. טל קינן, מנכ"ל החברה, מדווח כי רף הכניסה ירד משמעותית: מ-10 מיליון דולר - למיליון אחד.

"מספר הישראלים שמבינים מהו ניהול הון גדל מאוד", מסביר קינן את המגמה. "המודעות הזאת עלתה לאחר משברי השוק של 2008 ו-2011, כשצרכנים הבינו שבנקים יכולים גם לפגוע בלקוחות שלהם-עצמם ואני חושב שהצרכנים הישראלים לומדים הרבה יותר מהר מצרכנים בעולם. במקביל, במסגרת העלייה לישראל בשנים האחרונות מגיעה לארץ שכבה של עולים חדשים עם הון משמעותי".

דודי שיפטר, מנכ"ל ארקסיס, חברה-בת של מגדל המספקת שירותי פמילי אופיס, סבור כי סיבה נוספת לביקוש העולה היא שבכירים במשק משתכרים כיום יותר מתמיד: "הפערים בחברה גדלים והולכים ושכר ממוצע של מנכ"ל יכול להיות פי 100 משכרו של עובד בחברה. מעבר לזה, יש להם תוכניות נדיבות של אופציות ובונוסים, ואחרי 30 שנות עבודה, ההון שהם צברו יכול להגיע גם למאות מיליוני שקלים".

אצל שיפטר רף הכניסה עדיין גבוה יחסית - כ-10 מיליון דולר. הסיבה לכך היא שהחברה מטפלת רק בלקוחות כשירים, ועל כך בהמשך. עם זאת, גם הוא מעיד על גידול במספר הלקוחות השכירים.

אז מיהו הלקוח החדש של הפמילי אופיס ובמה הוא שונה מהלקוח הקלאסי? אם הלקוח המסורתי הוא איש עסקים כבן 70, שההון הנזיל שברשותו נע בממוצע סביב 50-30 מיליון דולר, הלקוח החדש הוא שכיר במשק באמצע שנות ה-50 שלו. הוא משמש כמנכ"ל, כמנהל בכיר או כיזם שרשם אקזיט נאה ושהונו הנזיל נאמד בכמה מיליוני שקלים עד כמה עשרות מיליוני שקלים.

לדברי גונן, הלקוחות הללו מגיעים גם מתחומי הלואו-טק והנדל"ן. ואם הלקוח הקלאסי צורך את השירות של הפמילי אופיס כשבני המשפחה לצדו - הרי שהלקוח החדש מגיע לעיתים קרובות בגפו.

- הלקוחות החדשים מבקשים ניהול שונה להון שלהם לעומת הלקוחות הקלאסיים?

"אלה וגם אלה מעוניינים שהכסף ינוהל ללא מרכיב של סיכון. הם רוצים לשמור על ההון שלהם בצורה קונסטרוקטיבית; זה כסף שמיועד לביטחון המשפחה ולדורות הבאים".

שיפטר סבור כי הלקוח החדש נוטה להיות אפילו שמרן יותר: "זה כנראה נובע מכך שלקח להם יותר זמן לצבור את הכסף. הם אספו גרוש לגרוש במשך 30 שנה, עד שנצבר הון גדול. גם מבחינת האופי הם פחות אוהבי סיכונים; הם הרי שכירים ולא יזמים בנשמה".

קינן מוצא הבדל נוסף: "לקוחות עם 3-2 מיליון דולר רוצים שכל הכסף יהיה נזיל, או לפחות רובו המוחלט. אצל לקוח שיש לו 100 מיליון דולר, אפשר לנהל 90% מהסכום בפרופיל נזילות נמוך יותר ולעשות הרבה דברים מעניינים בשוק".

- עוד מגמה ברורה היא להשקיע בחו"ל באמצעות רכישת ניירות ערך, השקעה בנדל"ן או פתיחת חשבונות בנק במדינות אחרות. לאחרונה נחשף שמאות ישראלים רשומים במדינות המשמשות כמקלטי מס. עד כמה לקוחות מבקשים לעשות תכנוני מס אגרסיביים?

גונן: "תכנון המס שאנחנו עושים עבור לקוחות הוא חוקי ואפשרי וכדאי לעשות אותו. למשל, אם מדובר במשפחה שבה ההורים מתגוררים בישראל, אבל הילדים עברו לחו"ל, ההורים לא רוצים לשלם מס פעמיים - אנחנו עוזרים להם עם זה. הלקוחות החדשים פחות מודעים להיבטים של תכנוני מס לעומת הלקוחות הקלאסיים", מוסיף שיפטר, "ובאופיס פמילי מפנים אותם לנושא".

עניין של היצע וביקוש

קצת רקע: שירות הפמילי אופיס קיים בעולם כבר למעלה מ-100 שנה, ויש המצביעים על שורשיו כבר במאה ה-19, בקרב משפחות אצולה ומלוכה. בישראל החל השוק להתפתח בתחילת שנות האלפיים, אבל עוד לפני כן הוא התחיל - בדומה לארצות-הברית ולאירופה - במה שמכונה Single Family Office - SFO, משרד של כמה יועצים מומחים או אפילו איש אחד המנהל נכסים של משפחה אחת, ושבדרך-כלל פועל מתוך ביתה. משפחת שטראוס, למשל, הייתה מהראשונות בישראל שאימצה לעצמה שירות כזה. כיום מקובל להחזיק SFO במשפחות שהונן הנזיל נאמד ב-100 מיליון דולר ומעלה.

בהמשך צמחו ה"מולטי פמילי אופיס" - גופים שעובדים מול כמה עשרות משפחות ומעניקים שירותי ניהול הון, שבשנים האחרונות מותחים את עצמם בישראל לכל הכיוונים: ממחלקות גדולות בבנקים זרים (שם מכונה התחום "Wealth Management"), עבור בחברות גדולות ובינלאומיות, וכלה בחברות קטנות ובמשרדי רואי חשבון ועורכי דין שמעניקים שירותים בתחום.

כך, לא רק הביקוש לשירותי פמילי אופיס גדל, אלא גם ההיצע. שיפטר מציין שבשוק פועלים גם אנשים פרטיים שמציעים את השירות ללקוחות קטנים אף יותר: "אני מכיר לא מעט 'מיקרו פמילי אופיס', שמטפלים בלקוחות גם עם חצי מיליון ומיליון שקל. מדובר בפמילי אופיס של איש אחד: אנשים פרטיים שעובדים מהבית, בדרך-כלל כאלה שנפלטו משוק ההון בעקבות השינויים שחוללה ועדת בכר".

שחקנים מרכזיים בשוק לא ממש מרוצים משלל הגופים הקטנים שמתהדרים במונח פמילי אופיס ואף טוענים כי מדובר בזילות של התחום. מהסיבה הזאת בדיוק החליטה, למשל, חברת KCPS לוותר על המונח פמילי אופיס ולהעדיף את ""Wealth Management. "יש הרבה סוגי שירות שעונים על ההגדרה פמילי אופיס", אומר קינן, "ואני תוהה אם הם מבהירים מה בדיוק האחריות והסמכות שלהם".

דרישת שלום לקונסיירז'

שירותי הפמילי אופיס מתיימרים בעצם להוות מרכז פיננסי אחד עבור הלקוח, המרכז את העבודה מול כל הגופים הפיננסיים, רואי החשבון, עורכי הדין ויועצי המס, מנטר את עבודתם באופן רציף ופועל לשימור ההון תוך ראייה כוללת ואסטרטגית.

כשמדובר בלקוחות הקלאסיים, נדבכים מהותיים נוספים בשירות הם העברה בין דורית של הכסף (ולעיתים גם של העסק); ניהול הפעילות הפילנתרופית של בני המשפחה; ואחרון חביב, שירותי הקונסיירז' (CONCIERGE SERVICES) - טיפול בכל מה שקשור לאיכות החיים של המשפחה וסידוריה, מרישום הצאצאים לאוניברסיטה, וידוא שהיאכטה הפרטית תעגון במקום הנכון ועד הזמנת כרטיסים לקונצרט.

הלקוח החדש, לעומת זאת, מתמקד בניהול ההון: "אין כמעט לקוח חדש אחד שיודע בדיוק מה יש לו", גורס שיפטר. "בנק אחד מדווח לו בשקלים, השני בדולרים, השלישי באירו. על השאלה כמה מניות יש לו בתיק בכלל אין לו מושג. הם מתנהלים באפלה עד שהם מגיעים לפמילי אופיס".

- אז איך הפמילי אופיס משנים את התמונה?

גונן: "קודם כול, אנחנו מנסים להבין את צורכי המשפחה ולקבוע יחד איתה אסטרטגיה של השקעה. הכסף מפוזר בדרך-כלל בכמה בנקים ואפיקים, כיוון שהלקוחות הללו לא ישימו את כל הביצים בסל אחד. אנחנו מחליטים ביחד באיזה אופן מנהלים את הנכסים - באילו בנקים, קרנות או מנהלי תיקים יושקע הכסף; באילו אפיקים וכמה סיכון מוכן הלקוח לקחת. מחקרים מראים כי התשואה ללקוח מגיעה בעיקר מהקצאת הנכסים ולא מבחירה של מניה או איגרת חוב כזאת או אחרת. אנחנו מתאימים את הלקוח להשקעה - ולא להפך".

- מה קורה לאחר גיבוש אסטרטגיית ההשקעות?

"אנחנו מעבירים את המנדט למנהלי ההשקעות שבחרנו והם קובעים, למשל, אילו מניות או אג"ח לקנות (זהו המודל הניהולי השכיח בקרב חברות האופיס פמילי, אך לא היחיד; KCPS, למשל, מנהלת את ההשקעות בעצמה, ר' נ'). אנחנו מבצעים באופן רציף בקרה ופיקוח על כל הגופים הללו, מנתחים את הסיכונים, בודקים שהעלויות נמוכות וסבירות, ושאין כפילויות בהשקעות, ומספקים ללקוח דיווחים שוטפים. הלקוחות רוצים שקט נפשי ולדעת שיש מישהו שמפקח מבחוץ".

- מדוע שיועצי השקעות במחלקות הבנקאות הפרטית בבנקים לא יספקו את השירות הזה עבור לקוחותיהם העשירים?

"היועצים בבנקאות הפרטית בדרך-כלל נותנים שירות טוב מאוד ללקוחות שלהם, בטח ללקוחות עשירים, אבל הם רואים רק מה קורה בחשבון שמתנהל אצלם וללקוחות האמורים יש בדרך-כלל יותר מחשבון אחד ונכסים נוספים, כך שאין להם ראייה הוליסטית. בנוסף, הם מרוויחים מפעולות שמתבצעות בחשבון, מקנייה ומכירה. השירות יהיה מעולה, אבל לא בהכרח גם הייעוץ יהיה מעולה. גם מנהלי תיקים רואים רק מה שיש אצלם והם מתאימים את הלקוח למסלול ולא את התיק ללקוח על-פי צרכיו, מה שנקרא Tailor Made".

שיפטר מסכים: "אף בנק לא יכול ליצור אסטרטגיית-על גלובלית. גם אם כל בנק נותן את הייעוץ הטוב ביותר שהוא יכול לתת, הוא לא רואה את התמונה המלאה. הבנקים גם נגועים בניגוד עניינים ואם בעבר הם עסקו רבות בניהול השקעות, אחרי ועדת בכר המצב השתנה. נוסף לכך, הפמילי אופיס עוסק בתחומים שבנקים לא עוסקים בהם כמו השקעות לא סחירות, נדל"ן ופרייבט אקוויטי".

עושים ביקורי בית

פרט למטרה לשמר את ההון ולהגדילו, במה עוד דומים הלקוחות החדשים ללקוחות הקלאסיים? בעיקר בסוגיות שונות שקשורות לדורות הבאים. "הם רוצים לסדר את הילדים", מסביר שיפטר, "שיהיו להם דירות, שיתחתנו, לדאוג לצרכים העתידיים שלהם. לפעמים ההורים רוכשים דירות עבור הילדים ומשכירים אותן, בלי שהם בכלל יודעים על זה. הדור השני של הלקוחות החדשים צעיר יותר. הוא לא תמיד בתמונה ולא בהכרח מודע לנכסים שנצברו וליכולות של המשפחה".

גונן מצביעה על נושא נוסף שמעסיק אותם מאוד: "בכל דרך לגאלית אפשרית הם רוצים להגן על ההון שהם צברו מפני בעלי חוב, תובעים, בעל או אישה לשעבר. גם הם רוצים לדעת איך להעביר את ההון לדורות הבאים. אנחנו תומכים בהם בכך והולכים איתם לעורכי דין ולרואי חשבון כדי להסדיר את הנושאים הללו". מדובר, מתברר, בקשת של נושאים: הסכמי ממון וגירושים, צוואות וירושות, התאגדות כחברה בע"מ (מה שמעניק הטבות מס) ואפילו הקמת קרן מיוחדת שתבטיח את עתידו של ילד עם צרכים מיוחדים.

גם אם המשפחה לא נושפת בעורפו של הלקוח החדש, בפיוניר, למשל, מעדיפים להיפגש עם בני הזוג ולעיתים מציעים להם קורסים בנושא שוק ההון, "שתהיה הבנה ושאנשים יקבלו החלטות מתוך ידע", אומרת גונן. אגב, פגישות עם הלקוח נערכות בממוצע פעם בחודש ואלה מתקיימות בדרך-כלל בביתו. אחרי הכול, היחסים הנרקמים בין איש הפמילי אופיס לבין המשפחה אמורים להיות יחסי אמון קרובים.

חלק מחברות הפמילי אופיס - ולפחות אלה שמתיימרות לעבוד על-פי כללי המשחק - גובות דמי ייעוץ בהיקף של אחוז מסוים מההון של הלקוח. על-פי גורם בתעשייה, מהלקוח הקלאסי ועתיר הנכסים מקובל לגבות באזור אחוז אחד, ואילו הלקוח החדש ייאלץ להיפרד מחצי אחוז בערך. סכום זה מתווסף כמובן לעמלות השונות שמשלם הלקוח לגופים הפיננסיים עצמם.

ובכל זאת, מי יתקע לידי הלקוח שהחברות הללו לא "יעשו עליו סיבוב", כמו שעשה, למשל, ערן מזרחי, מנהל ההשקעות מסביון שהונה את לקוחותיו בעשרות מיליוני שקלים? למנהלי הפמילי אופיס יש תשובה מוחצת: הכסף לא נמצא בידיהם.

"אנחנו לעולם לא נוגעים בו, הוא נמצא בבנקים", מבהירה גונן. "לכן לקוח גם יכול לנתק את ההתקשרות בכל רגע נתון וללא קנסות. זה קורה מעט מאוד".

הכתבה המלאה - במגזין G

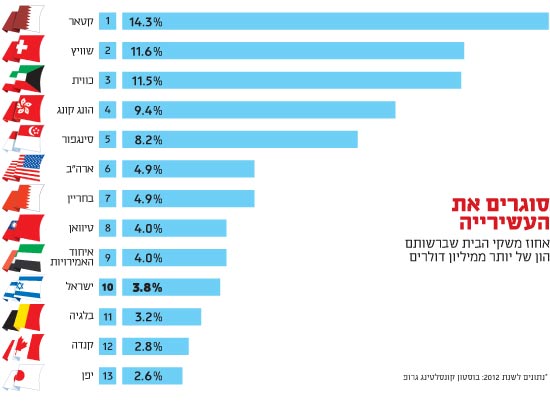

סוגרים את העשירייה