לאחר שהפכה לאחרונה לשק החבטות של שוק ההון, בעקבות הכישלון במיזם הרכב החשמלי בטר פלייס והידרדרות מצבה של חברת הספנות צים, מנסה החברה לישראל לשנות את המומנטום. היום (ד') הודיעה החברה שבשליטת עידן עופר כי היא בוחנת מהלך אסטרטגי של פיצול של נכסיה לשתי חברות. מטרת המהלך היא הצפת ערך למשקיעים, באמצעות צמצום הדיסקאונט שבין שווי הנכסים למחיר שבו נסחרת החברה לישראל בבורסה.

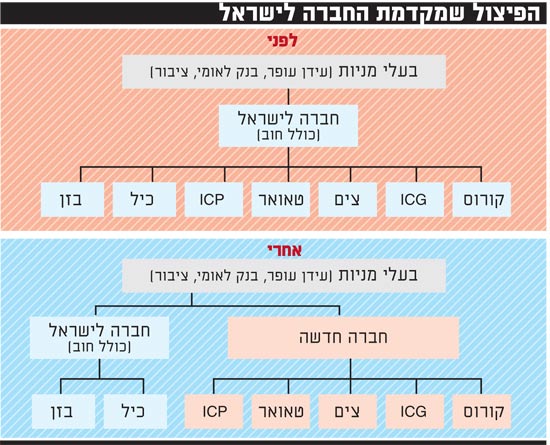

על-פי מתווה הפיצול המתוכנן תמשיך החברה לישראל, בראשות המנכ"ל ניר גלעד, להחזיק בשתי השקעותיה המרכזיות - כיל ובזן. יתר ההחזקות - שכוללות את צים, טאואר, מיזם הרכב הסיני קורוס, זרוע השקעות הקלינטק ICG וחברת תחנות הכוח ICP - יועברו לחברה חדשה.

על-פי התכנון, החברה לישראל תמשיך להיסחר בבורסה בתל-אביב, ואילו החברה החדשה תירשם למסחר בבורסה זרה ו/או בבורסה המקומית. למרות שהיה מי שמצא דמיון בין הפיצול המתוכנן לזה הזכור לשמצה של דלק נדל"ן מקבוצת דלק בשנת 2009 (שלאחריו קרסה דלק נדל"ן), השוק קיבל את המהלך המתוכנן בהתלהבות רבה ושלח את מניית החברה לישראל לעלייה חדה של 8%, תוך שהיא מרכזת את מחזור מסחר הגבוה ביותר בבורסה. מתחילת השנה איבדה מניית החברה 17%.

הפיצול המתוכנן יעשה כך שכל מחזיק של מניית החברה לישראל יחזיק מניה נוספת של החברה החדשה. השלמת מהלך הפיצול צפויה תוך חצי שנה עד שנה, כאשר הדבר תלוי בעיקר בגורמים רגולטוריים שאישורם נדרש על מנת לבצעו.

לאחר השלמת הפיצול תימנע החברה לישראל מביצוע השקעות בחברות חדשות, כאשר חובה של החברה (סולו, בנקים ואג"ח) ייוותר בחברה לישראל, ובעתיד אף תבחן אפשרות לפיצול החזקות החברה לישראל בבזן, כך שהחברה לישראל תחזיק בכיל בלבד.

"עובדים כבר 3 שנים על המהלך"

"התהליך לא צריך להפתיע את מי שעוקב אחרינו. מיקדנו את הפעילות שלנו בשווקים חדשים וצומחים, לצד תחומי הליבה המסורתיים שלנו", אמר היום ל"גלובס" ניר גלעד, מנכ"ל החברה לישראל.

- ובכל זאת, לא ניתן להתעלם מהעיתוי בו בחרתם להכריז על מהלך הזה, כשצים עומדת בפני הסדר חוב נוסף.

"אנחנו עובדים על מהלך הזה כבר שלוש שנים", עונה בתגובה אמיר אלשטיין, יו"ר החברה לישראל. "אנחנו מצמיחים ומבריאים חברות חדשות, ומביאים אותן לעצמאות שמאפשרת להן כיום לפעול במבנה יותר גמיש.

"לפני שלוש שנים לא הייתה ICP עם נכסים קיימים, וצים הייתה שרויה במצב קשה מהיום. זה נכון שיש לה כיום בעיות במבנה החוב, אבל הן לא קשורות לפיצול. הבעיות של צים יפתרו בחודשיים הקרובים, וכך נגיע לפיצול עם חברה בריאה שבעלי המניות יוכלו ליהנות ממנה".

- בעצם לקחתם את החזקות החברה לישראל ופיצלתם אותן בין החזקות טובות, כיל ובזן, לחברות גרועות שחלקן מוערך בשווי אפסי או שלילי. בכמה אתם מעריכים את החברה החדשה שתרכז נכסים אלה?

גלעד: "ההבחנה הזו בין חברות גרועות לטובות לא נכונה. הנכסים המועברים לחברה החדשה הם מצוינים. כך, למשל, ישנם אנליסטים המעריכים את שווי איי.סי פאואר וקורוס במעל 1.5 מיליארד דולר ביחד.

"גם בהשקעות שעדיין לא הסבו לנו נחת, כמו טאואר וצים, עסקנו בשנים האחרונות בהשבחת הנכסים. אחד האפקטים המשמעותיים הוא להציף את הערך המהותי של החברות האלה. גם כיל עצמה נסחרת בדיסקאונט וזה מטיל צל על החברות האחרות. כמובן שאנחנו נדרשים לספק הערכות שווי לכל החברות, וזה יהיה חלק מהאינפורמציה שתצא למשקיעים ערב הסגירה של הפיצול".

אלשטיין: "צריך להסתכל על החברה החדשה כחברת החזקות של חברות צמיחה. אני דווקא חושב שזה טוב להתחיל נמוך כאשר ההחזקות הללו מוערכות כיום בחסר".

"אין אח ורע לתמיכתנו בצים"

- מהי המשמעות של הפיצול לגבי ההתחייבויות של החברה לישראל כלפי החברות הבנות שלה? האם היא תמשיך להזרים להן כספים כפי שעשתה עד היום?

גלעד: "בחברה לישראל, שנשארת עם כיל ובזן, יישאר גם החוב שקיים כיום בחברה לישראל. החברה החדשה שתוקם תוכל לעמוד בכל הצרכים - לא רק בחוב, אלא גם בצמיחה. אני לא מתחמק ויודע שיש שאלה לגבי צים - אמרנו שאנחנו תומכים בתוכנית העסקית החדשה, שם יש שאלות של השקעה בצמיחה, ואמרנו שנסייע בכך. אני לא חושב שיש אח ורע לתמיכה שנתנה החברה לישראל בצים".

- באיזו בורסה תיסחר החברה החדשה?

"החברה החדשה מרכזת את הפעילות הבינלאומית, ואילו החברה לישראל תישאר נטועה בארץ. מקום ההתאגדות והשכירות של החברה החדשה לא הוגדר, אך ישנה נטייה שהוא יהיה איפה שיהיה בסיס המשקיעים שלה".

- מה אומר הפיצול לגבי ניהול הקבוצה?

אלשטיין: "צמיחה של חברות דורשת צמיחה של הנהלות ונשמח לראיין מנהלים בעולם ולהוסיף את הכישרון הניהולי שלהם לחברה שלנו".

גלעד: "השאלות הניהוליות קשורות לאיפה יושבים בין היתר, אך האנשים שהצמיחו את החברות הבנות יישארו בהן".

- מהם המכשולים העיקריים שעומדים בפני מהלך הפיצול?

גלעד: "זה תהליך עסקי מורכב, יש שאלות מבניות ורגולטוריות. דווקא בצד המדינתי אין בעיה. לגבי ההנפקה, עדיין לא התחלנו בתהליך - יש דרכים שונות לעשות את הפיצול ועדיין לא נבחנה הדרך".

- מה לגבי עמדתו של בנק לאומי, המחזיק כ-18% ממניות החברה לישראל?

"בנק לאומי קיבל את ההודעה כמו כל בעל מניות אחר. ההסתכלות של ההנהלה והדירקטוריון היא שיווניות כלפי כל בעלי המניות, השיקולים הם לטובת כולם".

"המהלך האסטרטגי של החברה לישראל יציף ערך משמעותי לחברה"

האנליסטים המסקרים את החברה לישראל הגיבו בחיוב למהלך שביצעה היום החברה. "המהלך הנוכחי יביא לצמצום משמעותי בדיסקאונט של החברה לישראל, שעמד הבוקר על 46%, ועשוי בסופו של יום להתייצב על נתון סביר יותר לחברת החזקות - כ-20%-25%", ציין נעם פינקו מבית ההשקעות פסגות. פינקו אף העלה את המלצתו לחברה מ"החזק" ל"קנייה" לאחר שרק בשבוע שעבר בחר להוריד לחברה המלצה, על רקע הקמת ועדת ששינסקי 2 שעתידה לבחון את התמלוגים שמשלמת כיל (הנכס העיקרי בפורטפוליו של חברה לישראל).

"המהלך האסטרטגי של החברה לישראל יציף ערך משמעותי לחברה", הוסיף רוני בירון מבנק ההשקעות השוויצרי UBS, אשר חזר על המלצת "קנייה" למניה. "משקיעים בינלאומיים יתנו כעת תשומת לב רבה יותר לחברה שיש לה מבנה החזקות פשוט יותר, וכך גם יוכלו להעריך את שוויה טוב יותר למול ההחזקה בכיל... יתרה מכך הפיצול נותן למשקיעים אופציה להשקעה על כיל".

את ההתלהבות ציננה מעט האנליסטית ליאת גלזר מבית ההשקעות אקסלנס, שכתבה כי מדובר ברעיון טוב אך הביצוע מסובך. "האפסייד לאחר העליות הבוקר הוא מוגבל. פיצול חברה לישראל לשתי חברות, מאפשר למשקיעים לבחור בין השקעה בכיל התזרימית, לבין השקעה בחברות בפיתוח כמו למשל חברת הרכב הסינית קורוס, וזוהי גמישות שיכולה להועיל. אך יש לזכור שעדיין קיימים סימני שאלה רבים לגבי אופן ביצוע העסקה, האישורים שיידרשו והשלכות המס. כמו כן עולה שאלה לגבי עתידן של החברות בחברה החדשה אשר תהיה חסרת תזרים".

פינקו ציין בהקשר לחברה החדשה שתוקם כי למעשה השוק מתמחר את כל מה שהוא לא כיל ובזן במינוס של 900 מיליון דולר. "נכון שהחברות האחרות כוללות את צים ששוויה כנראה הוא שלילי - תלוי בגובה ההזרמה של החברה לישראל, אם תהיה כזו - אך הוא כולל גם את החברה הפרטית הטובה ביותר שלה, איי.סי פאואר שהיא רווחיות".

לדבריו, שווי איי.סי פאואר מוערך על-ידי בית ההשקעות בכ-1.3 מיליארד דולר, והיא עשויה להיות מונפקת בעתיד. "החברה החדשה מן הסתם לא תוערך בשווי שלילי ולכן הדיסקאונט צפוי להיסגר", הוא מסכם.

דעה: האם מקרה דלק נדל"ן יחזור אצל עידן עופר?

בחברה לישראל אמנם טענו היום, כי עבדו על תכנון פיצול נכסי החברה במשך כמה שנים. אבל לא ניתן להתעלם מהטיימינג שבו בחרו לפרסם את דבר המהלך המתוכנן - כחודש לאחר סגירת מיזם הרכב החשמלי הכושל בטר פלייס, ובעיצומו של הסדר חוב שני בצים. נוסף על כך, מעל הנכס העיקרי של החברה - מניות השליטה בכיל - מרחף צל כבד בדמות איום העלאת התמלוגים המשולמים למדינה.

ועדיין, המהלך שעליו הכריזה היום החברה לישראל, שלפיו יפוצלו החזקותיה לשתי חברות, מתבקש על רקע הדיסקאונט המשמעותי שבו נסחרת חברת ההחזקות של עידן עופר ביחס לנכס המרכזי שלה - חברת הדשנים כיל.

ואכן, השוק הריע למהלך, ושלח את מניית החברה לישראל לעליות חדות. במילים אחרות, השוק אוהב את ההפרדה בין הנכסים הטובים של החברה (בזן ובעיקר כיל) לאלו הטובים פחות והמסוכנים הרבה יותר (צים, קורוס וטאואר).

הפיצול המדובר עשוי להצטייר כתרגיל פיננסי, שכן לא נגרעה או התווספה פעילות ריאלית לחברה, ועם זאת, מדובר במהלך המקובל בשוק ההון האמריקאי - הפרדה בין הנכסים הטובים והמוכחים של החברה לאלו הפחות טובים, במטרה להציף ערך למשקיעים.

עידן עופר מציע למשקיעים שתי חבילות: ביד אחת הוא מציע חשיפה ממוקדת לפעילות המניבה והתזרימית של החברה לישראל (בעיקר כיל), כדי לצמצם את הדיסקאונט הנוכחי, ולקרב את שווי החברה לישראל לזה של החזקתה העיקרית.

ביד השנייה מגיש עופר למשקיעים אוסף חסר מיקוד של החזקות, שעל פניהן רב בהן הסיכון על הסיכוי. עד עתה ביקרו את עידן עופר על ההשקעות בצים, או במיזם הרכב הסיני קורוס, ולא מעט אנליסטים מעניקים שווי אפסי ואף שלילי להחזקות אלו. עכשיו מעוניינים ראשי החברה לישראל להראות לשוק כי הוא טעה בהערכתו.

אך אם השוק לא טעה, והחזקות כמו צים או טאואר ימשיכו לדמם, האם עופר יתמוך בהן גם כשלא יהיו תחת המטרייה של החברה לישראל? אם להסתמך על המקרה של יצחק תשובה ופיצול דלק נדל"ן מקבוצת דלק שהסתיים בתספורת ענק, הרי שלנושי האג"ח של צים - ההחזקה המרכזית שתפוצל לחברה החדשה, אשר נמצאת כעת בעיצומו של הסדר חוב - יש לא מעט סיבות לחשש.

הפיצול שמקדמת