ירידות השערים ועליית התשואות לפדיון באיגרות החוב הממשלתיות בארה''ב ובעולם, בעקבות הצהרת הפד על אפשרות הפסקת הרכישות שלהן בשנה הקרובה, הביאו גם לעלייה חדה בתשואות לפדיון של איגרות החוב הקונצרניות בארה''ב ובעולם. פרסום נתוני התעסוקה בארה"ב ביום שישי האחרון יצר דרמה נוספת בשוקי האג"ח וירידות תלולות נוספות.

כך לדוגמה, קרן הסל LQD (מחקה את מדד IBOXX $ Invest Grade Corp Bond) המייצגת איגרות חוב קונצרניות בדירוג השקעה בארה''ב, והמכילה מאות איגרות חוב בפיזור ענפי רחב, עם מח''מ בינוני-ארוך של כ-7.5 שנים בממוצע, רשמה ירידה של כ-8.2% בחודשיים האחרונים. ירידה זו החזירה את המדד לרמה, שבה עמד לפני כשנתיים.

גם קרן הסל IBCX LN, המחקה את מדד הקונצרני האירופי שבמח''מ 4.5 שנים, רשמה תיקון כלפי מטה, אך בעוצמה קטנה בהרבה של כ-2.6%. אחת הסיבות האפשריות לירידה המתונה ביבשת הישנה, היא שמעבר למח"מ הקצר יותר, ולכן הפגיע פחות, ניתנה צפירת הרגעה מצד הנגיד האירופי, שאמר שהריבית תישאר נמוכה זמן ארוך, וכי שינוי המדיניות המוניטרית של הבנק המרכזי - ממרחיבה למצמצמת - עדיין רחוק.

האפיק המקומי בלט לטובה

האפיק הקונצרני בישראל בלט לטובה ביחס לשווקים המקבילים בחו''ל. מדדי התל בונד עם מח"מ של כ-4 שנים רשמו ירידה של כ-1%, תוך פתיחה קלה במרווחים מאיגרות החוב הממשלתיות המקבילות, והשיגו תשואה עודפת על פני המדדים הקונצרנים בחו''ל. חלק מהפער נובע מהמח''מ הקצר יותר של המדדים בישראל ביחס למדד בארה''ב.

אם נבדוק את איגרות החוב הקונצרניות השקליות והצמודות הארוכות, מתברר, כי הן רשמו ירידה של כ-1%-2.5% ו-1.5%-4% בהתאמה. עם זאת, על אף הירידות במדדי התל בונד, המרווחים בשוק הקונצרני עדיין נמצאים קרוב לרמה הנמוכה ביותר שלהם מאז המשבר של שנת 2008, שכן ירידות שערים נרשמו גם באג"ח ממשלת ישראל.

אם מגמת הירידות במחירי האג"ח ועליית התשואות לפדיון באיגרות החוב הממשלתיות תימשך, היא תדביק גם את איגרות החוב הקונצרניות, ודווקא יותר את אלה המדורגות גבוה, כמו אג"ח של בנקים שמתנהגות במתאם חיובי חזק לאג"ח ממשלת ישראל.

הדבר עלול לגרום לגל פדיונות מצד הציבור, שהגדיל חשיפה לאיגרות החוב הממשלתיות והקונצרניות בשנה האחרונה באמצעות קרנות הנאמנות, והניע את העליות של החודשים האחרונים. כך למשל, קרנות הנאמנות המתמחות באג''ח קונצרניות גייסו בשנה האחרונה יותר מ-10 מיליארד שקל; וכפי שהכסף נכנס, הוא עלול לצאת ולהאיץ את המגמה.

משקיע ישראלי, שהחזיק באפיק הקונצרני בארה''ב בין יולי 2011 ליולי 2012, נהנה מתשואה של כ-28% מהשקעה באפיק זה, אם לוקחים בחשבון את פיחות המטבע המקומי. זאת אל מול תשואה אפסית, שהניבה עבורו השקעה בישראל במדד תל בונד 60, או תשואה של כ-1% במדד אג''ח קונצרני כללי באותה תקופה. כלומר, רווח גדול בחו"ל מול רווח זעיר בישראל.

לעומת זאת, במבט על השנה האחרונה, מיולי 2012 ליולי 2013, האפיק הקונצרני הכללי בישראל רשם עלייה של כ-13%, ומדד תל בונד 60 רשם עלייה של 10%. לעומת זאת, קרן הסל האמריקנית LQD עלתה בכ-0.3% בלבד. זאת בלי להביא בחשבון את תיסוף השקל בשנה האחרונה ב-7.8%. כלומר, רווח בישראל והפסד בחו"ל. זה מה שהיה ומה שעלול להיות. ומה מכאן והלאה - היכן כדאי להשקיע, באג"ח קונצרניות בישראל או בחו"ל?

יש לשקול הסטה לקונצרניות בחו"ל

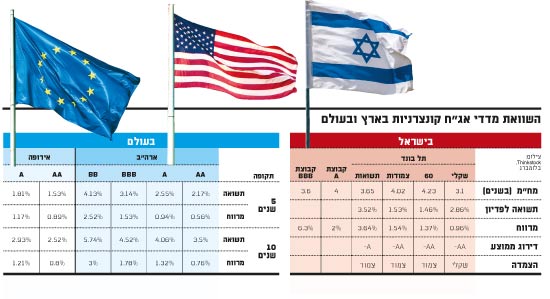

התשואה לפדיון באג"ח קונצרניות בישראל במדדים מובילים נעה במקטע הצמוד בין 1.5% ל-3.7%, כפונקציה של מח"מ האיגרות והדירוגים; ובאג"ח הקונצרניות הלא צמודות סביב 3% לשנה.

התשואה לפדיון של LQD שבמח''מ 7.5 היא 3.8% (דולרית כמובן); התשואה של קרן הסל CSG, המחקה את המדד הקונצרני בדירוג השקעה בארה''ב במח''מ קצר של כ-2, היא 1.15%; באירופה התשואה לפדיון של קרן הסל המחקה את המדד הקונצרני במח''מ 4.5 היא 2.12% (באירו).

מה שמקשה על ההשוואה בין כדאיות רכישת מדדי איגרות חוב בישראל מול העולם באמצעות תעודות סל, למשל, ועל ההשוואה בין רכישת איגרות חוב קונצרניות בישראל מול רכישת איגרות חוב קונצרניות בעולם, הוא שמעבר לעניין המטבעי, יש הבדל של ממש בין דירוג AA מינוס בישראל, שהוא דירוג מקומי, לבין AA מינוס בארה"ב או באירופה, שהוא דירוג בינלאומי.

נהוג לקחת הבדל של 4 רמות דירוג, לטובת הדירוג הבינלאומי. ובכל זאת, הטבלאות המצורפות נותנות אינדיקציה: יש מקום לצמצם חשיפה לאפיק הקונצרני המקומי, ולשקול הסטה חלקית לאפיק הקונצרני בחו''ל - גם כחלק מפיזור, וגם כפונקציה של התשואה הנוכחית לפדיון. נזכיר, כי בדיוק לפני כשנה במדור זה המלצנו על הפעולה ההפוכה.

* הכותבים הם יו"ר בית ההשקעות מיטב ומנהל השקעות בקופות הגמל והפנסיה של מיטב. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

מדדי אגח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.