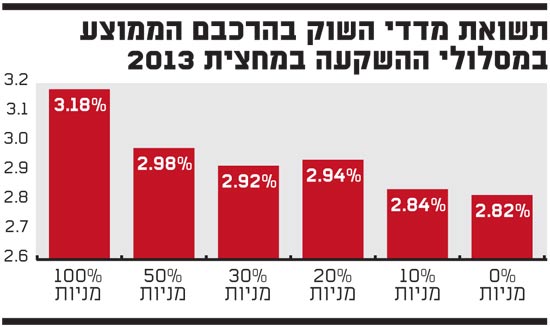

חודש יוני מסכם את המחצית הראשונה ל-2013, שבה הושגה תשואה חיובית נאה בכל מסלולי ההשקעה (ראו גרף), למרות שיוני פגע בתשואות כל המסלולים.

מדד אג'יו, נזכיר, נועד לאמוד את ביצועי השוק של התיקים המנוהלים בבתי ההשקעות האחראיים לניהול חלק נכבד מתוך הנכסים החופשיים של הציבור. המדד אינו מפרסם תשואות של תיקים, אלא את תשואות מדדי הבורסה המרכיבים את תיקי ההשקעות, כפי שנבנו על ידי בתי ההשקעות בתוך כל מסלול השקעה, מתוך מטרה לספק בנצ'מרק הנגזר מתשואת מדדי השוק - עבור תיקים בפרופיל דומה.

מדדי השוק, המרכיבים את תיקי האג"ח ללא מניות, סיימו את חודש יוני בתשואה שלילית של 0.37%, וסיכמו מחצית שנה ראשונה בתשואה נאה של 2.82%. בחודשים האחרונים כתבנו על האתגר, שבניהול השקעות בתיקי האג"ח בתקופות שבהן תשואות האג"ח הממשליות נמוכות היסטורית בצד האחד, וגל של הסדרי חוב בפירמות מרכזיות תוקף את המשק בצד השני.

החששות מנסיגה של הבנק המרכזי בארה"ב מרכישת אג"ח אמריקניות הזניקו את תשואות האג"ח הארוכות בארה"ב. פער התשואות בין האג"ח האמריקניות ל-10 שנים לבין המקבילה המקומית, שגם כך נמצא בשפל של שנה, גרר השפעה מהירה על האג"ח המקומיות ועל התיקים.

בשבוע השלישי של החודש החולף ירדו מחירי האג"ח הממשלתיות השקליות והצמודות ב-1.6% ו-1.7% בהתאמה, ותרמו רבות לירידה בתשואות התיקים. תלילות עקום האג"ח השקלי התחדדה עוד, והחזירה את המשקיעים בסוף החודש לאג"ח הממשלתיות השקליות במח"מ בינוני-ארוך, וצמצמה את הפסדי התיקים ביוני.

פער תשואות זעום

מבט על אג"ח החברות בתיקי האג"ח, המהווים כ-40% מסך הנכסים במסלול, מראה תמונה דומה של מרווחי סיכון נמוכים. השקעה במדד תל בונד 60 נותנת תשואה פנימית ממוצעת הגבוהה בשיעור של כ-1.4% מאג"ח ממשלתית באותו מח"מ; והשקעה בבונד השקלי נותנת כ-1% יותר.

התשובה לשאלה, האם תשואה עודפת בשיעור כה מתון מצדיקה את סיכון ההשקעה בחוב החברות, היא שתקבע את הכיוון של אג"ח קונצרניות והשפעתן על תיקי ההשקעות. אנו מעריכים, כי פער התשואות בין אג"ח החברות לזו הממשלתית עשוי להתרחב מהותית בחודשים הקרובים, והדבר יגרור הפסדי הון באפיק.

תיקי השוק המנייתיים הוסיפו לערכם 3.18% במחצית הראשונה של השנה, בהמשך ל-8.7% בשנת 2012 כולה. גם תשואת המסלול המנייתי נפגעה בחודש יוני, והמדדים המרכיבים את המסלול ירדו ב-3.78%.

פער התשואות החצי-שנתי בין מדדי שני תיקי הקיצון, המנייתי והאג"חי, עומד על 0.36% בלבד. הפער הזעום, נכון לחצי השנה הנוכחית, לא הצדיק את הסיכון הגלום בתנודתיות של התיק המנייתי ביחס לתיק האג"ח; מה גם שעלויות הניהול במסלולי המניות גבוהים יותר, בשל דמי ניהול יקרים יותר ועלויות פעולה רבות יותר.

*** הכותב הוא סמנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, העוסקת בניהול סיכונים פיננסיים וליווי חברות, קיבוצים ומשפחות

תשואות מדדי השוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.