מגמת עליית התשואות לפדיון באג"ח ממשלת ארה"ב בחודשיים האחרונים, לנוכח החשש מהפסקת תוכנית רכישות האג''ח מצד ה'פד' על רקע המשך השיפור בכלכלה האמריקנית, עוררה גלי הדף בעולם שעיקרם הגיע לשווקים המתעוררים.

איגרות החוב הממשלתיות ל-10 שנים בשווקים המתעוררים, הנקובות במטבע מקומי, רשמו ירידה ממוצעת חדה של כ-10% בתקופה זו - דומה לירידה שנרשמה באג''ח של ארה''ב באותה תקופה. אך יש מדינות שבהן נרשמו ירידות חדות אף יותר, דוגמת דרום אפריקה, טורקיה ואינדונזיה.

כדי לנסות להבין את המתרחש בשווקים המתעוררים, ננסה ראשית להבין מהו מקומן של מדינות אלה במחזוריות הכלכלית. בעוד מרבית המדינות המפותחות, ובראשן ארה''ב, מתחילות כיום רק לצאת מההאטה שאפיינה את כלכלותיהן בשנים האחרונות, הרי חלק ניכר מהמדינות המתפתחות נמצאות כיום לאחר השיא של הצמיחה, ובמגמת האטה.

סין וברזיל, למשל, שרשמו בשנים האחרונות קצבי צמיחה ממוצעים גבוהים של כ-9% ו-7.5% לשנה בהתאמה, נמצאות כיום בהאטה מתמשכת, תוך הרעה בנתונים הכלכליים. סין חווה האטה, בשל ניסיון הממשלה החדשה לחסל את בועת האשראי שהתפתחה במדינה, ולצנן את מחירי הנדל''ן. ברזיל מאטה, הן על רקע הירידה בביקוש לסחורות, בעיקר מצד סין, והן על רקע בעיות פנימיות דוגמת האינפלציה הגבוהה שגוזרת גם ריבית גבוהה.

ההאטה בשווקים המתעוררים באה לידי ביטוי גם במדד המניות של המדינות המתפתחות (EM MSCI), שרשם מתחילת השנה ירידה של כ-9%; זאת בעוד מדדי המניות במדינות המפותחות, בהובלת ארה"ב ויפן, שנמצאות במגמת שיפור, רשמו עלייה דו-ספרתית.

ההאטה שנרשמת במדינות המתעוררות, לצד התחזקות הדולר מול מטבעותיהן, דהיינו, פיחות של מטבעותיהן, הביאה ליציאה כמעט מבוהלת של כספים מצד משקיעים זרים. נזכיר, כי בשנים האחרונות איגרות החוב של השווקים המתעוררים משכו כסף רב מצד משקיעים זרים, תודות לתשואה הגבוהה שהן הציעו, יחד עם הצמיחה הגבוהה באותן מדינות, יחס חוב/תוצר נמוך, ומשבר החובות שחוותה אירופה.

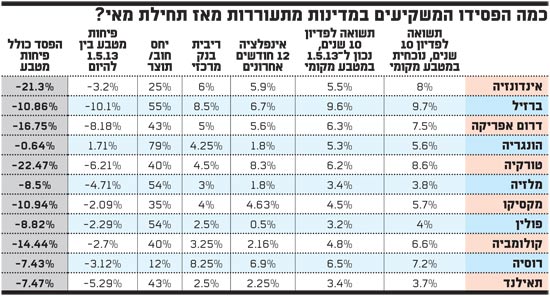

לפיכך, הפסדי ההון של משקיעים זרים באיגרות החוב (וגם במניות) של מדינות המשקים המתעוררים היו גדולים ביותר - כחצי נבע מהירידות באיגרות החוב של ממשלותיהן וכחצי מהחשיפה המטבעית. כך, למשל, ספגו המשקיעים באג"ח ל-10 שנים של טורקיה ואינדונזיה הפסד הגבוה מ-20%, דרום אפריקה - כ-17%, ועוד.

בטבלה המצורפת תמצאו דוגמאות של מדינות נבחרות. מוצגות בה התשואה לפדיון באג"ח ממשלתיות במטבעות מקומיים, היום ובתחילת חודש מאי, טרם עליית התשואות בארה''ב; וכן נתונים על הכלכלה המקומית וההתנהגות המטבעית בתקופה זו, כולל ההפסדים שנגרמו למשקיעים הזרים מירידות השערים ומהפיחות גם יחד.

להסיט שיעור קטן מהתיק

לנוכח הירידות החדות באיגרות החוב של המדינות המתפתחות, עולה השאלה האם כדאי כיום להשקיע בהן?

צריך לבחון את מגמת התשואות לפדיון בארה''ב, כאחד הגורמים המרכזיים המשפיעים על התשואות לפדיון באיגרות החוב של מדינות אלו, כפי שהתברר בחודשים האחרונים.

להערכתנו, התשואה של אג''ח ל-10 שנים בארה''ב עלולה להגיע לכ-3% עד סוף השנה. עם זאת, מכיוון שהריבית הקצרה צפויה להישאר במקומה לפחות בשנה הקרובה, התלילות החדה של העקום האמריקני לא אמורה להביא לעלייה נוספת בתשואה בחלק הארוך של העקום. כך, נראה כי מרבית העלייה בתשואה של איגרת החוב ל-10 שנים כבר אירעה בתוך פרק זמן קצר.

מבחינת המקרו, ההאטה שחוות המדינות המתפתחות, לצד סכנה של אי-הצלחה אפשרית של הממשל הסיני בהתמודדות שלו עם בועת האשראי במדינה, עלולות להביא להמשך תנודתיות חזקה - הן במטבעות והן בתשואות לפדיון של איגרות החוב במדינות אלו; זאת על רקע אפשרות של משבר והמשך יציאת כספים חדה מצד משקיעים זרים.

עם זאת, להערכתנו, יש הגיון כיום, לאחר מהלך הירידות החדות, להסיט שיעור קטן מתיק ההשקעות לאג"ח ממשלתיות של משקים מתעוררים, ולו רק מבחינת מימוש עקרון הפיזור.

איגרות החוב של מדינות אלו מספקות תשואה גבוהה יחסית, ומכאן - פוטנציאל לרווחי הון בתסריט של הורדת הריבית על רקע ההאטה, ורווחי שער במקרה של התחזקות המטבע שלהן ביחס לשקל, לאחר הפיחות החד שרשמו מטבעותיהן בתקופה האחרונה.

משקיע שלא מעוניין להיחשף לסיכון הטמון בהתנהגות של מטבעות אלו, יכול לנטרל את החשיפה המטבעית בחלק מהמדינות, על ידי חשיפה לאג"ח דולריות של אותן מדינות, אם כי התשואה הדולרית היא נמוכה יותר.

תעודות סל וקרנות נאמנות

את ההשקעות באיגרות חוב של השווקים הללו ניתן לבצע באמצעות תעודות סל או קרנות נאמנות.

אחת מקרנות הסל (ETFs) הדולריות הידועות הנותנת מענה חשיפה לשווקים המתעוררים, היא EMB של חברת iShares, אשר רשמה ירידה של 8.4% בחודשים האחרונים.

דרך נוספת להיחשפות, היא דרך תעודת סל במטבעות מקומיים, כגון תעודת הסל EMLC, שרשמה בחודשים האחרונים ירידה של 10%.

*** הכותבים הם יו"ר בית ההשקעות מיטב ומנהל השקעות בקופות הגמל והפנסיה של מיטב. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

כמה הפסידו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.