יש משהו מתסכל במלכוד המקופל בהשקעה במניות - מצד אחד, הכול מסכימים שההזדמנויות ועיוותי המחיר מצויים לרוב בחברות הקטנות; אבל מנגד, משקיעים מוסדיים נרתעים עד מאוד מלפעול בהן, לא רק משום מחזורי המסחר הנמוכים, אלא גם, ואולי בעיקר, בגלל השפעתן הזניחה על תשואת התיק הכוללת.

התוצאה העגומה היא, שההשקעה במניות מנותבת רובה ככולה אל המקום שבו הכי קשה לייצר תשואה עודפת - אל מתחת לפנס, לחברות הגדולות שחשופות לעין כל וממילא מסוקרות לעייפה.

אחת הדרכים להתמודד עם אותו מלכוד, היא להסיט חלק מההשקעה לחו"ל, אבל עדיין המרכיב המרכזי שלה נותר בשוק המקומי - וזה, לדעתי, חייב לכלול ממד משמעותי של מניות קטנות יותר. בנוסף, ניתן לספור את ההזדמנויות הקיימות כיום בת"א 100 על כף יד אחת, עם זכוכית מגדלת, כך שחשבתי שיהיה זה עיתוי נכון להאיר דווקא שתי מניות יתר קטנות.

שווי שוק מגוחך

אימקו תעשיות עוסקת באחד התחומים הפחות נוצצים - פיתוח, תכנון, ייצור ושיווק מוצרים לתעשייה הביטחונית. אין חולק, כי הקיצוץ הגלובלי בתקציבי הביטחון, ובפרט בארה"ב, אינו בגדר בשורה לענף, אך עם זאת, שווי השוק שבו נסחרת אימקו משקף תרחיש קצה אפוקליפטי, שהופך אותו לבלתי סביר בעליל.

בכדי להמחיש זאת, אתחיל מהסוף - משווי השוק שעומד על סכום מגוחך של 88 מיליון שקל. מדוע "מגוחך"? משום שמחצית ממנו היא מזומנים ושווי מזומנים, בזמן שהרווח התפעולי הנקי (לאחר מס) עומד על סדר גודל של 11 מיליון שקל בשנה. במילים אחרות, שוק ההון גוזר לאימקו תוחלת חיים של ארבע שנים לערך - ואם זה לא בגדר "מגוחך", איני יודע מה כן. רק לשם ההשוואה, נציין כי מכפיל הרווח המקביל בחברות ביטחוניות אחרות בעולם גבוה לעין שיעור - הוא נע בטווח של 13-16.

אז אומרים שזה בגלל שאימקו קטנה, כלומר יכולת השרידות שלה בתקופות של האטה דורשת הוכחה. הייתי מחלק את תשובתי בהקשר זה לשלוש: אחת, אימקו פועלת כמעט חמישים שנה, כך שהיא כבר צלחה תקופות קשות לא פחות; שתיים, יתרות המזומן שבאמתחתה מקנות לה אורך נשימה רב; ושלוש - למרות הסביבה העסקית המאתגרת בשוק המקומי, שהובילה לירידה בהכנסות, הרי בשנתיים האחרונות אימקו כמעט שילשה את היקף פעילותה בארה"ב - מה שספק רב אם מישהי מהחברות הגדולות הייתה מסוגלת לעשות.

הייתי מסכם זאת כך: למעט תרחיש פינתי של חדלות פירעון, שהוא לדעתי לחלוטין אינו ריאלי, הרי הפוטנציאל הקיים במניה עולה עשרות מונים על הסיכון הגלום בה.

יציבות ייחודית

מן המפורסמות היא, שההשקעה הטובה ביותר היא בילדים, אבל האמת היא שההשקעה במבוגרים ראויה ואטרקטיבית לא פחות. ישנם מעט מאוד משתנים בחיינו, שניתן לומר כי התממשותם קרובה לוודאית, והעלייה בתוחלת החיים היא אחד מהם.

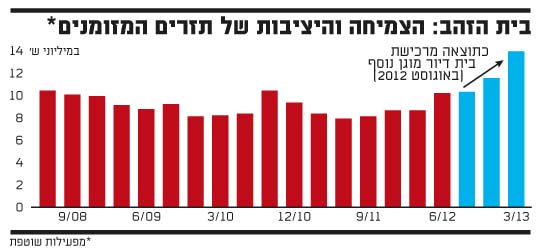

אין ספק כי מדובר בהתפתחות משמחת, אך העובדה שאורך החיים האפקטיבי של חלק ממערכות הגוף האנושי אינו משתנה, בפרט בכל מה שקשור למערכת העצבים והמוח, גורמת להתארכות משמעותית של תקופת הזקנה. זה בדיוק מה שאמור לעניין משקיעים בחברות דוגמת בית הזהב, שכן הן מספקות מענה לאותו ביקוש מבטיח וקשיח - מה שמעניק להן תזרים איתן ויציב, וכפועל יוצא ממזער את הסיכון.

אם יש משהו מטריד בבית הזהב , הרי הוא מחיר המניה השמרני שלה, שמתעלם מהשילוב של צמיחה פרמננטית עם ביקוש מוצק. מכפיל רווח נקי של 10 מאפיין באופן גס שני סוגי חברות: כאלו שצומחות אבל יחסית מסוכנות, או תמונת הראי שלהן - איתנות ויציבות, אך לוקות בסטגנציה.

כאן הייחודיות של בית הזהב, שכן יציבות התחום, שבו היא פועלת, אינה שנויה במחלוקת, וקיפאון הוא המאפיין האחרון שניתן לייחס לו. הביטו, להשוואה, על רמת התמחור של מגזרים הנתפסים כדפנסיביים - האמנם תחום הדיור המוגן מסוכן יותר?! סביר שההיפך.

אסכם את הדברים כך: כאשר הרווח התפעולי של חברה יציבה וצומחת מסתכם בכ-14 מיליון שקל, והחוב הפיננסי שלה עומד על 40 מיליון שקל, אזי השווי הכלכלי הנגזר אמור לעלות משמעותית על 75 מיליון שקל - שזה, למרבה התמיהה, ערך השוק הנוכחי של בית הזהב.

שורה תחתונה: ההזדמנויות בשוק המניות המקומי אינן נמצאות כיום במעו"ף, גם לא במדד ת"א 100, הן שוכנות להן בעיקר במניות הקטנות - כלומר במדד היתר. ודבר נוסף, הסחירות במניות בית הזהב ואימקו אמנם רדודה, אך במעין סוג של פיצוי, תשואת הדיבידנד שלהן נדיבה מאוד (14% ו-8% בהתאמה).

בית הזהב

אימקו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.