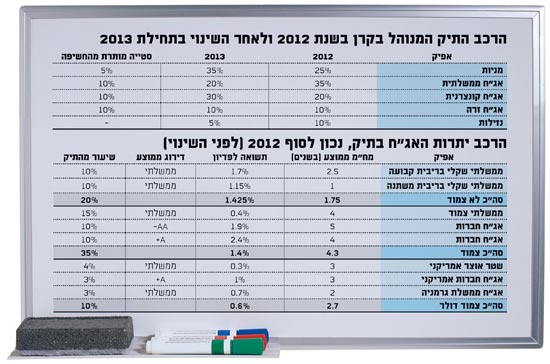

מנהל ההשקעות בקרן הפנסיה "עתיד מובטח" החליט לשנות את הרכב התיק של הקרן בתחילת שנת 2013. בטבלאות המצורפות מופיעים הרכב התיק המנוהל בקרן בשנת 2012 ולאחר השינוי בתחילת 2013; וכן הרכב יתרות האג"ח בתיק, נכון לסוף 2012 (לפני השינוי).

בהתייחס לשינויים בהרכב התיק מ-2012 ל-2013, שביצע מנהל ההשקעות, ציין בנקודות מה צופה מנהל ההשקעות ביחס למצב שוק ההון בשנת 2013?

מניתוח השינוי עולה, כי הנחות העבודה שלו הן:

א. התשואות לפדיון באיגרות החוב הממשלתיות בישראל הן נמוכות מאוד. ספק אם תיתנה תשובה לאינפלציה, ולכן הוא מפחית את שיעור ההשקעה בהן באופן אבסולוטי בשיעור ניכר של 15% (או בכ-40% באופן יחסי).

ב. התשואות לפדיון באיגרות החוב הקונצרניות נותנות פיצוי מספק לסיכון, שמתבטא במרווחים סבירים ביניהן לבין הממשלתיות (2% באג"ח A פלוס במח"מ של 4 שנים), ולפיכך נכון להגדיל את החשיפה הפוטנציאלית ב-10%, מ-20% ל-30%, או בשיעור יחסי של 50%.

ג. שוקי המניות מייצגים את פרופיל הסיכוי-סיכון האטרקטיבי ביותר בסביבת הריביות הנמוכה בכל העולם, ולכן זהו המרכיב הגדול ביותר באופן פוטנציאלי בתיק ההשקעות של 2013, שתופס את מקומן של איגרות החוב הממשלתיות שהיו המרכיב העיקרי ב-2012.

על-פי הנתונים שלפניך, תאר את המצב בשוק ההון וכיצד העמיתים בקרן מושפעים מכך. כמו כן, חווה את דעתך על היתרונות והחסרונות בעקבות השינוי שביצע מנהל ההשקעות בהרכב התיק וביחס למצב שוק ההון הנתון.

הנתונים של שוקי ההון, כפי שהם עולים גם מהרכב תיק ההשקעות בסוף 2012 לפני השינוי, מצביעים על האתגר של ניהול השקעות בתקופה זו. תקופה זו מתאפיינת בריבית נמוכה מצד אחד, ובאי-ודאות גבוהה מצד שני.

מנהל ההשקעות נקט בשנת 2012 (בהנחה שהתמונה בסוף השנה מייצגת את מהלכה) מדיניות שמרנית, שמתבטאת בשיעור מניות נמוך יחסית, 25%, ובמח"מ קצר-בינוני באג"ח הממשלתיות ובאג"ח קונצרניות בישראל ובעולם.

סביר להניח, שתיק ההשקעות הזה הניב ב-2012 תשואה סבירה, אך לא גבוהה מאוד. ב-2012 נרשמו עליות חדות בשוקי האג"ח הממשלתיות הארוכות בישראל ובעולם, והתוצאה ניכרת בטבלה - תשואות נמוכות לפדיון גם באג"ח הקצרות וגם בארוכות, כאשר עקומי התשואה הם תלולים.

זה מייצר פיתוי לא קטן להגדיל החזקות באג"ח ארוכות כדי לקבל תשואה גבוהה יותר. ואולם, מנהל ההשקעות לא רק שלא עושה זאת (ככל הנראה, שכן אין נתוני מח"מ בתיק של 2013), אלא אף מקטין, ולדעתנו בצדק, את סך החזקתו העתידית באג"ח ממשלתיות באופן דרסטי באשר הן.

זאת הוא עושה מתוך חשש של עליית מחיר ההון לטווח ארוך, קרי - ירידות שערים חדות באג"ח הארוכות. הוא מעדיף להגדיל את הסיכון היכן שיש גם סיכוי, מקביל לפחות, וזה בשוק המניות; ולא בשוק האג"ח הממשלתיות, שבו מול הסיכוי הקטן להמשך רווחי הון, עומד סיכון הרבה יותר גדול ועוצמתי להפסדי הון.

מנקודת ראותם של העמיתים, הם צריכים לברך את מנהל ההשקעות על השינוי שהוא יזם במדיניות ל-2013. בחצי הראשון של השנה נרשמו ירידות חדות באג"ח ממשלתיות ארוכות (רכיב שהוקטן).

התמדה שלו במבנה תיק ההשקעות של סוף 2012 הייתה עלולה ליצור קושי לעמיתים לקבל פנסיה ראויה. מהלך השינוי שנקט מנהל ההשקעות, משפר את הסיכוי לקבל יותר, וזאת ללא נטילת סיכונים מוגזמים. לכל מקרה הוא גם שמר על גמישות מסוימת, שתאפשר לו לבצע שינויים במהלך 2013 אם המצב ידרוש זאת, להערכתו, וזאת במסגרת "הסטייה המותרת".

למרות זאת, כדאי שהעמיתים יבינו, שהאפשרות להשיג תשואות דומות לאלה שהושגו בשנים האחרונות בסיטואציה הנוכחית, היא קלושה. לכן, בכל מקרה, לפני השינוי ואפילו לאחריו, הפנסיה שלהם עלולה להיפגע.

שתי שאלות נוספות

מנהל קרן השקעות אמריקני, שצופה עלייה בריבית הפד ותשואות אג"ח ממשלת ארה"ב ועל כן אינו מעוניין להגדיל את החשיפה למניות, טוען: "עליית ריבית רעה לשוק המניות".

טענתו של מנהל ההשקעות אינה משוללת יסוד, שכן אם יתרחש תהליך של העלאת ריבית ועליית תשואות לפדיון באג"ח של ממשלת ארה"ב, תיפגע האטרקטיביות היחסית של המניות; ואפשר שחלק מן הכספים שמושקעים כיום במניות, בעיקר של משקיעים שמרניים, יעבור לפיקדונות ולאיגרות חוב ממשלתיות.

עם זאת, צריך גם לראות את הצד השני - העלאת ריבית ועליית תשואה, אם יתרחשו על רקע של התאוששות מואצת בכלכלה האמריקנית, יכולות לתרום להכנסות ולרווחיות של הפירמות שמניותיהן נסחרות בבורסה. כך, התמונה אינה חד-משמעית, והרבה תלוי ברמה שבה ייעצרו הריבית והתשואות של אג"ח ממשלת ארה"ב.

מנהל השקעות צופה הורדת ריבית של 0.25% בחודש הקרוב, ועל כן חושב להמתין עם מהלך של צמצום המח"מ בתיק, בטענה שעדיין לא מוצתה כל האפשרות לרווחי הון באג"ח באפיק הממשלתי-שקלי הארוך.

ישנם מצבים שבהם גישה זו נכונה, וישנם מצבים שלא משתי סיבות אפשריות: האחת, השוק כבר מגלם את הפחתת הריבית ואת זה שהוא ביצע כבר מהלך של עליות שערים בארוכות לקראת הפחתת הריבית; והשנייה, שהפחתת הריבית לא בהכרח תגרום עליית שערים באג"ח הארוכות, כיוון שישנם גורמים אחרים שיכולים באותה עת לפעול בכיוון ההפוך ולקזז, ואולי אף יותר, את השפעת הפחתת הריבית. למשל, גירעון גדול בתקציב וירידות בשערי אג"ח ממשלת ארה"ב מסיבות מקומיות שם, שישפיעו לרעה על התנהגות אג"ח ממשלת ישראל.

הכותבים הם יו"ר בית ההשקעות מיטב דש וסמנכ"ל מכללת מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

הרכב התיק המנוהל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.