אנו עדים, בימים אלו לאחת התופעות הפיננסיות המעניינות, והמאיימות ביותר. מדובר על יכולתו של הפדרל רזרב (הבנק המרכזי האמריקאי) להחזיק בהנשמה מלאכותית את המערכת הפיננסית כולה בתקווה לצמיחה, תעסוקה מלאה, ובכלל לשגשוג מחודש. כל זה, כמובן, בעזרת ניסוי הקסם המורכב ממדיניות ריבית האפס (Zip - Zero Interest Policy), וההרחבה הכמותית (QE - Quantitative Easing).

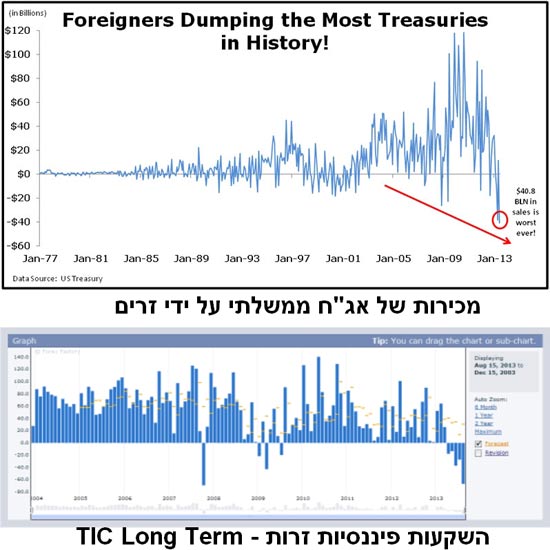

נתחיל מייד בשני גרפים, קשורים ביניהם, והמראים כמה קטנות הרכישות של האג"ח הממשלתי האמריקאי מצד גורמים זרים:

משה שלום אגח

• בחלק העליון, אנו רואים איך המצב הגיע לאחרונה למכירות (!!) של כ-40 מיליארד דולר של אג"ח. מבצעים זאת אותם הזרים, אשר מאז המשבר של 2009 היו קונים אותם בחדווה, כמפלט או כהשקעה, וזאת למרות התשואות האפסיות שהתקבלו עליהן.

• בחלק התחתון אנו רואים נתונים על ההשקעות הזרות בכלל, במערכת הפיננסית האמריקאית. וכאן, על פי הנתון האחרון, ראינו ירידה של כ-60 מיליארד דולר (!!), כאשר הצפי היה של עלייה של כ-30 לערך.

כמו כן, ניתן לראות שזה כ-5 חודשים, נבנית מגמה של ירידה בהשקעות זרות בארה"ב, וזאת למרות ה"מוסכמה" ששוק המניות האמריקאי הוא האטרקטיבי ביותר, ושגם הזרים הבינו זאת.

ועכשיו סדרה של ארבע גרפים יומיים: זה של מדד המניות S&P500, זה של הזהב, זה של הדולר אינדקס, ולבסוף זה של האג"ח 10 שנים הממשלתי:

משה שלום סנופי

משה שלום דולר

בארבעתם סימנתי את הימים אחרונים, כאשר ירדו המניות, לאחר תקופה ארוכה של אופוריה ממשית בהן. ומה רואות עינינו? משהו די מדהים, והמהווה לדעתי את הסיוט הגדול ביותר עבור מנהיגי הפד, ועבור בנקאים מרכזיים בכלל.

הסיבה המוצהרת (במדיה הכלכלית) לאותן ירידות, הוא צמצום אותה הרחבה כמותית, המגיע אלינו בספטמבר. וכך אנו עדים לירידות במניות, ביחד עם האג"ח, והדולר! התפיסה של האג"ח כנכס מפלט, לצורך חניה של מזומנים בתיקונים טכניים של מניות, נעלמה לחלוטין.

למעשה, המצב מתחיל להיות די חמור עבור כל מי שתלוי באשראי זול, כאשר התשואה על אותו אג"ח 10 שנים נמצא די מהר מעל 2.8! לא רק זאת אלא שהזהב, הוא, ולא אחר, נתפס עתה כמפלט, ועולה. הזהב שבזמן ירידתו המהירה כונה "מתכת עתיקה חסרת ערך ממשי", "נכס פיננסי מוזר", ו"חניה לטיפשים".

העובדה שהביקוש הפיזי למתכת הצהובה דווקא עלה פלאים באותן ירידות, לא הפריעה למשמיצים להוסיף ולומר ש"הבועה של הזהב נגמרה", וש"עכשיו הגיע לשים לב לנכסים מניבים, ולא ללבנים מבריקות".

זמן רב שאלתי את עצמי מה גורם לבן ברננקי במיוחד, ולפד' בכלל, להתחיל את הצמצום, כאשר הצמיחה, ואף נתוני התעסוקה עדיין לא מלהיבים במיוחד. נראה לי שהגרפים הראשוניים הם התשובה.

הציבור הזר, ואולי המקומי, מתחיל לצאת מן החוב הממשלתי. ובמגמתיות. וכך, בצורה מדודה, היה על בן, וצוותו, לנסות להפוך את הגלגל הזה, ולהצהיר על הקטנה של רכישות מצדו כדי להוריד חזרה את התשואות.

זה פשוט לא עבד, עד כה. המניות יורדות, האמון באג"ח פחת, כי יש פחד שלא יימצאו קונים, במקום הפד', והאינפלציה ממשיכה להיות יותר גבוהה במקצת מן הצפוי. דרך אגב, הדולר סובל כי מכירת אג"ח, במקום קנייתן, יגרום לביקוש קטן יותר בו.

הסיוט מתעצם עוד יותר כאשר תחייתו של הזהב יכולה לעורר שוב את החשש שהאמון במערכת המוניטארית, שאינה מעוגנת בכלום, ושניתן להשחיתה ללא סוף, מתקרבת לאיטה להגדרתה מחדש. אכן זמנים מעניינים.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.