בתקופה האחרונה גדל התיאבון של החברות האמריקניות לעסקאות מיזוג ורכישה גלובליות. בשבעת החודשים הראשונים של שנת 2013 צמח היקף העסקאות הללו בארה"ב בכ-34% לעומת אשתקד, ואם המגמה החיובית בשווקים תימשך, גם הקצב הזה ילך ויצמח.

"הצמיחה בהיקף עסקאות המיזוגים והרכישות בשוק ההון האמריקני מייצרת היצע הולך וצומח של פוזיציות ארביטראז' מיזוגים ורכישות, או בשמן האחר 'פוזיציות ארביטראז' סיכון'", אומר יניב פגוט, האסטרטג הראשי של קבוצת איילון. "פוזיציות אלה מיועדות להניב רווח מעסקאות מיזוג ורכישה שהתנאים שלהן הוכרזו, אולם מחיר מניית יעד הרכישה נמוך ממחיר היעד אשר נקבע בעסקה".

לטענת פגוט, השילוב בין עליות השערים בשווקים המפותחים, התרחבות מכפילי הרווח, הררי המזומנים בחברות, עלויות מימון נמוכות וצמיחה כלכלית איטית מגדיל את האטרקטיביות של עסקאות מיזוג ורכישה עבור בעלי מניות.

"קרנות פרייבט אקוויטי רבות מחפשות לממש השקעות בחברות ציבוריות שאותן רכשו והשביחו בשנים האחרונות, וזה מגדיל את היצע החברות הרלוונטיות למיזוג ורכישה", מסביר פגוט, "העובדה, כי חברות גלובליות בכלל, וחברות בשווקים מתעוררים בפרט, נסחרות במכפילי רווח נמוכים מהחברות האמריקניות, מגדילה את הכדאיות של האחרונות לקחת חלק בעסקאות מיזוג ורכישה גלובליות".

עסקאות מיזוג ורכישה מתבצעות במזומן, מניות או שילוב ביניהם. לכן פעילי ארביטראז' מיזוגים ורכישות מתאימים את האסטרטגיה למבנה העסקה, תוך שהם מייחלים לכך שהפער בין מחיר המניה בשוק לבין מחיר המניה שנקבע בעסקה - ייסגר.

בעסקת מיזוג המבוססת על החלפת מניות פעיל ארביטראז' יבצע מכירה בחסר של מניית החברה הרוכשת, וירכוש בפרופורציה המתאימה מניות של החברה הנרכשת. פעילים מתוחכמים יעשו שימוש משלים בנגזרים על מנת לגדר את הסיכונים בפוזיציה.

הסיכון הגדול: ביטול עסקה

מה לגבי הסיכון? "המונח 'ארביטראז' סיכון' מלמד שלא חסרים סיכונים. הרי במקרה שלא היו סיכונים, כולם היו מבצעים את העסקאות האלה והפער היה נסגר באופן מיידי", אומר פגוט. הסיכונים כוללים אם כך את האפשרות שבעלי המניות לא יאשרו את העסקה; מכשולים רגולטוריים שונים; אי-עמידה בתנאי העסקה; בעיות בבדיקות נאותות; ועוד.

לדבריו, הסיכון הגדול ביותר בעסקת ארביטראז' מיזוגים ורכישות הוא ביטול העסקה או שינוי לרעה בתנאי העסקה: "ככל שחוסר הוודאות סביב השלמת העסקה גבוה יותר, כך גם הפער בין מחיר העסקה המוכרז למחיר המניות בשוק טרם השלמת העסקה".

"אחד היתרונות שעסקאות ארביטראז' מיזוגים מביא לתיק ההשקעות, הוא מתאם ביצועים נמוך עם אפיקי ההשקעה האחרים - ובראשם איגרות חוב ומניות. המחקרים מלמדים, כי אסטרטגיה זו בידיים מקצועיות מוכיחה עצמה לאורך זמן", אומר פגוט, שמסביר כי אלה עסקאות גידור המוגדרות כנייטרליות לשוק. ככאלה, נהוג להשוות את ביצועיהן לחלופה בפיקדונות בנקאיים קצרים ואג"ח ממשלתיות קצרות, ולא לתשואה הנגזרת מהשקעה בשוק המניות (למעשה, יש המכנים אותן עסקאות מזומן פלוס).

עסקאות מתחת לאף של כולנו

כך או אחרת, פוזיציות ארביטראז' מיזוגים ורכישות אינן נחלתו הבלעדית של שוק המניות האמריקני.

"כמה מהן מתקיימות בימים אלו ממש מתחת לאף של כולנו", מציין פגוט, "למשל, עסקת המיזוג של כור לחברת דיסקונט השקעות. זו עסקת ארביטראז' מיזוגים ורכישות קלאסית. היה אם העסקה תושלם, התמורה במזומן לבעלי המניות תלויה במחיר מניית קרדיט סוויס ביום הקובע, ונכון לעכשיו קיים פער לא מבוטל בין התמורה הצפויה לבעלי מניות כור למחיר המניה בשוק", הוא אומר.

בהמשך הוא מציין, כי גם עסקת רכישת חברת התרופות האירית Elan על ידי חברת פריגו בתמורה למזומן ומניות היא עסקת ארביטראז' מיזוגים ורכישות מן המניין; וכך גם עסקת הרכישה המיועדת במניות של פרולור ביוטק על ידי חברת Opko Health.

לא רק קרנות גידור

למרות שהיא מזוהה בעיקר עם קרנות גידור, האסטרטגיה האמורה (שכוללת, כאמור, חיפוש אחר עסקאות מיזוגים ורכישות ברחבי העולם, השקעה בלונג על המניה הנרכשת ובשורט על מניית החברה הרוכשת) יכולה להתאים גם למשקיעים פרטיים.

השקעה כזו יכולה להניב למשקיעים רווחי הון, אך היא יכולה, כאמור, גם לגרום להם להפסד. לכן, משקיעים המעוניינים להיחשף לעסקאות ארביטראז' מיזוגים מבלי לשים את כל הביצים בסל אחד, יכולים לעשות זאת באמצעות תעודות סל, המתמחות בהשקעה במדדי ארביטראז' מיזוגים ורכישות.

תעודות סל אלה אמנם מעניקות פיזור נרחב יחסית, אך מדובר בתעודות בעלות סחירות נמוכה והיקף נכסים מוגבל - ועל המשקיעים בהן לקחת זאת בחשבון.

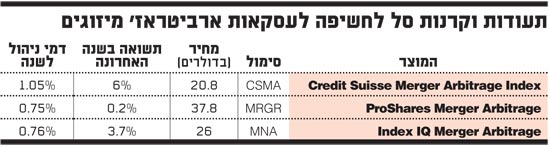

תעודת הסל הגדולה ביותר בתחום היא Credit Suisse Merger Arbitrage שהונפקה לפני כ-3 שנים. התעודה, שמתמקדת בעסקאות מיזוג ורכישה המתבצעות בארה"ב, קנדה ומערב אירופה, משקיעה בחברות נרכשות, ומבצעת מכירה בחסר של החברות הרוכשות. דמי הניהול בה עומדים על 1.05%.

תעודת סל חדשה, שהונפקה בדצמבר אשתקד, היא ProShares Merger Arbitrage, אשר משקיעה בחברות הנרכשות ומבצעת מכירה בחסר של החברות הרוכשות. דמי ניהול בה עומדים על 0.75% בשנה.

תעודה נוספת ומעט שונה היא IQ Merger Arbitrage, אשר הונפקה בשנת 2009. התעודה מבצעת השקעות גלובליות, ועוקבת אחר חברות המהוות יעד לרכישה, ובמקביל מבצעת מכירה בחסר של מדדי המניות הגלובליים. דמי הניהול השנתיים בתעודה זו הם 0.76%.

אפשרות נוספת להיחשף למדדי ארביטראז' מיזוגים ורכישות היא באמצעות קרנות נאמנות, אשר מנהלות סל פוזיציות דינמי תוך שילוב נגזרים בהתאם לשיקול הדעת של מנהל הקרן.

מבין הקרנות הללו נזכיר את Merger Fund (MERFX), שהיא אחת הוותיקות והבולטות בענף, והיא משקיעה באסטרטגיה זו שנים ארוכות. הקרן, שמנהלת כ-4.5 מיליארד דולר, גובה דמי ניהול של כ-1.27% בשנה.

תעודות וקרנות סל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.