לפני ארבעה חודשים באימפקט בית השקעות, מקבוצת בנק אגוד, העריכו כי שוק המניות הישראלי נסחר במחירים נוחים יחסית להשקעה.

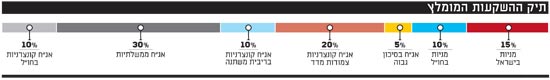

כעת, מנהל ההשקעות ערן בן שושן סבור כי "שוק המניות הוא כנראה האלטרנטיבה היחידה הראויה להשקעה לטווח הארוך". בהתאם, הוא מותיר את המלצתו להקצות לרכיב זה 25% מתיק ההשקעות - 15% למניות בארץ ו-10% בחו"ל.

5% מהרכיב המנייתי המקומי מנתב בן שושן למניות ת"א 75 והיתר, אחרי תשואה נאה של כ-10% שהשיגו מאז ביקורו הקודם במדור. בין המניות שעליהן ממליץ בן שושן נמצאת נייר חדרה, שנהנית לדבריו מהתייעלות תפעולית עקב החיבור לגז ושמנייתה הציגה תשואה נאה של כ-7% מאז סוף חודש אפריל, ואת מניית חברת אורמת, שלראייתו "מתומחרת נוח ומתחילה להראות סימני התאוששות עסקית". כמו כן, לדברי בן שושן, במדדים אלה מניות עם תמחורים נוחים יותר, וכן "מניות צמיחה עם פוטנציאל עליות ללא קורלציה לשוק, כמו חברת הביומד בריינסווי או דקסיה ישראל, שעשויה להירכש".

את יתרת ההחזקה המנייתית שלו בארץ מקצה בן שושן למניות ת"א 25 (המעו"ף), וממשיך להאמין בפוטנציאל הגלום במניות הבנקים ובמניית יצרנית הדשנים כיל. נזכיר כי מניית כיל איבדה קרוב ל-40% מערכה, בעקבות הדרמה שהתחוללה בחודש שעבר בשוק הדשנים העולמי, עם החלטתה של חברת אורלקאלי הרוסית לשנות אסטרטגיית מכירה ולהוריד את מחירי האשלג.

בן שושן מציין כי "ברמת התמחור היום, מניית כיל מציעה יחס סיכוי-סיכון חיובי. אני מעריך שהשמועות על מותו של קרטל המחירים בתחום האשלג היה מוקדם מדי. עם כל הכבוד לחברת אורלקאלי הרוסית, המפתחות הם בידיים של פוטאש".

עוד הוא אומר בעניין כי "דווקא נתוני ההאטה בצמיחה של סין הם אלו שאמורים לעורר את חשש המשקיעים, אך אני מעריך שכל הרע כבר מגולם במחיר הנוכחי של כיל".

לגבי מניות הבנקים, שמדשדשות בתקופה האחרונה, אומר בן שושן כי "השוק מתקשה להפנים שהגזירות על ענף הבנקאות בשנים האחרונות (באזל 3, הלימות הון) אמנם מקשות עליהם לחזור לתשואות דו-ספרתיות על ההון, אך גם הופכות את המערכת הבנקאית להרבה פחות מסוכנת. לכן, תשואה של 7%-10% על ההון אמורה לספק את המשקיעים, במיוחד כאשר מניות הבנקים נסחרות בממוצע של 0.7-0.8 על ההון".

להתמקד בשוק האמריקאי

בחלק המנייתי בחו"ל ממליץ בן שושן להתמקד בשוק האמריקאי ולהמשיך להיחשף למניות צריכה פרטית עולמית, באמצעות תעודת הסל XLP ולחומרי גלם. לדבריו, "תהליך של ירידה בזמינות ובשפע של חומרי הגלם השונים, והנפט בראשם, לצד ביקוש הולך וגובר שלהם שנובע מההתפתחות המואצת של אוכלוסיות גדולות בעולם, מביאים אותי להמשיך להמליץ על חברות האנרגיה. ניתן להיחשף אליהן דרך תעודת הסל XLE או חברות השייכות לסקטור חומרי הגלם (basic materials) דרך תעודת סל XLB".

עוד הוא מוסיף כי "כיוון שקצב הצריכה במדיניות המתפתחות רק הולך וגדל, ניתן לצפות שמגמת העלייה במחיריהם של רוב חומרי הגלם ומשאבי האנרגיה תמשיך בעתיד הנראה לעין".

לגבי שוק האג"ח מציין בן שושן כי "רכבת עליית התשואות כבר עזבה את התחנה, ומי שלא יפנים זאת יהיה האחרון להשקיע באפיק האג"ח שהיה כל כך מוצלח בשנים האחרונות. "גיוסים גבוהים בקרנות האג"ח בישראל מגיעים כרגיל לקראת סוף התהליך. אין פיצוי על הסיכון, ולכן, בצורה פרדוקסלית, החלק המסוכן יותר של התיק עלול להיות החלק האג"חי".

בן שושן ממליץ להתרכז "באג"ח במח"מים קצרים מאוד, ולהמתין להזדמנויות שיצוצו. ההנפקות של התקופה האחרונה אינן מציעות תשואה מספקת על הסיכון, ורמת הביטחונות המתבקשת נמוכה באופן יחסי". על רקע המצב שהוא מזהה בשוק האג"ח, בן שושן מציין כי "המלצת ההשקעה הכי טובה שניתן לספק כעת היא להמתין בסבלנות ולשבת על מזומן".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

מה עשו ההמלצות של בן שושן

תיק ההשקעות של בן שושן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.