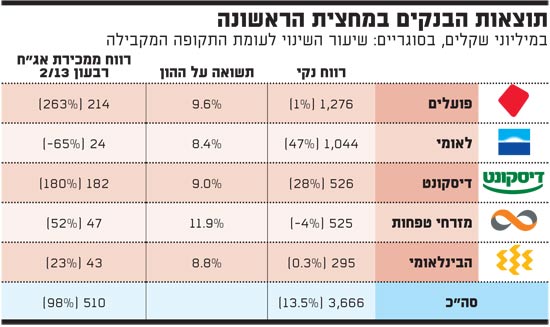

במבט ראשון, נראה שהמחצית הראשונה של השנה אותה סגרו היום הבנקים, הייתה מחצית מצוינת עבורם. חמשת הבנקים הגדולים הרוויחו קרוב ל-3.7 מיליארד שקל - צמיחה נאה של 13.5% לעומת התקופה המקבילה. אלא שכשמנתחים בצורה מדוקדקת את התוצאות הללו, מגלים שהצמיחה הזו נבעה ממימושי אג"ח אגרסיביים שבוצעו ברוב הבנקים ברבעון השני.

מימוש האג"ח הניב לבנקים רווח של 510 מיליון שקל ברבעון, כמעט כפול מהרווח אותו רשמו ברבעון המקביל. הרווח מהמימושים בולט במיוחד בבנק הפועלים, שם הוא מגיע ל-214 מיליון שקל, ובבנק דיסקונט שהרוויח ממימושי האג"ח 182 מיליון שקל.

מנגד, בלאומי, לא הצטרפו לחגיגה, ורווחי הבנק ממימוש אג"ח ברבעון השני הסתכמו ב-24 מיליון שקל בלבד - 65% פחות מברבעון המקביל. הסיבה לכך היא שהבנק ביצע מימוש אג"ח גדול ברבעון הראשון. "אנחנו מממשים לפי הגיון כלכלי ולא חשבונאי, וזה היקף המימושים שהתאים לפוזיציה שלנו", אומר רון פאינרו ראש החטיבה הפיננסית של לאומי.

אם מנטרלים את הרווחים ממימושי האג"ח, תמונת התוצאות של הבנקים ורודה הרבה פחות. מקור ההכנסה הבסיסי של הבנקים, הכנסות מריבית, נמצא במגמת שחיקה, הנובעת בעיקר מהירידה בריבית, ומהירידה בביקוש לאשראי.

המימוש האגרסיבי של האג"ח מהווה מעין גידור לפגיעה מהורדת הריבית, שכן הורדת הריבית שפוגעת בהכנסות הבנק ממימון, מביאה גם לרווחי הון שנובעים מההחזקה באג"ח.

מימושי האג"ח גם מלמדים כי לפחות בחלק מהבנקים העריכו כי רמת המחירים באג"ח גבוהה, מצדיקה מימוש רווחים. "יש לנו יותר מה להפסיד מאשר מה להרוויח אם לא נממש", ציין בהקשר זה גורם באחד הבנקים. נזכיר כי מזה תקופה ארוכה המרווחים בשוק האג"ח הולכים ומצטמצמים, מה שמגדיל את הסיכון לירידות בו שיובילו להפסדי הון.

הפועלים: ירידה בתיק האשראי

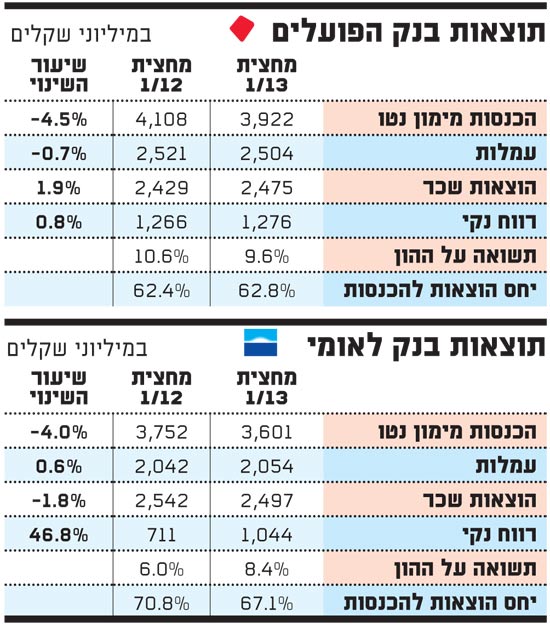

ולתוצאות עצמן: בנק הפועלים, בניהולו של ציון קינן, ממשיך להציג את הרווח הגבוה ביותר במערכת הבנקאית. הבנק הרוויח ברבעון השני 655 מיליון שקל - צמיחה של 8% לעומת הרבעון המקביל. חלק משמעותי מהצמיחה נבע, כאמור, ממימושי אג"ח. הבנק גם הודיע על חלוקת דיבידנד רבעוני של 92 מיליון שקל, המהווה קרוב ל-15% מרווחי הבנק.

הרווח המימוני מפעילות שוטפת ירד ברבעון השני בכ-8% ל-1.86 מיליארד שקל. השחיקה בפעילות זו נבעה מהירידה החדה בריבית. יחד עם זאת, לולא ביצע הבנק שינוי של תמהיל תיק האשראי (הסטת אשראי עסקי למגזר הקמעונאי והעסקים הקטנים - מגזרים רווחיים יותר), הייתה השחיקה חדה אף יותר.

בהכנסות מעמלות נרשמה עלייה קלה של 1.3%, ואלה עמדו ברבעון השני על 1.25 מיליארד שקל. על הכנסות אלה הכבידו מסקנות ועדת זקן לתוקפן, והירידה בפעילות בשוק ההון.

בסעיף עמלות מעסקי מימון נרשמה עלייה בולטת של 21.3% לעומת הרבעון המקביל, לרמה של 131 מיליון שקל. הסיבה המרכזית לצמיחה היא קביעת מדיניות קשיחה יותר לגביית עמלות על מסגרות אשראי וגם על אי ניצול מסגרות אשראי מלקוחות עסקיים.

תיק האשראי של בנק הפועלים ירד בקרוב ל-1% מתחילת השנה לרמה של 247.1 מיליארד שקל. עיקר הירידה נרשמה במגזר העסקי, שם ירד האשראי במחצית הראשונה של השנה ב-6 מיליארד שקל, המהווים 6.3%. הירידה באשראי העסקי נבעה הן מהחלטת הבנק להקטין חשיפה ללווים גדולים, והן בשל ירידה בביקוש לאשראי מצד לקוחות עסקיים אחרים.

מנגד נרשמה צמיחה באשראי הבנק לעסקים קטנים ובאשראי המסחרי שצמח במחצית הראשונה ב-5.7%, מה שמשקף צמיחה שנתית של יותר מ-10%. סך האשראי המסחרי של הבנק עומד על 28.6 מיליארד שקל. הצמיחה בסקטור זה נבעה מאסטרטגיה בה חל הבנק לפני יותר מ-3 שנים, ששמה דגש על צמיחה במגזר המסחרי והגדלת נתח השוק של הבנק בו בצורה משמעותית. ואכן, נתח השוק של הבנק גדל בתקופה זו מ-25% ליותר מ-30%.

אלא שעל אף הצמיחה במגזר זה, והצמיחה באשראי למשקי בית הנובעת מהביקוש למשכנתאות, בשורה התחתונה קטן, כאמור, תיק האשראי של הבנק בקרוב ל-1%. הפרשות הבנק להפסדי אשראי עמדו על 301 מיליון שקל, והן משקפות הפרשה של 0.48% מתיק האשראי של הבנק.

הוצאות השכר של הבנק עמדו ברבעון השני על 1.23 מיליארד שקל, עלייה של קרוב ל-1% לעומת הרבעון המקביל. העלייה נבעה בעיקר בשל העלייה במס שכר (המקבילה לעלייה במע"מ). בבנק הפועלים מתבצע מזה תקופה ארוכה תהליך התייעלות, במסגרתו אמורה לרדת מצבת כוח האדם במאות עובדים. את תוצאות ההתייעלות עדיין לא רואים בצורה מלאה בדוחות, אך הדבר אמור לקבל ביטוי ברבעונים הבאים. יחס היעילות של הבנק עמד על 62.8%, לעומת 62.4% בתקופה המקבילה.

לאומי: החברה לישראל מכבידה

גם בנק לאומי פרסם היום תוצאותיו לרבעון. הבנק, בניהולה של רקפת רוסק עמינח, הרוויח 474 מיליון שקל ברבעון השני של השנה, עלייה של 70% לעומת הרבעון המקביל. הרווח משקף תשואה על ההון של 7.6%, כאשר בסיכום המחצית הרוויח הבנק 1.04 מיליארד שקל, המשקפים תשואה על ההון של 8.4%.

מה שסייע ללאומי להציג תוצאות טובות היו רווחים שרשם הן ממימוש אג"ח והן ממימוש מניות. ברבעון האחרון מימש הבנק החזקות בשווי 86 מיליון שקל בחברת אבן קיסר. השקעה אחרת שהכבידה על לאומי היא החברה לישראל, שרשמה הפסדים גם ברבעון השני, וממקור רווח משמעותי היא החלה להפוך לגורם המעיק על תוצאות הבנק.

לתוצאות הטובות סייעו גם הפרשות נמוכות להפסדי אשראי. ההפרשות ברבעון השני עמדו על 84 מיליון שקל בלבד, לעומת 333 מיליון שקל ברבעון המקביל. הפרשות אלו משקפות שיעור הפרשות של 0.13% בלבד (לשם השוואה, בבנק הפועלים, כאמור, עמד שיעור ההפרשות על קרוב ל-0.5%).

"אין ספק שרמת הפרשות נמוכה שכזו לא תימשך בטווח הארוך, אבל בנתון כזה נכון יותר לבחון ממוצע רב שנתי", אומר פאינרו. יחד עם זאת, הוא מציין כי למגמה של גידול באשראי קמעונאי ועסקים קטנים לעומת אשראי עסקי, יש השפעה טובה על ההפרשות, וזאת בשל הפיזור הגבוה במאפיין את האשראי במגזר הקמעונאי.

תיק האשראי של הבנק ירד בכ-1% מתחילת השנה לרמה של 238.4 מיליארד שקל, וזאת על אף צמיחה של 3 מיליארד שקל מתחילת השנה. לאומי ממשיך להקטין את האשראי העסקי, שירד ביותר מ-6 מיליארד שקל מתחילת השנה. הבנק מקטין את האשראי העסקי בין היתר על ידי מכירת הלוואות למוסדיים, ומהלך זה הניב לבנק רווח של קרוב ל-80 מיליון שקל במחצית הראשונה.

במהלך הרבעון הגיע לאומי לרף הלימות ההון שדורש בנק ישראל- 9%. יחד עם זאת, עוד מוקדם לצפות לכך שהבנק יחלק דיבידנד, בשל העובדה שהמעבר לכללי באזל 3, צפוי לגרוע מהלימות ההון שלו.

אנטרופי לבנקים: הבהירו השינויים בתגמול הבכירים

יומיים עברו מאז הודיע המפקח על הבנקים, דודו זקן, כי הוא דורש מהבנקים להכין תוכנית תגמול חדשה, ונראה כי בענף שורר חוסר ודאות רב לגבי הצפוי. כך, בעוד המפקח דורש מהבנקים תוכנית תגמול חדשה, אלה, כידוע, כבר פרסמו תוכנית תגמול קודמת, ואף זימנו אסיפת בעלי מניות בנושא (במזרחי טפחות האסיפה כבר התכנסה ואישרה את תוכנית התגמול). מאז הודיע זקן על השינויים, לא פרסם אף בנק מהן ההשלכות של ההוראות החדשות. הבנק היחיד שהתייחס לסוגיה הוא בנק לאומי, שציין בדוח הכספי שפרסם היום כי "לטיוטה שפרסם בנק ישראל עלולות להיות השלכות על מדיניות התגמול ועל תוכנית המענקים".

ל"גלובס" נודע כי חברת הייעוץ אנטרופי פנתה אל הבנקים, ודרשה מהם הבהרות עד יום ראשון הקרוב לגבי תוכנית התגמול הנוכחית, הרלוונטיות שלה לאור הדרישות החדשות של בנק ישראל, והצפי לגבי שינוי לוח הזמנים של אסיפות בעלי המניות שאמורות להתכנס בחודש הבא, אם קיים כזה. אנטרופי יידעה את המשקיעים המוסדיים בדבר שליחת המכתב אל הבנקים.

בינתיים, בבנקים לא בטוחים שיהיו להם תשובות עד ליום ראשון הקרוב. "ישנן הרבה שאלות לא פשוטות שעולות מהדרישות החדשות של בנק ישראל", אומר גורם באחד הבנקים. "המפקח על הבנקים פרסם טיוטה, ובהחלט ייתכן שהנוסח הסופי יהיה שונה. האם נכון שנגבש כבר עכשיו תוכנית חדשה או אולי מוטב להמתין להוראות הסופיות? ובהנחה שנמתין, כיצד נצליח לעמוד בלוחות הזמנים שקובע תיקון 20 לחוק החברות, והאם יש בסמכותו של משרד המשפטים לדחות את כניסת החוק לתוקפו? התשובות אינן טריוויאליות", הוא מוסיף.

המפקח על הבנקים, נזכיר, קבע שהחלק המשתנה בתגמול הבכירים בבנקים (בונוסים ואופציות) יכול להוות עד 50% מסך עלות השכר, בזמן שברוב הבנקים חלק זה מהווה כ-70% מעלות השכר. כמו כן מצפה זקן מחלק מהבנקים לשנות את היעדים לקבלת בונוסים, כך שלא יהיו נמוכים מדי, וכן הוא דורש מהבנקים לפרסם תוכנית תגמול קצרה ושקופה במקום המסמך בן עשרות העמודים שהם פרסמו.

תוצאות הבנקים

תוצאות בנק הפועלים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.