הברוקרים המקומיים מסכמים מחצית שנה עמוסה במיזוגים ורכישות. הרשימה כוללת בין היתר את השלמת מיזוג בתי ההשקעות מיטב ודש איפקס לבית ההשקעות השני בגודלו בישראל, את כלל פיננסים שהתפרק מנכסיו (ונגרע מהסיכום) - ואת רכישות קרנות הנאמנות שלו ומיזוגן עם הראל פיא, ואת רכישת קופות הגמל של תמיר פישמן בידי אי.בי.אי.

למרבה הצער, כל השינויים הללו - שנובעים מהשילוב בין התחרות העזה בענף והרגולציה, ואשר עלו לגופים לא מעט כסף - לא סייעו לבתי ההשקעות הציבוריים לעצור את השחיקה המתמשכת בתוצאותיהם, אלא רק למתן אותה מעט.

רובם המכריע של הברוקרים ממשיכים, לפחות לעת עתה, לסבול מירידה בהכנסות, כאשר כל אחד מהם מצליח למזער את הנזק באמצעות שיפור בפעילות אחרת. ברוב המקרים, אגב, המפתח לכך היו רווחי הנוסטרו (השקעות עצמיות).

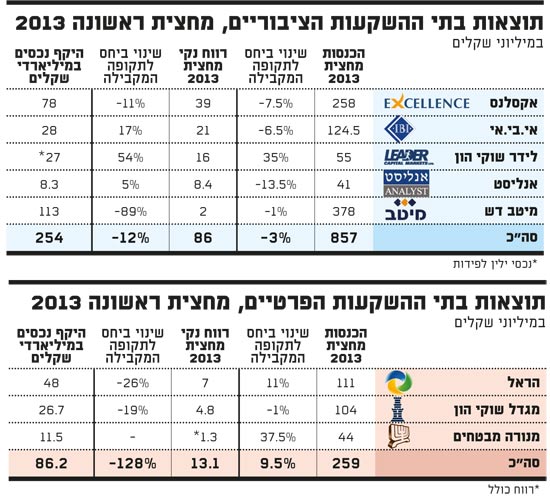

כך, ההכנסות המצרפיות של חמשת בתי ההשקעות הציבוריים - מיטב דש, אקסלנס, אי.בי.אי, לידר שוקי הון ואנליסט, במחצית הראשונה של 2013 הסתכמו ב-857 מיליון שקל, ירידה קלה יחסית של 3% לעומת המחצית המקבילה אשתקד.

בשורת הרווח, התמונה הרבה פחות מעודדת. הרווח הנקי המצרפי במחצית נחתך ב-12% לסך של 86 מיליון שקל בלבד, שעה שחמשת בתי ההשקעות מנהלים יחד יותר מ-255 מיליארד שקל. מדובר בהמשך מגמה, לאחר שבמחצית 2012 ירד הרווח של בתי ההשקעות - שהיו אז שישה, יחד עם כלל פיננסים - בכ-50% לעומת הרווח במחצית 2011.

מלבד הירידה ברווח, עולה מניתוח הדוחות הכספיים של הברוקרים תופעה מטרידה של שחיקה בשיעור הרווחיות. ובמילים אחרות - הגופים פשוט לא מצליחים להתייעל.

ההוצאות של חמשת הגופים (תפעול, הנהלה וכלליות) מהוות בממוצע 74% מהכנסותיהם. לשם השוואה, בתקופה המקבילה אשתקד עמד היחס הזה על 60%. מגמה זו נובעת מהשילוב בין הורדת דמי הניהול בקופות הגמל, התחרות החריפה בענף קרנות הנאמנות ועלויות הרגולציה המתגברות. ובהתחשב בעובדה ששינוי באחד מסגמנטים אלה לא נראה לעין, סביר להניח שהמגמה הזו תימשך, ואולי נראה גל מחודש של קיצוצים.

להלן כמה מהמספרים העיקריים של המחצית הראשונה של 2013 בענף בתי ההשקעות:

1 זהו מספר הגופים שהצליחו לרשום גידול בהכנסות במהלך ששת החודשים הראשונים של השנה. מדובר בלידר שוקי הון, שהכנסותיו צמחו בכ-35% לעומת התקופה המקבילה אשתקד, מ-41 מיליון שקל ל-55 מיליון שקל.

לידר שוקי הון, שמנוהל על ידי עמית ורדי, הינו חריג בנוף המקומי, ולא רק בגלל שרשם במקביל גם גידול מרשים של כ-54% ברווח הנקי שלו (מ-10 מיליון ל-כ-16 מיליון שקל). בית ההשקעות, נזכיר, פועל במתכונת מעט שונה משאר הגופים בענף, ודוחותיו מצביעים על כך שהתמהיל הזה עובד. את פעילות ניהול תיקים, קרנות הנאמנות, קופות גמל וקרנות השתלמות מבצע לידר באמצעות בית ההשקעות ילין-לפידות (בו הוא מחזיק ב-50%), כאשר חלקו היחסי בבית ההשקעות תרם כ-46% לשורת הרווח שלו.

בית ההשקעות של דב ילין ויאיר לפידות ממשיך להיות מנוע הרווח העיקרי של לידר שוקי הון, ולא בכדי: ילין לפידות סיכם את המחצית עם הכנסות בסך כולל של כ-100 מיליון שקל ורווח של כ-25 מיליון שקל (לפני מס) - גידול של 38% וכ-35% בהתאמה לעומת התקופה המקבילה אשתקד.

בנוסף, ללידר שוקי הון פעילות חיתום באמצעות לידר הנפקות (25% מהרווח) וכן פעילות ברוקראז' אותה חיזק לאחרונה באמצעות רכישת חברת המט"ח ILSB (תרומה של 12.5% לרווח). בית ההשקעות היה היחיד שרשם עלייה בהכנסות וברווח בכל אחד מתחומי הפעילות הללו, אליהם התווסף גם גידול של 170% ברווח מפעילות הנוסטרו שלו - שהניבה 4.3 מיליון שקל לפני מס (כ-16% מהרווח).

2 מיליון שקל, זהו הרווח הנקי של בית ההשקעות הממוזג מיטב דש בסיכום המחצית הראשונה ב-2013 - הנמוך ביותר מבין חמשת הברוקרים הציבוריים. מדובר בירידה של 89% לעומת הרווח פרופורמה בתקופה המקבילה, מה שהופך את בית ההשקעות השני בגודלו בישראל, והגדול ביותר מבין הציבוריים, לברוקר שספג את הירידה החדה ביותר בשורת הרווח.

עם זאת רשם מיטב דש, שמנוהל על ידי אילן רביב, את ההכנסות הגבוהות ביותר מבין הגופים - 378 מיליון שקל, ירידה קלה של 1% לעומת המחצית הראשונה אשתקד (כך מלמדת ההשוואה בדוחותיו מול דוחות פרופורמה של שני בתי ההשקעות, המשקפים את תוצאות המיזוג רטרואקטיבית).

מעניין לציין, כי מלבד מיטב דש רק עוד בית השקעות אחד ספג במחצית ירידה ברווח הנקי, והוא אקסלנס - בית ההשקעות השלישי בגודלו בישראל והשני בגודל מבין הברוקרים הציבוריים. אקסלנס, שמנוהל על ידי עוזי דנינו, רשם ירידה של 11% ברווח הנקי שלו ל-39 מיליון שקל. אולם, בעוד שמיטב דש רשם ירידה קלה בשיעור ההכנסות, אקסלנס איבד כ-7.5% מהכנסותיו, אשר פחתו ל-258 מיליון שקל במחצית.

אנליסט, הקטן ביותר מבין חמשת בתי ההשקעות הציבוריים מבחינת נכסים מנוהלים, נהנה מרווח של 8.4 מיליון שקל במחצית - כמעט פי 4 ממיטב דש אשר מנהל נכסים בהיקף הגדול פי 14 (113 מיליארד שקל מול 8 מיליארד שקל באנליסט). אגב, אנליסט, שמנוהל על ידי איציק שנידובסקי, היה גם אחד משלושת הגופים שרשמו עלייה ברווח הנקי, אם כי מתונה למדי.

65% הוא שיעור השחיקה ברווחיות מגזר קרנות הנאמנות של אי.בי.אי בששת החודשים הראשונים של השנה - המגזר שתוצאותיו צנחו באופן החד ביותר בהשוואה ליתר הפעילויות של בית ההשקעות. רווחי המגזר נחתכו במהלך התקופה ל-2.8 מיליון שקל, אך מדובר בפעילות בעלת התרומה הנמוכה ביותר לשורת הרווח (11%). במקביל, פעילות הגמל של אי.בי.אי חתמה את המחצית בהפסד מגזרי של 818 אלף שקל.

שאר הפעילויות של בית ההשקעות - חיתום, ברוקראז' וניהול תיקים - תרמו לשורת הרווח שלו כ-18%-21% (כל אחד), אך הפעילות בעלת התרומה הגדולה ביותר הייתה הנוסטרו - 7.6 מיליון שקל, המהווים כמעט 30% מהרווח.

בסופו של דבר, בית ההשקעות המשפחתי, שנוסד על ידי צבי לובצקי, דוד ויסברג ועמנואל קוק, ומנוהל כיום על ידי עדו קוק (בנו של עמנואל), חתם את המחצית הראשונה של 2013 עם ירידה של כ-6% בהכנסות, לכ-124 מיליון שקל, לצד גידול של 17% ברווח, שצמח ל-21 מיליון שקל.

9.5% זהו הגידול בהכנסות המצרפיות של מגדל שוקי הון, הראל פיננסים ומנורה מבטחים פיננסים. שלושת בתי ההשקעות הפרטיים, שנמצאים בשליטת חברות הביטוח, נהנו מהכנסות של 259 מיליון שקל במהלך המחצית הראשונה, אך שורת הרווח שלהם הצטמצמה משמעותית.

הראל פיננסים, שמנוהלת על ידי סמי בבקוב, אמנם רשמה גידול של 11% בהכנסות, בעיקר הודות לרכישת פעילות קרנות הנאמנות וניהול התיקים של כלל פיננסים, אך ספגה ירידה של 26% ברווח הנקי ל-7 מיליון שקל. מגדל שוקי הון, בראשה עומד רונן טורם, ספגה ירידה של כ-1% בהכנסות (ל-104 מיליון שקל) וירידה של כ-19% ברווח הנקי ל-4.8 מיליון שקל.

מנורה מבטחים פיננסים, בניהולו של זיו שמש, רשם רווח סמלי של 1.3 מיליון שקל, לאחר שבתקופה המקבילה ספג הפסד של כ-15 מיליון שקל, בעקבות מחיקת מוניטין של קרנות נאמנות בהיקף של 12 מיליון שקל.

בתי השקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.