כחודשיים לאחר שחברת כור עדכנה על שינוי אסטרטגיית ההשקעה במניות קרדיט סוויס, היא מדווחת על מכירת נתח ממניות הבנק השוויצרי שבו היא מחזיקה. זאת, כשברקע ממשיכה להתקדם עסקת המיזוג בינה לבין החברה האם דסק"ש (בשליטת אי.די.בי).

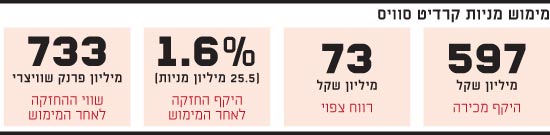

כור מכרה בימים האחרונים 5.5 מיליון מניות קרדיט סוויס , תמורת 155 מיליון פרנק שוויצרי (כ-597 מיליון שקל). מהלך זה צפוי להניב לה רווח נטו של 73 מיליון שקל ברבעון השלישי של השנה.

כ-62 מיליון פרנק שוויצרי מתמורת המכירה שימשו את כור לפירעון חלק מיתרת ההלוואות שהועמדו לה על-ידי הבנקים מורגן סטנלי וסיטיבנק ושהובטחו במניות קרדיט סוויס. כעת עומדת יתרת האשראי משני הבנקים על 280 מיליון פרנק שוויצרי (כ-1.08 מיליארד שקל), ונגדה משועבדת מרבית יתרת מיליון מניות קרדיט סוויס (24.8 מיליון מניות), בשווי נוכחי של כ-710 מיליון פרנק שוויצרי.

בעקבות המכירה, החזקותיה של כור בקרדיט סוויס עומדות על 1.6% מההון (25.5 מיליון מניות), בשווי של כ-733 מיליון פרנק שוויצרי. בכור מציינים, כי הפער בין שווי יתרת מניות קרדיט סוויס כעת לבין שוויין בדוחות הרבעון השני הוא חיובי, בסך כ-380 מיליון שקל. מאז סוף יוני ועד כה עלתה מניית קרדיט סוויס ב-15%, והבוקר עמד שוויה על קרוב ל-29 פרנק שוויצרי. בשנה האחרונה קפצה מניית קרדיט סוויס ב-46%. בכור ציינו כי בכוונתה "להמשיך ולפעול למימוש מניות קרדיט סוויס בהתאם למדיניות שעליה דיווחה החברה".

את ההחלטה על מימוש ההחזקה, שהסבה לכור בשנים האחרונות בעיקר הפסדים, הסבירו בחברה ב"מגמת ההתאוששות במחיר מניית קרדיט סוויס בשנה האחרונה", וכן על רקע עסקת המיזוג הנרקמת מול דסק"ש.

על רקע המימוש האחרון עדכנה אמש כור כלפי מעלה את שוויה לצורך המיזוג עם דסק"ש, מ-3 ל-3.45 מיליארד שקל.

בהתאם, התמורה שתשלם דסק"ש לבעלי המניות בכור עלתה מ-1 ל-1.1 מיליארד שקל, ומשקפת תמורה של 72.8 שקל למניה - גבוה ב-5% משוויה הבוקר. מניית דסק"ש עלתה היום בכ-4%, בהמשך לקפיצה של 8% אתמול.

בכור הדגישו כי שווי תמורת המיזוג, הכפוף לכמה תנאים, יחושב במועד השלמת המהלך, על בסיס שווי מניות קרדיט סוויס באותו מועד.

לקראת הצבעת בעלי המניות של שתי החברות, הצפויה ביום ראשון הקרוב, ממליצה חברת הייעוץ אנטרופי לגופים המוסדיים לתמוך במהלך. המלצת אנטרופי מצטרפת לרוב הגורף שלו זכתה שלשום הצעת כור למחזיקי האג"ח שלה, לפירעון מוקדם של מלוא החוב כלפיהם, בסך כ-1 מיליארד שקל.

מימוש מניות קרדיט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.