"אני לא רוצה גנרלים מוכשרים, חכמים, טובים, נאמנים או אחראיים. אני רוצה גנרלים שיש להם מזל" - הצהיר פעם נפוליאון בונפרטה. גם בעולם העסקי, למזל ולמשתנים אקראיים יש חלק מכריע בהצלחות ובכישלונות. המקרה של נורסטאר, חברת-האם של גזית גלוב, מראה כיצד על-ידי ניהול ותכנון נכון ניתן לצמצם את השפעת המקריות על עתיד העסק.

בשנים האחרונות ראינו מקרים יוצאי דופן של חברות פאר קורסות או פורחות, בשל משתנים מקריים. בכתבה שפורסמה בעיתון זה בחודש פברואר צוטט נוחי דנקנר אומר לנציגות מחזיקי האג"ח באי.די.בי אחזקות כי "נחתה עלינו להקה של ברבורים שחורים", כשהוא מכוון לשילוב של חוסר מזל, לשיטתו, במספר השקעות גדולות שביצעה הקבוצה בשליטתו. לעומת זאת, קבוצת דלק שהגיעה למשבר של 2008 בצורה לא אופטימלית ועם חובות של מיליארדי שקלים, מצאה מאגרי גז טבעי עצומים - "תמר" ו"לוויתן" - אשר הקפיצו את שוויה ואת תזרימי המזומנים שלה. יתכן כי ללא תגליות אלו, שרכיב האקראיות בהן גבוה במיוחד, קבוצת דלק שבשליטת יצחק תשובה הייתה ניצבת כיום בפני אתגרים מימוניים לא מבוטלים.

בחברת נורסטאר החליטו לצמצם את התלות במזל על-ידי תכנון פיננסי נכון, שאמור למנוע מהם כניסה לסחרור שלילי גם אם המזל בעסקים יפנה נגדם.

נורסטאר , שבשליטת חיים כצמן ודורי סגל, הינה חברת החזקות שהנכס העיקרי שלה (כ-95% משווי הפורטפוליו) הוא שליטה בחברת גזית גלוב , באמצעות אחזקה של 50.6% ממניותיה. גזית גלוב פועלת בעיקר באמצעות חברות בנות בתחום הנדל"ן המסחרי בארה"ב, קנדה ואירופה. דירוג האשראי שלה גבוה מאוד ולאחרונה אף עלה ל-AA מינוס, הודות לירידה בשיעורי המינוף שלה, שנבעה משיפור מצב העסקים וגיוסי הון מהציבור בגזית גלוב ובחברות הבנות שלה. האחזקה הנוספת של נורסטאר היא במניות מיעוט באורמת, זכר להשקעה לא מוצלחת שהחברה ביצעה בעבר וידעה לעצור לפני שתגרום לנזקים בלתי הפיכים.

מסודרת לשנתיים הבאות

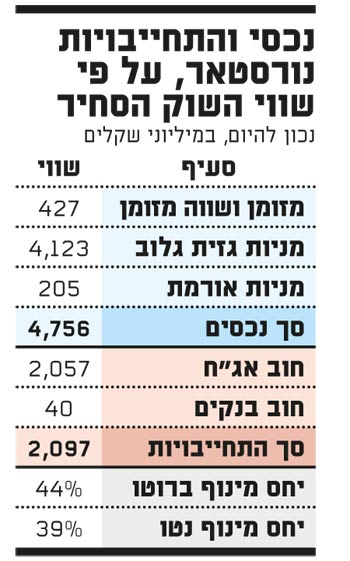

שווי השוק של נכסי נורסטאר הוא כיום כ-4.3 מיליארד שקל, כאשר נגדם קיים חוב נטו (בניכוי קופת המזומנים) בסך כ-1.7 מיליארד שקל, כלומר יחס מינוף סביר יחסית של 39%. אולם, היות שנכס הבסיס הינו מניה סחירה שיכולה לעלות ולרדת לפי מצב הרוח בשווקים הפיננסיים, הרי שיחס המינוף הזה יכול להשתנות במהירות. יש לציין כי מניית גזית גלוב עלתה בשנה האחרונה 22%, ובמידה שתבצע את כל הדרך חזרה, יחס המינוף יעלה לכ-50%.

לפני כשנה שווי השוק של אחזקות נורסטאר עמד על כ-3.7 מיליארד שקל, וכנגדו היה חוב של 2.1 מיליארד שקל, מה שגוזר יחס מינוף של 56%. מאז ביצעה נורסטאר מספר מהלכים לצמצום הסיכון: ראשית, היא מכרה מניות גזית גלוב ואורמת, וביחד עם דיבידנד שקיבלה מגזית גלוב, הפחיתה את החוב בסך של כ-400 מיליון שקל; שנית, ניצלה החברה את רמת הריבית הנמוכה לגיוס אג"ח ולבניית לוח פירעונות שטוח לחלוטין, שכולל פירעון מדי שנה של כ-12%-13% מהחוב ברוטו, או כ-240 מיליון שקל מדי שנה.

גיוסי האג"ח גם אפשרו לנורסטאר לפנות מסגרות בבנקים בהיקף מאות מיליוני שקלים, ובכך לייצר לעצמה גמישות פיננסית ונגישות גבוהה למקורות אשראי. בנוסף, נראה כי בקופת החברה יש מספיק מזומן לכשנתיים. מתשואת הדיבידנד ההיסטורית של גזית גלוב, וככל שניתן להעריך את תוצאותיה קדימה, אפשר להניח תזרים של כ-130-150 מיליון שקל בשנה לנורסטאר מנכס זה. וגם במקרה שהדיבידנדים ייעצרו לשנתיים, ניתן להעריך כי לנורסטאר יש מספיק מרווח נשימה.

הלקח ממקרה אי.די.בי פתוח

בתרחיש שלילי קיצוני בו מניית גזית גלוב יורדת ב-65%, רמת המינוף עולה ל-100%. במצב שכזה, אם הירידה היא פרמננטית, הרי שקיים סיכוי גבוה כי בעלי החוב יוכלו עדיין לקבל את מלוא החוב, אך שווי המניות של נורסטאר יתאפס. אם מדובר בירידה זמנית, פריסת החוב תאפשר לחברה להרוויח זמן ולתת למחיר נכס הבסיס - מניית גזית גלוב, אפשרות להתאושש.

מקרה בו שווי החוב קרוב לשווי הנכסים, מתרחש בימים אלו באי.די.בי פתוח (חברה בבעלות מלאה של אי.די.בי אחזקות חדלת הפירעון), כאשר נציגות מחזיקי האג"ח טוענת כי שווי הנכסים נמוך מהחוב, וזאת בהתבסס על מחירי השוק והערכות נוספות. מנגד, בעלת השליטה אי.די.בי אחזקות טוענת כי מחירי השוק תנודתיים ואינם מייצגים את השווי הכלכלי של הנכסים, שלפי הערכותיה גבוה מהחובות.

ההבדל בין נורסטאר לבין אי.די.בי פתוח, טרם 'להקת הברבורים השחורים' שנחתו על האחרונה, הוא בעיקר ברמת מינוף התחלתית נמוכה יותר. מנגד, שתי החברות דומות בכך שהן רחוקות יחסית ממקור המזומנים. נורסטאר תלויה בנכס אחד (בו היא מעורבת מאוד בניהול השוטף) - גזית גלוב, שהיא סוג של חברת אחזקות גלובלית בתחום הנדל"ן המניב, ואילו אי.די.בי פתוח היא חברת אחזקות שמחזיקה בחברות אחזקה נוספות המחזיקות במניות של חברות מובילות בארץ. כלומר, המקרה של אי.די.בי פתוח מלמד כי גם אם כרגע האופק נראה שקט, ולמרות ההצלחה העסקית עד כה, על מנהלי נורסטאר להמשיך ולפעול לצמצום הסיכון, כדי להימנע מתקלה משמעותית ו"מפתיעה" שתחזיר אותם לתחנת המוצא.

נראה שלא ניתן להפריך את דבריו של נפוליאון בדבר חשיבות המזל להצלחה בקרב או בעולם העסקי. אך מאחר שלא ניתן לסמוך על המזל, עדיף לגנרל או לאיש העסקים להיערך בצורה המיטבית לקרב; לצמצם סיכונים ולהתכונן גם למצבי קיצון, ובכך לצמצם את השפעת המשתנים האקראיים על הצלחתו - בקרב או בעולם העסקי.

הכותבים הם אסטרטג ההשקעות הראשי וראש תחום אג"ח קונצרניות, המנהל את קרן הנאמנות "אנליסט מודל דירוג פנימי", באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על-ידי חברות המוזכרות במאמר. לכותבים אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

נורסטאר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.