חמש קבוצות הביטוח הגדולות אוחזות כיום במעל ל-96% משוקי ביטוחי המנהלים וקרנות הפנסיה החדשות, והודות לכך הן למעשה חולשות על ניהול נתח משמעותי מהחיסכון הציבורי לטווח ארוך. מדובר במאות מיליארדי שקלים אותם מנווטים מנהלי ההשקעות של חמש הקבוצות הללו - מגדל, כלל ביטוח, הראל, הפניקס ומנורה מבטחים.

מדי רבעון מפרסמות החברות (כמו גם יתר הגופים המוסדיים שמנהלים את החיסכון הפנסיוני של הציבור) את הרכב תיק ההשקעות שהם מנהלים עבור המבוטחים. פרסום זה מאפשר הצצה לאופן בו כספי הציבור מושקעים כיום, בניסיון לספק לחוסכים לפנסיה תשואה נאותה אי-שם בעתיד הרחוק.

הדיווח האחרון של חברות הביטוח מעודכן לסוף חודש יוני, והנתונים שלהלן משקפים את מסלולי ההשקעות המרכזיים שלהן בתיקי ביטוחי החיים, שמהם ניתן לגזור את תפיסת ההשקעות הכוללת שלהם. אז מה מלמדים הנתונים הללו? המספרים העיקריים של תיקי ההשקעה המייצגים של חמש קבוצות הביטוח הגדולות, לפניכם.

37.5 מיליארד שקל, זהו שווי ההשקעה של חמש הקבוצות באפיק החוב העסקי החוץ-בנקאי בישראל. היקף אדיר זה מהווה כ-25% מסך התיק הכולל של חברות הביטוח הגדולות. למעלה מ-20.7 מיליארד שקל הושקעו על ידי הפוליסות המושקעות בשוקי ההון של הקבוצות באג"ח קונצרניות סחירות בישראל. מדובר בשיעור של כ-13.7% מהתיק הכולל הרלבנטי. ההשקעה השקלית הגדולה ביותר נמצאת בתיקי מגדל, קבוצת הביטוח המובילה בישראל (למעלה מ-8.8 מיליארד שקל). ואולם, מבחינת היקף ההשקעה באפיק זה ביחס לתיק הכולל עולה שלהראל, ואחריה למנורה מבטחים, חשיפה יחסית גדולה יותר לתחום: 16.2% ו-14.7%, בהתאמה.

אצל כלל ביטוח והפניקס, שמשקיעות יותר באופן יחסי במניות ישראליות, החשיפה לאג"ח הקונצרניות הסחירות נמוכה לעומת המתחרות. ואולם, השתיים הללו בולטות מעל ליתר בשיעור החשיפה שלהן לאג"ח קונצרניות לא סחירות, שמהווה כ-6% מהתיק הכולל.

על מנת להשלים את תמונת האשראי העסקי החוץ-בנקאי שמעמידות חברות הביטוח הגדולות בכספי המבוטחים נציין כי 5.1% נוספים מהתיק הכולל, שמהווים כ-7.7 מיליארד שקל, הופנו לאפיק הצומח של מתן הלוואות פרטיות לפירמות.

כשמשקללים את שלושת אפיקי השקעה שמרכיבים את תחום החוב העסקי, מגלים כי חברת הביטוח שחובבת את האפיק הזה יותר מהאחרות היא מנורה מבטחים, וזאת בדומה לעדיפות שהיא מעניקה להשקעה ישירה במניות. 28.7% מהתיק של מנורה מבטחים הופנה לאפיק חוב עסקי ישראלי סחיר ולא סחיר (כ-4.2 מיליארד שקל), כשאחריה ניצבות הראל (27.8% מהתיק שהם כ-7.2 מיליארד שקל), הפניקס (27.3%, כ-5.2 מיליארד שקל), כלל ביטוח (24.6%, כ-7 מיליארד שקל) ומגדל (22%, כ-14 מיליארד שקל).

22.5 מיליארד שקל הוא היקף ההשקעה הישירה של חמש הקבוצות במניות של חברות ישראליות. בצירוף מניות זרות שנסחרות בחו"ל מדובר בהיקף השקעה ישירה במניות של כ-25.5 מיליארד שקל, בארץ ובחו"ל. מדובר על כ-17% מהתיק המייצג הכולל של החברות הללו - שמסתכם ב-151.5 מיליארד שקל - שהופנו להשקעה ישירה במניות ישראליות וזרות (15% מהתיק מושקע במניות ישראליות הנסחרות בארץ ובחו"ל).

12.1 מיליארד שקל - זהו היקף הכספים שמופנים להשקעה ישירה במניות הנכללות במדד ת"א 25. בסוף יוני האחרון שווי השוק הכולל של כל החברות הנסחרות במדד המוביל עמד על כ-419 מיליארד שקל, כך שהתיקים המוסדיים שנבחנו - שמהווים את הרוב המכריע של הפוליסות המשתתפות ברווחים ומסלולי ההשקעה שלהן (בהפניקס נלקחו רק נתוני הפוליסות המשתתפות ברווחים) - מחזיקים בכ-3% מסך מניות המעו"ף.

בעוד שההשקעה במניות הכבדות של ת"א 100 הסתכמה בשיעור של כ-11.4%מהתיק המוסדי של חמש הקבוצות (ההשקעה הישירה במניות ת"א 25 עמדה על כ-8% מהתיק, וההשקעה במניות ת"א 75 הסתכמה בכ-3.4% ממנו), הרי שההשקעה במניות הקטנות יותר - מניות היתר - היוותה כתובת לכ-1.3% מהתיק. מבחינה שקלית מדובר בהשקעה של כ-2 מיליארד שקל. כ-3.1 מיליארד שקל נוספים הושקעו על ידי חמש הקבוצות במניות ישראליות הנסחרות מעבר לים.

מבין החמש, קבוצת כלל ביטוח היא זו שמאמינה בישראליות, ואילו מנורה היא זו ששמה את מבטחה במניות הזרות. כלל, שמחזיקה בתיק ביטוחי החיים השני בהיקפו בשוק, היא בעלת החשיפה היחסית הגבוהה ביותר להשקעה ישירה במניות ישראליות. נכון לסוף הרבעון השני השנה החזיקה הקבוצה בתיק מניות ישראליות (בארץ ובחו"ל) שהיווה כ-17.3% מהתיק - כ-4.9 מיליארד שקל (מבחינה שקלית התיק של מגדל גדול יותר, אך הוא מהווה שיעור קטן יותר מהתיק שלה, שהוא הגדול בשוק).

לעומתה, מנורה מבטחים מאמינה כאמור בהשקעה ישירה במניות זרות. למעלה ממיליארד שקל, המהווים כ-7.2% מסך התיק שלה, מושקע במניות אלה. למנורה מבטחים יש גם את ההחזקה הישירה הגדולה ביותר מקרב חמש הקבוצות במניות בכלל - 22.8% מהתיק.

מן העבר השני, הראל ומגדל מחזיקות ברכיב המניות בהחזקה ישירה הנמוך מקרב קבוצות הביטוח הגדולות ביחס לגודל התיק. שיעור החשיפה של הראל ומגדל להשקעה ישירה במניות בארץ ובחו"ל עמד בסוף הרבעון השני על 13.2% ו-14.8% מהתיק שלהן, בהתאמה.

מעדיפות קרנות השקעה בתשתיות על פרייבט אקוויטי

8.2 מיליארד שקל - זהו השווי ההוגן של ההשקעה שביצעו המוסדיים בקרנות השקעה מתמחות חיצוניות, נכון לסוף הרבעון השני השנה. מדובר בשיעור של כ-5.4% מהתיק הכולל שבחנו, שרובו הושקע בקרנות השקעה בחו"ל. יחד עם זאת, חלק לא זניח ממנו מושקע בקרנות השקעה שמשקיעות בשוק המקומי - בו המוסדיים עצמם פועלים ומתמחים.

דיווחי חמש קבוצות הביטוח הגדולות מגלים כי כ-2% מהתיק המוסדי המנוהל על ידן מופנים למנהלי השקעות חיצוניים - קרנות השקעה מתמחות ופרטיות - בישראל, וכמעט פי שניים ממנו מופנים לקרנות השקעה פרטיות בחו"ל.

מבחינה מספרית מדובר על הפניה של כ-2.7 מיליארד שקל לקרנות השקעה מתמחות חיצוניות שמשקיעות בשוק הישראלי. החברה בעלת החשיפה הגבוהה ביותר לקרנות כאלה היא קבוצת הפניקס, שכ-3.7% מהתיק שלה הושקעו בקרנות השקעה מקומיות. אחריה נמצאות הראל וכלל ביטוח.

מנגד, בהשקעה בקרנות השקעה מתמחות בחו"ל התמונה משתנה כשהחברה עם התיק הגדול ביותר היא מגדל - שלאורך שנים דוגלת בהשקעות מחוץ לשוק המקומי. נכון לסוף יוני האחרון כ-4.5% מהתיק הכולל של מגדל הושקע בקרנות השקעה בחו"ל, כ-2.8 מיליארד שקל.

תשתיות בראש

בבחינת קרנות ההשקעה בהן השקיעו המוסדיים בישראל עולה שפימי, קרן פרייבט אקוויטי שביצעה שורה ארוכה של אקזיטים מוצלחים בשנים האחרונות, אינה בולטת בצמרת הדירוג. זאת, לכאורה, משום שבמקרה של פימי כל חברות הביטוח מושקעות בה שנים רבות והשקיעו אצלה בסה"כ בכל אפיקי ההשקעה שלהן, כולל קרנות הנוסטרו וקופות הגמל, סכומים אדירים בהרבה.

בצמרת הדירוג בולטות דווקא שתי קרנות ההשקעה בתשתיות: קרן נוי, שבראשות היו"ר פיני כהן ובניהול רן שלח וגיל-עד בושביץ, וקרן תשתיות ישראל (ת.ש.י.), שבה שותפים קבוצת הראל, עו"ד יהודה רווה וירון קסטנבאום, המשמש שותף מנהל.

ההשקעה הגדולה ביותר בקרן מקומית, בשווי נוכחי של כ-164 מיליון שקל, היא זו שביצעה כלל ביטוח בקרן נוי. ההשקעה השנייה בשוויה היא ההשקעה שביצעה הראל בקרן ת.ש.י., ששוויה עומד עתה על 121 מיליון שקל, כאשר לצד זה יש להראל השקעה נוספת של 90 מיליון שקל בת.ש.י. כך שבסך הכל משקיעה הראל בקרן הזו למעלה מ-211 מיליון שקל.

ההשקעה השלישית בשוויה מבין קרנות השקעה בישראל היא השקעה בשווי של כ-91 מיליון שקל שביצעה הפניקס בקרן נוי, ואחריה נמצאת השקעה של כ-86 מיליון שקל של הראל בקרן המנוף בראשית.

עוד בולטות השקעה בשווי של כ-82 מיליון שקל שביצעה הפניקס בקרן המנוף אוריגו, השקעה בשווי של כ-78 מיליון שקל שביצעה כלל ביטוח בקרן המנוף kcps, והשקעה של 69 מיליון שקל של מנורה מבטחים בקרן המנוף בראשית. לגבי מגדל נציין כי ההשקעה הגדולה שביצעה הקבוצה בקרן השקעות בישראל היא השקעה בשווי של כ-51 מיליון שקל ב-Plenus III.

תיק ההשקעות

המניות הישראליות

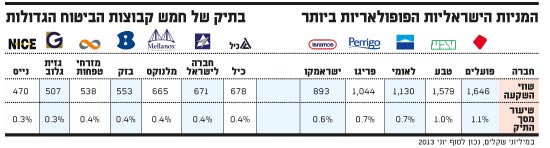

ההשקעות הגדולות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.