אחרי כמה שנות יובש הופיע לפתע לפני כמה חודשים הרגע החמקמק שבו נפתח חלון ההנפקות בוול סטריט. חברות רבות, שחיכו בסבלנות להזדמנות להפוך לציבוריות בשוק ההון האמריקאי, החלו בתהליכי ההנפקה (IPO) - בחירת חתמים ויועצים, כתיבת תשקיף, פגישות עם משקיעים ועוד - ונכון לעכשיו, 2013 בדרך להפוך לשנה הפעילה ביותר בתחום מאז שנת 2000.

אחת ההנפקות הסמליות בגל הנוכחי אירעה ממש לפני כמה ימים, כאשר בעלת בניין האמפייר סטייט בילדינג, אייקון הנדל"ן הניו יורקי, גייסה 930 מיליון דולר. חוץ ממנה היו עוד כמה הנפקות בולטות השנה, ובהן Zoetis - לשעבר חלק מפייזר, שפעילה בתחום התרופות הווטרינריות - שגייסה מעל 2.2 מיליארד דולר, וחברת הקוסמטיקה Coty, שגייסה 1 מיליארד דולר. המשקיעים מחכים עתה להנפקות הגדולות הבאות, ובהן של חברות האינטרנט טוויטר ועליבאבא הסינית, ושל רשת בתי המלון הילטון.

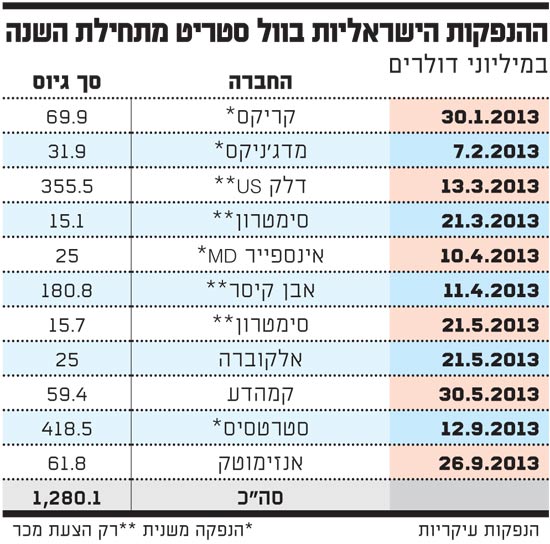

גם חברות הטכנולוגיה והביומד הישראליות הן חלק מהחגיגה, ובין המנפיקות השנה אפשר לציין את קמהדע ואנזימוטק, ובמקביל גם החברות Wix, אבוג'ן, מזור ואחרות נערכות להנפקה. שוק ההנפקות המשניות לא שוקט על שמריו אף הוא, וגם שם ניתן למצוא לא מעט חברות ישראליות, אשר ביצעו או מתכננות הנפקות.

מה הביא לפריחה הזאת? כמו בכל נושא כלכלי, יש כאן עניין של ביקוש (מצד המשקיעים) ושל היצע (של חברות), ובמקרה הזה שני הצדדים מובילים להגדלת הפעילות. "יש עלייה מסוימת באינדיקטורים הכלכליים בארה"ב, ותחושה שחוזר הביטחון הכלכלי, ושהרע מכל כבר מאחורינו", אומר עו"ד שלמה לנדרס, שותף במחלקת החברות והטכנולוגיה במשרד עמית פולק מטלון ושות', המלווה חברות ישראליות שנסחרות בוול סטריט. "למשקיעים יש תיאבון לקנות מניות, מה גם ששיעורי הריבית נמוכים", הוא מוסיף.

"גם לעובדה שחברות 'רצות פנימה' יש השפעה - הנפקות מצליחות מושכות את השוק, כי חברות לא רוצות להישאר בחוץ כשמחלקים את הסוכריות, והחתמים אומרים 'קדימה להנפקה'".

מי שעובד קשה בזמן האחרון הוא אסף חומצאני, מנהל בכיר בבורסת נאסד"ק, האחראי על הפעילות באירופה, אפריקה והמזרח התיכון, שמוזכר לאחרונה גם כאחד המועמדים לניהול הבורסה המקומית. חומצאני מציין את ה-Jobs Act, שנכנס לתוקף בשנה שעברה במטרה לעודד פעילות כלכלית בארה"ב. בין היתר מוגדרות בחוק זה "emerging growth companies" בעלות מכירות של פחות ממיליארד דולר (למעשה כמעט כל חברה שמעוניינת בהנפקה ראשונית, זרה או אמריקאית) - שלגביהן הקלו בדרישות הרגולטוריות.

חומצאני מציין שהחברות יכולות כיום להגיש תשקיף חסוי ולדבר עם משקיעים עוד לפני הרוד-שואו הרשמי - "כך הן יכולות לקבל אינדיקציה לגבי השווי, ולקבל החלטה מושכלת לגבי אפשרות ההנפקה".

הוא מוסיף את העובדה ששוקי אירופה "לא כל כך פעילים" בחודשים האחרונים. "השוק בלונדון מתחיל להתעורר, אבל ארה"ב התעוררה שנה קודם, ונוצר מומנטום של הנפקות. המשקיעים מוכנים להשקיע, ועוברים מ-fixed income למניות. השילוב יוצר שוק הנפקות חזק מאוד בארה"ב".

"המדדים המובילים בוול סטריט נסחרים היום כמעט ברמות של 2007, טרום המשבר", אומר בנקאי בכיר באחד הבנקים הזרים, שעוסק בתחום. "יש רוטציה גדולה מאוד מאג"ח למניות, כתוצאה מהצפי לעליית הריבית הנמוכה היום.

"למעשה, המון כסף שהיה מושקע בקרנות אג"ח מוסט כעת למניות, ויש נזילות גבוהה מאוד בקרנות שמתמחות במניות".

להערכת הבנקאי, הדבר יימשך לפחות עוד כמה רבעונים, שכן מדובר בהסטה של מאות רבות של מיליארדי דולרים, והדבר כמובן משפיע לטובה על שוק המניות ועל שוק ההנפקות.

"ה-SEC נכנסת לקרביים"

נושא התשקיף החסוי הוא משמעותי, משום שלחברות פרטיות לא קל לעבור ממצב של פרטיות וסודיות לחשיפה ושקיפות מלאות. "חברה פרטית שיוצאת להנפקה צריכה להגיש תשקיף שמכיל מידע מפורט על עסקי החברה - מודל, מתחרים, סיכונים, פרמטרים חשבונאיים", מסביר לנדרס. "פתאום היא צריכה לחשוף נתונים לציבור שכולל גם את המתחרים, הספקים והלקוחות, שחשבו אולי על סדר גודל אחר לגמרי. זה יצר קושי גדול מאוד, מכשלה פסיכולוגית ומהותית לחברות, מה עוד שאחרי הגשת התשקיף, ה-SEC (רשות ניירות ערך האמריקאית, ש'ח'ו') נכנסת לקרביים ומתחילה להעיר הערות.

"היום חברה יכולה להגיש תשקיף שרק הרשות רואה, וזה עוד משהו שמאפשר את הראלי בשוק ההנפקות. אם החברה רואה שהיא לא יוצאת מההערות של הרשות, או שהחלון מתחיל להיסגר, היא מושכת את התשקיף, בלי שאף אחד ידע שהיה בכלל. אם זה לא היה תשקיף חסוי, היו חושבים שאולי יש לה שלדים בארון".

ומהם הסקטורים החמים בשוק ההנפקות? לדברי חומצאני, "ראינו המון ביומד, טכנולוגיה, חברות ספנות, חברות שפונות לצרכן, מכל סוג. מישראל מגיעות חברות ביומד, אבל אני חושב שזה עניין מחזורי, כי חלק מהחברות ניסו לצאת להנפקה בשנים קודמות, ועכשיו הגיעה הנקודה המתאימה. אני מעריך שבקרוב ייתכן גל של הנפקות טכנולוגיה מישראל".

הבנקאי מוסיף שהמשקיעים לא מחפשים סקטור מסוים, אלא דווקא פרופיל של חברה: "חברות צמיחה, שיכולות להראות צמיחה גם שנה-שנתיים אחורה וגם קדימה; עם טכנולוגיה או מוצר מוכח, והכנסות של לפחות 15 מיליון דולר ברבעון".

עם זאת, הוא מבדל את מגזר האינטרנט: "הייתה תקופה, אחרי כישלון הנפקת פייסבוק, שהמגזר הזה נענש במידה מסוימת. בעקבות עליית מניית פייסבוק והשינויים ביאהו, מניות המגזר נסחרות היום במכפילים ובמחירים גבוהים, וזה משפיע לחיוב על כל הסקטור. כך, שבאופן יחסי יש יותר הנפקות ממגזר האינטרנט".

"השוק הישראלי מפרגן מאוד"

אנזימוטק הישראלית, שפועלת בתפר שבין עולם הפארמה לעולם התזונה, ניצלה את פתיחת חלון ההנפקות וגייסה לפני כמה ימים כ-62 מיליון דולר, לפי שווי של 292 מיליון דולר. התהליך החל בפברואר, כשבעה חודשים לפני ההנפקה, וסמנכ"ל הכספים של החברה, אורן בריין, מודה: "לא ראיתי הרבה בית בחצי-שנה האחרונה".

ההנפקה אמנם נסגרה מתחת לטווח המחירים שאליו כיוונה אנזימוטק, אך בריין מציין שזו הייתה החלטה מושכלת כדי להכניס לחברה סוג מסוים של משקיעים, שאחרת היו נשארים בחוץ. לאחר מכן המניה עלתה בכ-20%, ושווי החברה היום הוא 350 מיליון דולר.

לדברי בריין, תהליך IPO הוא המאתגר ביותר שיכול לקרות לתאגיד עסקי. הוא מסמן כמה שלבים בתהליך: ראשית, בחירת החתמים, שלב שבו נפגשים עם בנקי ההשקעות הגדולים ביותר, ומנסים לשכנע אותם לקחת את החברה להנפקה. "בשלב מסוים זה מתהפך, והם מנסים לשכנע אותך לבחור בהם, במעין תחרות יופי", אומר בריין.

במסגרת התהליך, לא פחות מארבעה צוותי עורכי דין עורכים בדיקת נאותות לחברה - צוות ישראלי וצוות אמריקאי שמלווים את החברה, וכן צוות ישראלי וצוות אמריקאי שמלווים את החתמים.

"אחרי בחירת היועצים מגיעה הפגישה של כל הגורמים המעורבים, ובה קובעים לוח זמנים. אז מגיע השלב של כתיבת התשקיף, פגישות עם אנליסטים והכנת מצגות. בחלק הזה גם עובדים מול ה-SEC, וברגע שיש מהם אישור, מפרסמים את התשקיף פומבית".

בשלב זה, ממשיך בריין, "מתחילים לספור 21 יום שבהם משייפים את המצגות, ואז יוצאים לרוד שואו - שבועיים מרתקים מאוד שאני שמח שנפל בחלקי לעבור. כל יום נפגשים עם שישה-תשעה משקיעים פוטנציאליים, לפעמים במסגרת ארוחה שבה הם מקשיבים בזמן שהם בולסים. אלה המשקיעים הכי מתוחכמים בשוק, שמנהלים תיקים של מיליארדים, ונפגשים כל יום עם חברות כמו שלך - ואתה צריך לשכנע אותם".

- איך תופסים את תשומת הלב שלהם?

"כל יום היו לנו שמונה פגישות, ומבחינתי כל פגישה הייתה הכי חשובה. היה לי חשוב ליצור קשר עין עם המשקיעים. בסופו של דבר כולנו אנשים, וכל אחד מתעניין במשהו: לנו למשל יש מוצרים מעניינים לתחום הפרעות הקשב והריכוז, אז תמיד ניסיתי לגשש אם למישהו בחדר יש כזאת. יש לנו גם תרכובות מזון לתינוקות, ולפעמים יש בחדר אמא צעירה".

- התייעצת עם אנשים שכבר עברו את התהליך קודם?

"היו לי שיחות עם שלושה סמנכ"לי כספים של חברות ציבוריות. השוק הישראלי מפרגן מאוד, וכל מי שפניתי בשאלה מאוד שמח לעזור. אבל בכל מקרה היינו מוקפים בכל כך הרבה יועצים, ולקחנו גם חברת ייעוץ להנפקה".

- ההחלטה לצאת להנפקה היא לא טריוויאלית לחברה.

"נכון. הסיבות שחברות יוצאות להנפקה הן לגוון את מקורות ההון, מעבר לבנק או למשקיעים הקיימים; כשחברה כבר מונפקת יש לה גישה זמינה למקורות נוספים בעתיד, וכשיש הזדמנות עסקית - נניח לרכוש חברה - קל יותר להכין תשקיף נוסף.

"השוק האמריקאי מבין את השווי"

"יש גם שלב כלשהו בחיים של חברה שהיא מתעסקת עם לקוחות גדולים מאוד, וצריכה שיהיה לה המוניטין של חברה ציבורית. וכמובן צריך מאזן חזק - לנו לפני ההנפקה היו 10 מיליון דולר. מעבר לזה יש גם שיקולים של בעלי המניות, היכולת שלהם להנזיל את העסקה".

- למה להנפיק בוול סטריט ולא בתל אביב?

"החברה שלנו משחקת על שני עולמות - תזונה ופארמה. השילוב הזה מתוחכם מאוד, ואנחנו טוענים שהחסמים בין התזונה לפארמה מיטשטשים, ואנחנו ממוצבים במקום הנכון. אנחנו מאמינים שצריכים משקיעים מתוחכמים - אני לא מתכוון להעליב את שוק ההון הישראלי, אבל השוק האמריקאי יכול להבין ולתת שווי נכון יותר לסוג הפעילות שלנו. מעבר לזה הסחירות בארה"ב הרבה יותר גבוהה ופעילה. כרגע אנחנו לא מתוכננים להפוך לחברה דואלית, אבל אולי בעתיד ישכנעו אותנו".

- אם סמנכ"ל כספים של חברה פרטית יפנה אליך עכשיו ויבקש טיפים לקראת הנפקה, מה תמליץ לו?

"ראשית, לבנות צוות ניהולי שיכול לדחוף ולהרים תהליך מורכב מאוד ותובעני. שנית, להכין את החברה מראש - בגזרה שלי זה היה הכנת דוחות כספיים על בסיס כללי החשבונאות GAAP; חשוב לסגור את הנושא הזה 'עם פלומבה' ולא להשאיר שום נושא חשבונאי פתוח. דבר נוסף הוא הכנת כל מסמכי התאגיד.

"המלצה נוספת היא לקבוע תוכניות עסקיות ופיננסיות רב-שנתיות, כדי לשכנע את החתמים, האנליסטים והמשקיעים. התוכניות חייבות להיות ריאליות ושמרניות, ולהראות למשקיע שיש אפסייד, ואתה לא רק מוכר חלום.

"עוד המלצה היא לבחור את היועצים הכי מתאימים, שמבינים את הביזנס ובאמת מאמינים שהחברה הולכת להיות גדולה. והמלצה אחרונה היא לקחת נשימה ארוכה. זה יכול לקחת שנה ויותר, התהליך שלנו נחשב קצר במיוחד. צריך לקחת בחשבון שיהיו בדרך משברים".

- ואיך ההרגשה רגע אחרי שהכול נגמר, נקבע התמחור והחברה נסחרת?

"סיפוק גדול מאוד. עשינו את זה לפי הספר, ואחד מהמעורבים בהנפקה אפילו אמר לי שאפשר לכתוב ספר לימוד על ההנפקה של אנזימוטק. תחושת הסיפוק גדולה מאוד כי זה תהליך תובעני, קשה ומורכב - עבור מנהל כספים זה אפילו מעין חלום להנפיק חברה בנאסד"ק. נוסף על כך יש תחושת אחריות גבוהה מאוד, והבנה שמעכשיו - יום אחרי יום, רבעון אחרי רבעון - אתה הולך להימדד, וחשוב לעמוד בציפיות ולהצדיק את האמון".

- האם השיתוק בממשל ישפיע על חלון ההנפקות?

חלון ההנפקות פתוח לרווחה, אבל האם הוא עלול להיסגר בפתאומיות בטרם עת? השיתוק בממשל האמריקאי (ה-shutdown) נמשך בינתיים, וייתכן שישפיע על שוק ההנפקות. הכוונה היא גם להשפעה ישירה - ה-SEC (רשות ני"ע האמריקאית) כגוף ממשלתי לא תפעל ולא תקדם תשקיפים - וגם להשפעה העקיפה של הפגיעה באווירה בשוק ההון.

"עד עכשיו, ההשפעה הכלכלית על שוק ההנפקות הייתה מינימלית אם בכלל, וגם ברמת המאקרו אני חושב שזה לא כל כך מורגש בשלב זה", מרגיע חומצאני. "אני חושב שככל שייקח יותר זמן להגיע לפתרון, והמצב יימשך, האי-ודאות והעצבנות בשווקים תגדל.

"בשלב זה, ב-SEC דיווחו שהם יכולים להמשיך ולפעול עוד כמה שבועות, כך שהשפעה ישירה לא צפויה בכמה שבועות הקרובים. אנחנו לא רואים כרגע ביטולי הנפקות בגלל זה".

לעומת זאת, הבנקאי הבכיר שעוסק בתחום דווקא מציין שחברות שהתשקיף שלהן נמצא ב-SEC נתונות בבעיה כרגע, וייתכן שהנפקות שהיו אמורות לצאת בשבועיים-שלושה הקרובים יידחו. עם זאת, הוא מעריך שהעניין יסתיים בהקדם.

חומצאני אופטימי במבט קדימה, ומעריך שהמומנטום הנוכחי ימשיך. "יש פייפליין גלובלי די חזק", הוא אומר, ומציין ש-169 חברות ממתינות בשלב זה להנפקה בנאסד"ק. "השוק חזק, פעיל, ואנחנו לא רואים את החלון נסגר בקרוב".

הנפקות ראשוניות

הנפקות הישראליות