בתקופת החגים שזה עתה הסתיימה חברה קבוצת הביטוח הראל לקרן ההשקעות בנדל"ן Ares, והשתיים רכשו יחדיו בניין משרדים במרכז לונדון בתמורה לסך כולל של כ-115 מיליון ליש"ט. עסקה זו הצטרפה לשורה ארוכה ומתארכת של עסקאות נדל"ן ישירות בארץ ובחו"ל על ידי הגופים המוסדיים הגדולים בישראל, ובעיקר חמש קבוצות הביטוח הגדולות. בין היתר מדובר גם רכישת מגדל Beekman במנהטן בתחילת השנה על ידי קבוצת הביטוח מגדל שחברה בעסקה זו ללארי סילברסטיין (שהיה הבעלים של מגדלי התאומים בניו יורק) ולשותפים אחרים.

נכון לסוף יוני השנה, כ-5% מהנכסים במסלולי הדגל של ניהול כספי המבוטחים, בחמש קבוצות הביטוח הגדולות, הושקעו ישירות בנכסי נדל"ן להשקעה. אם מסתכלים על שלוש הקבוצות הגדולות - מגדל, כלל ביטוח והראל - עולה כי ההשקעה הישירה במקרקעין היוותה בסוף הרבעון השני של 2013 כ-6% מהנכסים שהן מנהלות בפוליסות המשתתפות ברווחים ובפוליסות מסלולי ההשקעה.

ואולם, ההשקעה הישירה בנדל"ן, שממחישה עד כמה כל אחת משלוש קבוצות הביטוח הגדולות הפכה בשנים האחרונות גם לבעלים של חברת נדל"ן מניב, רחוקה מלתת את התמונה המלאה בנוגע לחשיבותו של סקטור הנדל"ן לתשואות של החוסכים לפנסיה.

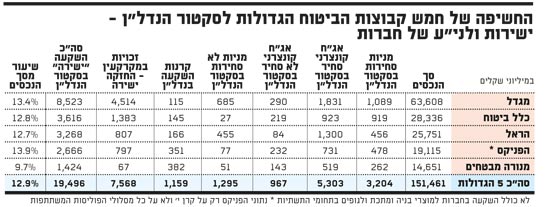

בדיקת "גלובס" את הדיווחים העדכניים במסלולי הדגל של פוליסות החיסכון של חמש קבוצות הביטוח, מעלה כי למעשה לפחות 12.9% מהנכסים שמגדל, כלל ביטוח, הראל, הפניקס ומנורה-מבטחים מנהלות בפוליסות החיסכון המושקעות בשוק ההון עבור המבוטחים שלהן - מופנים להשקעה ישירה בסקטור הנדל"ן.

מדובר בהשקעה במניות סחירות ולא סחירות של חברות מסקטור הנדל"ן, באג"ח קונצרניות סחירות ולא סחירות של חברות מסקטור הנדל"ן, בהשקעה בקרנות השקעה מתמחות בתחום הנדל"ן ובהחזקה ישירה בזכויות במקרקעין.

בדיקת "גלובס" לדיווחי ההשקעה העדכניים של חמש החברות, שמנהלות יחדיו מאות רבות של מיליארדי שקלים, מראה שרק בפוליסות המשתתפות ברווחים ומסלולי ההשקעה שלהן - לא כולל עסקי הפנסיה, הגמל והנוסטרו של החברות (שמוסיפים סכומים ניכרים להשקעות באפיקים אלה) - היקף ההשקעה הישירה בחברות ובנכסי נדל"ן עומד על לפחות סך של 19.5 מיליארד שקל. בשקלול יתר תיקי ההשקעה שמנהלות חמש קבוצות הביטוח הגדולות בשוק, הסכום הכולל גדול אף יותר.

מגדל: 8.5 מיליארד שקל

8.5 מיליארד שקל - זהו היקף ההשקעה הישירה של הפוליסות המשתתפות ברווחים של קבוצת מגדל בני"ע של חברות מסקטור הנדל"ן ובנכסים ובקרנות השקעה בתחום זה.

קבוצת הביטוח מגדל, שאת תחום ההשקעות בנדל"ן ואת השקעות העמיתים שלה מנהל עומר קרייזל, מחזיקה בחשיפה הגדולה ביותר לסקטור הנדל"ן מבחינה שקלית, שבאופן טבעי מושפעת מכך שהיא החברה בעלת תיק ההשקעה הגדול בשוק הביטוח.

למעשה, סך כל ההשקעה ה"ישירה" בסקטור הנדל"ן בפוליסות המשתתפות ברווחים של מגדל עמדה בסוף חודש יוני האחרון על כ-8.5 מיליארד שקל - מתוך סך של כ-64 מיליארד שקל.

ואולם, כשיעור מסך הנכסים המנוהלים בתיק ההשקעה, קבוצת הפניקס מציגה את החשיפה הגדולה ביותר לסקטור הנדל"ן ביחס לסך הנכסים שהיא מנהלת בקרן י' - 13.9% מהתיק (כ-2.7 מיליארד שקל מתוך תיק של כ-19 מיליארד שקל). את השקעותיה של קבוצת הפניקס מנהל רועי יקיר שהצטרף אליה לאחרונה לאחר שנים ארוכות כמנהל ההשקעות הראשי בכלל ביטוח.

בהקשר זה נציין כי הגוף המוסדי הגדול ביותר במשק - קרנות הפנסיה הוותיקות שבהסדר, "עמיתים", חשופות הרבה פחות לסקטור הנדל"ן. כך, נכון לסוף יוני האחרון, בתיק של מבטחים הוותיקה, שהיקפו עומד על כ-158 מיליארד שקל, רק 0.6% מהנכסים נזקף לסה"כ ההשקעה ה"ישירה" בסקטור הנדל"ן.

בסך הכל מדובר על חשיפה בהיקף כולל של כ-1 מיליארד שקל שרובו המכריע בני"ע סחירים - 438 מיליון שקל במניות סחירות של חברות נדל"ן ובינוי, ו-261 מיליון שקל באג"ח קונצרניות סחירות של חברות מסקטור הנדל"ן והבינוי.

החזקה בנדל"ן: 7.6 מיליארד שקל

7.6 מיליארד שקל. זהו היקף ההחזקה הישירה של חמשת מסלולי החיסכון המרכזיים של חמש קבוצות הביטוח הגדולות בזכויות מקרקעין, נכון לסוף הרבעון השני השנה. מדובר בהחזקות של חמש קבוצות הביטוח באמצעי שליטה של נכסי הנדל"ן עצמם, עם שותפים וגם בלי, בארץ ובחו"ל.

מדובר בכ-5% מהתיק, כשתיק הנדל"ן הישיר הגדול ביותר נמצא בידיה של קבוצת מגדל, שיחד עם כלל ביטוח והראל יוצרות משולש חברות החזקה בנדל"ן מניב בגודל שלא היה מבייש את רוב החברות המתמחות בתחום. מדוע מפנות חברות הביטוח, ועוד כמה גופים מוסדיים גדולים אחרים, יותר ויותר כספים ותשומת לב ניהולית לאפיק הנדל"ן המניב בשנים האחרונות? זאת כחלק מגיוון תיק ההשקעות המוסדי להשקעות לטווח ארוך ותזרימיות, שמהוות מעין עוגן לתשואה, ללא קשר ישיר ומיידי למצב שוקי ההון.

השקעה במניות - 3%

3% - זהו שיעור החשיפה של מסלולי החיסכון בביטוחי החיים של חמש קבוצות הביטוח הגדולות במניות של חברות מסקטור הנדל"ן. 2.1% מסך הנכסים המנוהלים על ידי חמש החברות הללו בפוליסות המשתתפות ברווחים היה בהשקעה במניות סחירות של חברות מסקטור הנדל"ן, ועוד 0.9% מהנכסים הושקעו במניות לא סחירות של חברות ממגזר זה.

מדובר בסך של לפחות 3.2 מיליארד שקל שהושקעו במניות סחירות בסקטור הנדל"ן, בעוד שבמניות לא סחירות של חברות מהתחום מדובר בהשקעה בשווי נוכחי של כ-1.3 מיליארד שקל.

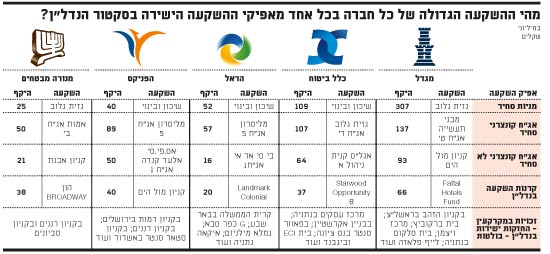

בצמרת החברות הסחירות שאהודות על מנהלי ההשקעות המוסדיים נמנות החברות הגדולות, ובראשן גזית גלוב, שיכון ובינוי, קבוצת עזריאלי, נצבא ואחרות.

כך, המניה הסחירה הגדולה ביותר בתיק של מגדל הינה גזית גלוב - בדומה למה שקורה בתיק של מנורה מבטחים, בעוד שאצל כלל ביטוח, הראל והפניקס המניה הסחירה הגדולה ביותר בתיק היא מניית שיכון ובינוי.

4.1%: השקעה באג"ח של הסקטור

4.1%. זהו שיעור ההשקעה של מסלולי החיסכון המרכזיים של חמש קבוצות הביטוח הגדולות באג"ח קונצרניות, סחירות ולא סחירות, של חברות מסקטור הנדל"ן והבינוי. מדובר בסך של כ-6.3 מיליארד שקל, וזה רק מה שמגיע מהפוליסות המשתתפות ברווחים.

הראל, שאת השקעותיה מנהל אמיר הסל, מפנה את החלק היחסי מהתיק הגדול ביותר לאפיק זה. כ-5.4% מהתיק של הראל הופנה לאג"ח סחירות ולא סחירות של חברות מסקטור הנדל"ן והבינוי. אחריה נמצאת הפניקס עם חלק יחסי של 5% מהתיק, ואחריה מנורה מבטחים (4.5%), כלל ביטוח (4%) ומגדל (3.3%).

אגב, הפניקס, שנמצאת בשליטת קבוצת דלק של יצחק תשובה - שבין היתר מחזיק בזרוע הפרטית שלו גם את קבוצת הנדל"ן אלעד והחברות הבנות שלה, בולטת בשיעור החשיפה הגבוה שלה באפיק האג"ח הקונצרניות הלא סחירות לני"ע של חברות אלעד גרופ ואלעד קנדה. על מה מדובר? לפי דיווחיה של הפניקס, כ-0.51% מנכסי קרן י' שלה נזקפו להחזקה באג"ח לא סחירות של אלעד קנדה ואלעד גרופ - סך של כ-98 מיליון שקל.

מנורה מבטחים, מגדל וכלל ביטוח מציגות חשיפה של כ-0.17%, 0.15% ו-0.14% מהתיק (כ-25 מיליון שקל, 96 מיליון שקל ו-39 מיליון שקל), בהתאמה, לאג"ח לא סחירות של אלעד גרופ, אלעד קנדה ואלעד יו.אס. בהראל החשיפה קטנה אף יותר.

השקעה בקרנות חיצוניות: 1.2 מיליארד שקל

1.2 מיליארד שקל. זהו היקף הכספים שהעבירו חמש קבוצות הביטוח הגדולות מסך הנכסים המנוהלים על ידן במסלולי הדגל של ביטוחי החיים, לקרנות השקעה חיצוניות המתמחות בנדל"ן. מדובר בשיעור של כ-0.8% מסך התיק שמנוהל על ידן.

החשיפה הגדולה יותר לקרנות השקעה המתמחות בנדל"ן נמצאת בתיקים של שתי החברות עם החשיפה הקטנה יותר להשקעה ישירה בנדל"ן: מנורה מבטחים והפניקס. נכון לסוף הרבעון השני השנה, שתי החברות הללו החזיקו כ-733 מיליון שקל בקרנות השקעה בנדל"ן, בעוד ששלוש החברות הגדולות יותר החזיקו יחדיו בנכסים שבקרנות השקעה לנדל"ן בהיקף של כ-426 מיליון שקל.

חמש קבוצות הביטוח

מהי ההשקעה של כל חברה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.