כמה כסף מגלגלת תעשיית ניהול ההשקעות הפיננסיות בישראל? על פניו זאת לא אמורה להיות שאלה קשה, רמות המידע והשקיפות הקיימות ביחס לתעשיית ניהול הכסף המקומית הן גבוהות ביותר. כך, למשל, משרד האוצר מספק מידע שוטף ומפורט לגבי היקף החיסכון ארוך הטווח, בעוד רשות ני"ע מדווחת על היקף הפעילות בענפי ניהול תיקי ההשקעות, קרנות הנאמנות ותעודות הסל.

אבל דווקא רמת שקיפות גבוהה שכזו, מאפשרת לזהות ללא קושי את "הענף החסר" בתעשייה, זה שלגביו אין נתונים פורמליים - ענף קרנות הגידור. למרות המחסור בנתונים, יודע כל מנהל השקעות מתחיל כי מדובר בענף הצומח במהירות. מה עוד שלאחרונה נקשרו בו שמותיהם של כמה ממנהלי ההשקעות הבכירים בשוק ההון: רועי ורמוס ושלומי ברכה (מנהלי פסגות לשעבר), רוני בירם וגיל דויטש (מייסדי אקסלנס) ועידו נויברגר וויקטור שמריך (ראשי דש איפקס).

קרנות גידור (Hedge Funds) מתאגדות לרוב במתכונת של שותפות מוגבלת (ולא חברה בע"מ) בה מנהל ההשקעות הוא השותף הכללי, והמשקיעים בקרן הם השותף המוגבל. בעוד שמנהלי תיקי ההשקעות מתנהלים לרוב באופן דוגמטי וחסר גמישות, אצל מנהלי קרנות הגידור אין גבול ליצירתיות בניהול ההשקעות, ודרגות החופש שלהם עולות לאין שיעור על אלה של מנהלי התיקים. גם התגמול.

כדי למקסם את התשואה ולקבל דמי הצלחה גבוהים ככל היותר בוחרים מנהלי קרנות הגידור באסטרטגיות מורכבות היכולות להניב רווח בכל מצב נתון, כלומר גם כשהשוק עולה וגם כשהוא יורד, שאינן נהוגות בשימוש אצל החברות לניהול תיקי השקעות.

אמנם בשנים האחרונות הועם מעט זוהרן של הקרנות, ובעולם החלה להישמע עליהן ביקורת (זכור במיוחד מאמרו של השבועון "ביזנס וויק" מיולי השנה, שקבע בכותרת גדולה כי "קרנות גידור הן לפראיירים"), אך עדיין מדובר באחד הכוחות המשמעותיים בתעשיית ניהול הכסף בעולם. התחום מגלגל סכומי עתק של למעלה מ-2.5 טריליון דולר באמצעות אלפי קרנות השקעה, קיים לגביו מידע מפורט, וניתן למצוא בו כמה מהשמות גדולים בעולם הפיננסי כמו בלאקרוק, פימקו ועוד.

בישראל, לעומת זאת, המצב הפוך לחלוטין. אין בנמצא סטטיסטיקה מסודרת מטעם המדינה או גורם פרטי על היקף נכסי קרנות הגידור המקומיות או על התשואות שהן מייצרות למשקיעים, והציבור מקבל לידיו רק פירורים של מידע באמצעות העיתונות הכלכלית.

כדי לשפוך מעט אור על הנעשה בענף קרנות הגידור בישראל, קיימנו שיחות עם מספר פעילים בענף, בהן מצטייר ענף הנמצא בתהליך של צמיחה מואצת. עוד מתברר כי מדובר בענף ריכוזי יחסית, בו כ-40% מהסכום המנוהל נמצא בידי שלוש קרנות גידור בלבד.

רשות ני"ע לא מפקחת

הגוף הגדול בענף הוא ככל הידוע קרן ספירה, המנהלת כ-2 מיליארד שקל ונמצאת בבעלות דורון ברין, ישראל מור ורון סנטור. אחריה ניתן למצוא את פאי פיננסים של ג'ונתן קיי, המנהלת כ-550 מיליון שקל, ואת קרן ION שבבעלות יוצאי הבנק השוויצרי UBS יונתן האפט וסטיבן לוי המנהלת סכום דומה. לצדן קיימות עוד עשרות קרנות בהיקפים קטנים יותר אשר הוקמו בשנים האחרונות.

על פי סקר שביצעה חברת צור קפיטל, העוסקת במתן שירותי תפעול לקרנות גידור, קיימות בישראל 70 קרנות גידור המנהלות יחד קרוב ל-8 מיליארד שקל. מהנתונים עולה עוד כי מאז תחילת 2006 היקף הנכסים בענף צמח כמעט פי ארבעה. ספק אם יש בארץ עוד תחום פיננסי שיכול להציג צמיחה כה חדה על פני פרק הזמן הזה.

על אף הצמיחה המהירה, הפיקוח של רשות ני"ע על הנעשה בענף קרנות הגידור כמעט שאינו קיים. מנהלי קרנות הגידור מנצלים את האפשרות שניתנת להם בחוק להתלות את רישיון ניהול התיקים שלהם, והדבר מאפשר להם לרדת אל מתחת לרדאר. בהיעדר רישיון ניהול תיקים בתוקף, מנהלי קרנות הגידור פטורים מעמידה בכללים הנוקשים של הרשות שכוללים בין היתר דרישה להון עצמי מינימלי, גיבוש תוכנית אכיפה מנהלתית, תיעוד ההתקשרויות עם הלקוחות, ביצוע בדיקות למניעת הלבנת הון על ידי הלקוחות, ועוד - מינהלות הגוזלות כסף וזמן.

גורם זה הוא אחת הסיבות לכך שהקמת קרן גידור היא מהלך רווחי יותר מאשר פעילות במסגרת חברה לניהול תיקי השקעות, אך זו אינה הסיבה היחידה. למנהלי קרנות הגידור מותר לגבות מהשותפים המוגבלים בקרן - אלה שכספם מנוהל בה - לא רק את דמי הניהול הקבועים (1%-2% מהיקף הקרן בשנה) אלא גם דמי הצלחה הנגזרים מהתשואה שהשיגה הקרן בפועל. בדרך כלל מדובר ב-20% מהתשואה שהושגה בפועל מעל ליעד התשואה המוגדר מראש בהסכם השותפות.

קבלת דמי הצלחה ביחס לתשואה שהושגה בפועל אסורה למי שמחזיק רישיון תקף של הרשות, מחשש כי תשלום פוטנציאלי כזה עלול גרום למנהל ההשקעות לקחת סיכונים מיותרים. אצל מנהלי קרנות הגידור עולם המושגים השמרני הזה אינו קיים, ושם המנטליות השולטת היא קודם כל לשאוף למצוינות בהשקעות ורק אחר כך להקפיד שלא לחרוג מהנהלים.

יש מי שיטען כי יש היגיון בפיקוח המצומצם, שכן קרנות הגידור מציגות את עצמן כ"מועדון חברים סגור". ואכן קרנות הגידור בארה"ב התנהלו במשך שנים ארוכות כמעט ללא פיקוח, אלא שבעקבות המשבר הפיננסי של 2008 חתם הנשיא אובמה ביולי 2010 על רפורמת Dodd-Frank שהכניסה את הקרנות לפיקוח של רשות ני"ע האמריקאית וכפתה עליהן כללי משחק חדשים של ציות, ניהול סיכונים, דיווח שוטף ומניעת שימוש במידע פנים. מדובר בכללי משחק הדומים לאלה שמטיל הפיקוח בארץ על בעלי רישיון לניהול תיקי השקעות.

לאור זאת, אפשר כבר עכשיו להעריך כי אם ענף קרנות הגידור בישראל ימשיך לצמוח על חשבון ניהול ההשקעות המסורתי (קרנות נאמנות וניהול תיקים), סביר להניח כי רשות ני"ע המקומית תשאף להדק את הפיקוח עליו, כפי שנעשה מעבר לים.

מנהלי ההשקעות לשעבר מסתערים

בינתיים, מדובר כאמור בתעשייה שצומחת בקצב מהיר, כשאחד ממנועי הצמיחה המרכזיים שלה מגיע מכיוונם של פליטי שוק ההון המסורתי, כלומר מנהלי תיקים פרטיים שנטשו את עולם ניהול תיקי ההשקעות המסורתי כתוצאה בשל עלויות הרגולציה המכבידות, ומנהלי השקעות מוסדיים שפוטרו בגל המיזוגים והרכישות ששטף את בתי ההשקעות בתקופה האחרונה.

בין עוזבי בתי ההשקעות שנכנסו לתחום ניתן למנות למשל את צחי אברהם, יוצא כלל פיננסים שהקים את קרן Reading; רביב חייק מאקסלנס שהקים את Quest; וכן את יגאל ברוש וצביקה אבן, לשעבר מנהלי השקעות בבתי ההשקעות מילניום וישיר שהקימו לפני כשנה את Zeta Capital בה הם מנהלים כ-10 מיליון דולר.

בשיחה עם "גלובס" מציינים אבן וברוש כי העדיפו להקים קרן גידור על פני חברה לניהול תיקים משום שכך הם יכולים להתמקד בניהול ההשקעות ולא בתפעול ורגולציה שהם מנת חלקו של מנהל תיקי ההשקעות. "עבודה במסגרת של קרן גידור מאפשרת לנו כלי עבודה שאינם זמינים עבור מנהל התיקים המסורתי, ומסייעת לנו להשיג תוצאות טובות יותר", אומרים השניים.

גם המנהלים הבכירים בבתי ההשקעות - אלה שהשכילו לבצע אקזיט רווחי עם עזיבתם - נעים כיום לכיוון המועדונים הסגורים של קרנות הגידור, כשברשותם סכומים גדולים של עשרות מיליוני שקלים שצברו. כך התבשרנו באחרונה על מנכ"ל פסגות לשעבר, רועי ורמוס, המקים קרן גידור יחד עם שלומי ברכה, מנהל ההשקעות הראשי של קופות הגמל בבית ההשקעות; ועל קרנות גידור נוספות המוקמות בימים אלה על ידי צמד מנהלי דש אייפקס עידו נויברגר ו-ויקטור שמריך, ועל ידי מייסדי אקסלנס גיל דויטש ורוני בירם.

דחיפה נוספת מקבל ענף קרנות הגידור המקומי מיוצאי חברות טכנולוגיה ויחידת המודיעין הצה"לית 8200 שהקימו קרנות גידור הפועלות בתחום האלגו טריידינג (מסחר מבוסס תוכנות מחשב) בו יש להם יתרון יחסי. ויש גם מספר עולים חדשים שנכנסו לתחום דרך ניצול מערכת הקשרים שיש להם מעבר לים, והקימו בתל אביב קרן גידור "ציונית".

רשות המסים לא מפרגנת

למרות היתרונות הגדולים והפיתוי הרב להקים קרן גידור, לא מדובר כמובן במהלך טריוויאלי, וגם מנהלי השקעות ששוקלים לעשות צעד בכיוון לא ממהרים לעשות זאת. הם יודעים כי כדי להקים קרן גידול מוצלחת נדרשת מערכת קשרים מפותחת עם לקוחות פוטנציאליים שתאפשר להם להגיע למסה קריטית של כספים בסמוך למועד ההקמה. ובמילים אחרות, גם כאן, כמו בתחומים רבים אחרים, קשרים טובים עם אנשים שהפרוטה מצויה בכיסם בהחלט יכולים לקצר תהליכים.

הצורך בלקוחות אמידים מגיע מכך ששותפות מוגבלת אחת יכולה להכיל רק עד 35 שותפים מבלי שתידרש לפרסם תשקיף על פי חוק ני"ע. מכאן נגזר רף הכניסה הגבוה שנדרש ממי שרוצה להצטרף לקרן שעומד בדרך כלל על לפחות חצי מיליון שקל. סכום, שמטבע הדברים, אינו רלוונטי עבור חלקים רבים מהאוכלוסייה.

ובכל זאת, נראה כי הבעיה העיקרית היכולה להעיב על צמיחת הענף בשנים הקרובות נמצאת בתחום המיסוי דווקא. בעוד שבחו"ל המס על הרווחים בקרן נגבה אך ורק במועד מימוש ההחזקה בקרן, הרי שבישראל המס נגבה בסוף כל שנה. התדירות הגבוהה יותר של גביית המס בישראל פוגעת בתשואה אותה מקבל השותף בקרן הישראלית, ובכך מפלה לרעה את הקרנות המקומיות ביחס לאלו הרשומות בחו"ל. אפליה נוספת נוצרת בשל העובדה שרשות המסים קובעת בדרך כלל לשותפים בקרן שיעור מס של 30% על הרווח, וזאת לעומת מס רווחי הון של 25% בלבד במסלול של ניהול תיקים.

קרן גידור היא גוף השקעה המתיימר ליצור למשקיעים בו רווח בכל מצב שוק, עולה או יורד. הקרן עושה זאת באמצעות שימוש בכלים המגבילים את רמת התנודתיות של תיק ההשקעות כגון מכירת ניירות ערך בחסר ומינוף פיננסי

קרו גידור

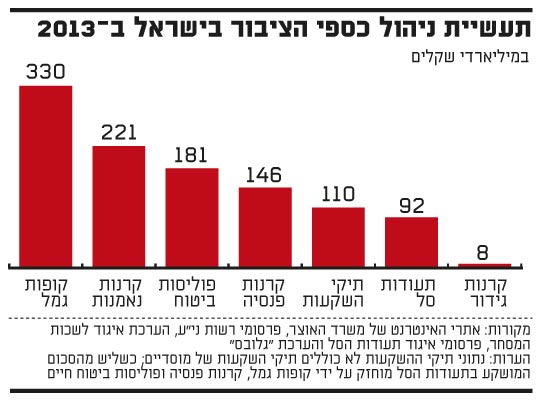

תעשיית ניהול כספי הציבור בישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.