הבורסה המקומית ממשיכה לטפס: מדד המעו"ף סיכם שבוע מסחר מוצלח נוסף עם עלייה של קרוב ל-3%, וכעת הוא רחוק כ-4% בלבד מרמת השיא שלו. "כאשר בוחנים את התמחור היחסי", אומרים בבית ההשקעות מנורה מבטחים, "נראה כי התמחור של מניות בעלות שווי שוק בינוני (MIDCAP) אטרקטיבי יותר, למרות שהאפיק התאפיין בעליות נאות".

כך למשל, מציינים שם את מכפיל הרווח של מדד ת"א 25, שעומד על כ-14 לעומת כ-11 במניות הקטנות יותר.

יסמין קישינבסקי, מנהלת מחלקת מחקר במנורה מבטחים, אומרת כי "לאחרונה נראה שהשוק המקומי התעורר לחיים ופיתח מגמה חיובית ברורה. נראה כי גם הציבור מבין זאת, וכמות המשקיעים שמגדילים את הרכיב המנייתי בתיק הולכת וגדלה".

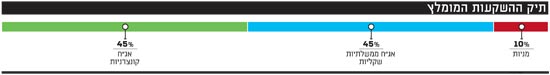

קישינבסקי מסבירה כי "השילוב של המדיניות המוניטרית המרחיבה בארה"ב, הרגיעה היחסית במזרח התיכון וכמובן הריבית הנמוכה בישראל בפרט ובעולם בכלל, הובילו לעליות נאות גם באפיק המנייתי. לאור זאת, בהחלט נראה כי יש מקום לתיבול מנייתי בתיק". בהתאם היא מקצה 10% לאפיק זה.

קישינבסקי מספקת המלצה על מניית חברת תשתיות המים מנדלסון תשתיות, שעוסקת בסחר ושיווק מוצרים בתחום הובלת זורמים. החברה הונפקה באוגוסט האחרון לפי שווי של כ-200 מיליון שקל, במהלך שבו גייסה כ-75 מיליון שקל, ומאז התחזקה מנייתה בכ-15%.

"החברה צפויה ליהנות ממנוע צמיחה באמצעות נטילת חלק בהקמת תשתיות הולכת הגז בארץ", אומרת קישינבסקי, "למרות העליות במחיר המניה, מכפיל הרווח הנקי של החברה עדיין נוח ועומד על פחות מ-6".

עוד היא מזכירה את מניית אוהה (אוצר התיישבות היהודים), המחזיקה בכ-5% ממניות בנק לאומי, שלדבריה "מאפשרת קנייה בדיסקאונט של מניית לאומי".

יחד עם זאת, היא מדגישה כי "חשוב לזכור שמדובר במניות בעלות סחירות נמוכה יחסית ותנודתיות גבוהה ולא מתאימות לכל לקוח".

"לפנינו תקופה של מדדים אפסיים"

בהתייחס לאפיק האג"ח בתיק, שמרכיב את רובו, קישינבסקי אומרת כי בבנייתו יש להסתכל על מצב המאקרו בשוק. בין המאפיינים היא מזכירה את רמת הריבית הנמוכה במשק, את העובדה כי בשלב זה לא רואים עליית תשואות משמעותית באג"ח 10 שנים בארה"ב, ואת העובדה כי אירופה עדיין לא מצליחה לצמוח.

לגבי האג"ח הממשלתיות, היא מציינת כי למרות שתנאי הרקע לאפיק טובים, "אנו מעדיפים להוריד חשיפות נוכח התשואה האבסולוטית הנמוכה. מלבד מדד ספטמבר, אשר צפוי להיות חיובי, אנו מעריכים כי לפנינו תקופה של מדדים אפסיים, ועל כן נראה שיש מקום להטיה שקלית ברורה. אנו נמצאים בשפל בריבית המוניטרית ומנגד עדיין אין ציפיות ברורות להעלאת ריבית קרובה. אלה יוצרות הזדמנות להתחיל לבנות אט אט את הפוזיציה בריבית משתנה, לקראת תקופות העלאות הריבית שעוד יגיעו".

לגבי הרכיב הקונצרני אומרת קישינבסקי כי "בשל רמת הריבית הנמוכה והתשואה הנמוכה בהתאמה באפיק הממשלתי, מומלץ להערכתנו להעדיף חשיפה לאיגרות בדירוג גבוה כתחליף לאג"ח הממשלתיות".

בנוסף מעריכים במנורה מבטחים כי "רמות השפל של הריבית והאינדיקטורים החיוביים יחסית מסביבת המאקרו מעידים שישנו מקום לחשיפה לאיגרות חוב בריבית משתנה. ואכן, ניתן לראות כי כמות המשקיעים אשר לוקחים פוזיציה באפיק זה הולכת וגדלה. ביצועי האפיק נתמכים גם במיעוט הנפקות בריבית משתנה, כך שההיצע מוגבל יחסית".

"לעומת זאת", מדגישה קישינבסקי, "באיגרות החוב הקונצרניות בדירוגים הנמוכים יותר, רמות המרווחים כיום, לאחר העליות הנאות בשוק, לא נראות כמפצות על הסיכון. זאת, למעט איגרות נקודתיות שנבחרות בצורה סלקטיבית ולאחר מחקר מעמיק".

לרוב המשקיעים ממליצה קישינבסקי "להיחשף בזהירות, תוך בחירה של איגרות החוב מתוך מדדי התל בונד. למשקיע הפרטי מומלץ להיחשף לאיגרות חוב באמצעות פיזור, ולא בהחזקה ישירה, על מנת להקטין את הסיכון".

קישינסבקי מזכירה כי "ראינו בשנים האחרונות איגרות חוב שהיו בדירוג השקעה גבוה, ולמרות זאת הסבו למשקיעים הפסדים גדולים. מכאן, קנייה באופן פרטני של איגרות חוב צריכה להתמקד בחברות חזקות".

*** הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של יסמין קישינבסקי

תיק השקעות מומלץ יסמין קישינבסקי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.