הריבית הנמוכה והנזילות הגבוהה דוחפים את תעשיית תעודות הסל הגלובלית לנקודת רתיחה. מתחילת 2010 הכפילו תעודות הסל בעולם את היקפן, ובספטמבר השנה הן הגיעו להיקף של 2.2 טריליון דולר. גם בישראל המצב אינו שונה, והענף מגלגל כבר 91 מיליארדי שקלים - לאחר שהכפיל את היקפו מאז תחילת 2010. מדובר בבוננזה כלכלית אמיתית ובפוטנציאל רווח של עשרות מיליוני שקלים בשנה עבור החברות הגדולות בענף - קסם, תכלית ופסגות.

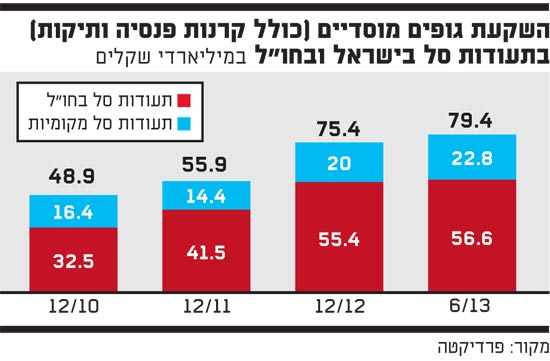

הפרוספריטי בענף תעודות הסל משקף את השינויים בתמהיל ההשקעה של הגופים המוסדיים, המנהלים את חסכונות הציבור לטווח ארוך. מנתוני חברת המידע העסקי פרדיקטה עולה, כי מתחילת 2011 ועד יוני 2013 הגדילו המוסדיים את חשיפתם לתעודות הסל בארץ ובחו"ל ב-30 מיליארד שקל, והחשיפה הכוללת לתעודות הסל תפחה עד כדי 8% מהתיק הפנסיוני כולו (כולל קרנות פנסיה ותיקות).

הנהירה הגורפת של המוסדיים אל תעודות הסל היא אחד השינויים המשמעותיים ביותר בתיק החיסכון הפנסיוני של הציבור בשנים האחרונות, והיא משקפת שינוי מנטלי באופן ניהול ההשקעות על-ידי גופי ההשקעה הגדולים בישראל.

מהי תעודת סל? מדובר למעשה במכשיר השקעה בנאלי ביותר, מעין מוצר פרווה - לא בשר לא חלב. קנית תעודה? קיבלת חשיפה אוטומטית למדד הייחוס - לא פחות וגם לא יותר. הידע המקצועי הנדרש ממנהל השקעות מוסדי כדי לרכוש תעודת סל אינו גבוה בהרבה מזה הנחוץ לו לרכישת עגבנייה בשוק - צריך בעיקר להתמקח על המחיר מול המשווקים של קסםתכליתפסגות הראל. סה-טו.

בניגוד להשקעה ישירה במניות או באג"ח חברות, אין ברכישת תעודת סל כל צורך בפעילות הצורכת זמן רב, כמו בניתוח דוחות כספיים של חברות, בפגישה עם מנהליהן, בהכנת מודל הערכת שווי באקסל, ולבסוף, בקבלת החלטה באשר לתמהיל הפנימי של תיק ההשקעות. פשוט קונים את התעודה, ומקבלים במדויק חשיפה למדד. מטלה פשוטה, ואמצעי יעיל להשקעת סכומים גדולים בזמן קצר. לכן, גוף מוסדי המשקיע בתעודת סל מוותר מראש על המוטיבציה הבסיסית של כל מנהל השקעות "להכות את המדד", כלומר לייצר ערך מוסף בתמורה לדמי הניהול המשולמים לו באמצעות זיהוי ניה"ע האטרקטיביים ביותר (Stock Picking), והשגה של תשואת יתר על מדד הייחוס.

הזמן הנדרש להשקעה בתעודת הסל בישראל נחלק לשניים: ראשית, פגישת היכרות של מנהל ההשקעות המוסדי עם המשווק של תעודות הסל, בדרך כלל במסעדה תל אביבית, ואחר כך קבלת "הנחת גוף מוסדי" בעת רכישת התעודה בטלפון.

בסופו של דבר מנהלים המוסדיים את הכסף שלנו לפי "השיטה היחסית", שלפיה זה "בסדר" (מבחינתם) להפסיד, כל עוד ההפסד אינו גדול מההפסד הקיים במדד הייחוס. לכן, הנהירה אל תעודות הסל היא למעשה פשרה - בין תאוות הבצע המקננת בכל מנהל השקעות להכות את המדד, לבין הפחד לרשום תשואות חסר.

מאז 2008 השתרשה האמונה כי מנהלי השקעות בעולם כולו מתקשים להניב תשואות יתר על פני המדדים. נראה כי בישראל הם אפילו לא מנסים. הם פשוט עושים לעצמם חיים קלים, ומסתפקים בהיצמדות אל מדד הייחוס באמצעות רכישה של תעודות סל.

השקעות גופים מוסדיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.