המדד האמריקאי S&P 500 נמצא כיום ברמות שיא של כל הזמנים, לאחר שעלה מתחילת השנה ב-20%. על רקע זה יש לא מעט משקיעים שחוששים כי סופו של הראלי בשוק המניות האמריקאי קרוב מאי-פעם. טוביאס לבקוביץ', אסטרטג המניות הראשי של סיטיגרופ, הוא לא אחד מהם.

בריאיון ל"גלובס" לבקוביץ' אמנם מתריע: "ה-S&P עשה מהלך יפה, אך נראה ששוק המניות האמריקאי קצת מקדים את זמנו. לא נתפלא אם עד סוף השנה נראה תיקון של כ-6%"; אך ממהר להרגיע: "בטווח הארוך יותר הדברים נראים אחרת. אנחנו ממשיכים להאמין שבסוף 2014 ה-S&P יעמוד על 1,900 נקודות, כלומר גבוה בכ-8% מרמתו הנוכחית".

לדברי לבקוביץ', החודשים הקרובים צפויים להיות מאתגרים יחסית, אולם בתחילת השנה הבאה צפוי שיפור בכלכלה האמריקאית - בדגש על צמיחה ותעסוקה. "סקרים שנערכו בארה"ב בנוגע להעסקת עובדים, מצביעים כי בקרב חברות רבות ישנה כוונה להגדיל את מצבת העובדים", הוא אומר. ברקע, נזכיר, נתוני תעסוקה מעודדים פורסמו בשבוע שעבר בארה"ב, ולפיהם מספר תביעות האבטלה החדשות ירדו ב-12 אלף ל-350 אלף מבקשי עבודה, וכי שיעור האבטלה בספטמבר ירד ל-7.2%.

לבקוביץ', שמתמחה במניות בשוק האמריקאי, והגיע לארץ לטובת השתתפות בכנס משותף עם בית ההשקעות פסגות, אוהב לדבר במטאפורות. כששאלנו אותו לדעתו על השביתה האחרונה בוושינגטון ועל ההחלטה של הסנאט לגלגל את משבר תקרת החוב ל-2014, רגע לפני שארה"ב הפכה חדלת פירעון, הוא השיב: "האמריקאים פשוט בועטים בפחית תקרת החוב של ארה"ב במורד הרחוב, ולא יותר רחוק מזה. הבעיה הזאת לא תיפתר בקרוב, אבל מצד שני לא מדובר בגורם שיעיב על השווקים בצורה רצינית".

התמקדות במגזרים

אחרי כמעט 3 עשורים בוול סטריט (הוא החל את דרכו כאנליסט ב-1985 וכיום הוא מסקר את שוק המניות האמריקאי ברמת המקרו), לבקוביץ' בהחלט מרשה לעצמו לחייך. לפני כשנתיים פיתח האנליסט הוותיק את "תיאוריית השור הזועם" (Raging Bull" Theory"), שבינתיים מוכיחה את עצמה. התיאוריה גורסת, כי במהלך 5-10 השנים הקרובות השוק האמריקאי צפוי לצמוח, והיא מנבאת פוטנציאל אדיר לכלכלה האמריקאית בטווח הארוך. הרעיון מתבסס על 5 מגמות, שלפי לבקוביץ' יובילו לגידול חד ברווחי החברות שנכללות ב-S&P.

לדבריו, פתרון הבעיות הפיסקליות של ארה"ב קרובות לסיום, מה שיתרום להעלאת הוודאות בשוק המניות. בנוסף, ארה"ב חפצה בעצמאות אנרגטית. "ארה"ב הפכה תחרותית הודות למצבורי גז עצומים. אנחנו ממש ערב הסעודית של הגז", הוא אומר בחיוך.

בסיטיגרופ גם מאמינים, כי מחירי הבתים בארה"ב כבר הגיעו לשפל, כלומר מכאן המחירים יכולים רק לעלות. המשמעות היא התעוררות הן בקרב הקבלנים וקרנות הריט והן בקרב הבנקים. לבקוביץ' מנבא, כי לאורך זמן מגזר הדיור צפוי להפגין התאוששות.

מגמה נוספת בתיאוריה, היא הזיכרון הטוב יחסית של הדור שנולד אחרי "הבייבי בומרס" (אלה שנולדו אחרי מלה"ע השנייה, בתקופה שבין 1946-1964). הילדים שנולדו בתקופה הזאת מזרימים הון לשוק המניות, כי אין להם שום זיכרון רע ממנו.

המגמה האחרונה, היא השינויים שחלו בכלכלה העולמית, אשר בעקבותיהם ארה"ב הופכת לאטרקטיבית עבור התעשייה. "חברות אמריקאיות החלו להחזיר את מפעלי התעשייה ממזרח אסיה לארה"ב, וישנה עלייה במספר החברות המערביות שמעבירות את הפעילות - בעיקר מסין. הסיבה לכך היא הזינוק במחירי הנדל"ן והגידול בעלויות ההובלה הימית".

"בהשקעות חשוב להסתכל על התמונה המלאה. אני אוהב להסתכל על הדברים בשני אופנים - גם כאנליסט שמכיר את החברות וגם ככלכלן מקרו", אומר לבקוביץ', שממליץ להתמקד בהשקעה מגזרית. "אנחנו ממליצים על חברות במגזרים כמו פיננסים וביטוח, נדל"ן וטכנולוגיות מידע. גם בתחום ההיי-טק יש פוטנציאל, אבל בחברות חומרה בלבד", הוא אומר. מנגד, בסיטי ממליצים להתרחק מרשתות הפארמה וחברות הביוטכנולוגיה, טלקום וביטוחי בריאות.

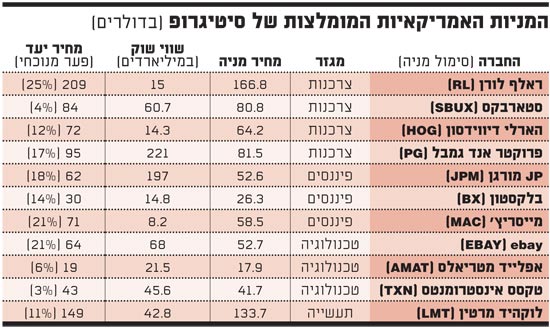

מהן המניות המומלצות על ידי מחלקת המחקר של סיטי? בטבלה המצורפת תמצאו מניות ממגזר הצריכה כמו חברת האופנה ראלף לורן, רשת בתי הקפה סטארבקס, יצרנית האופנועים הארלי דיווידסון וכן את חברת פרוקטר אנד גמבל. בפיננסים אלו הן מניות בנק JP מורגן, קרן ההשקעות הפרטית בלקסטון וקרן הריט מייסריץ'. בנוסף, הם ממליצים על חברות טכנולוגיה כמו ebay, אפלייד מטריאלס, טקסס אינסטרומנטס; ועל החברה הגדולה בעולם לייצור ביטחוני, לוקהיד מרטין.

טוביאס לבקוביץ'

מצב משפחתי: נשוי 3

תפקיד נוכחי: אסטרטג המניות הראשי של סיטיגרופ

תפקידים קודמים: אנליסט מניות בבית ההשקעות סלומון סמית' ברני (שמוזג לתוך סיטי), אנליסט תעשייה בסיטי. מאז 2011 בתפקידו

השכלה: תואר ראשון במסחר מאוניברסיטת Concodia במונטריאול, ובוגר בית הספר למינהל עסקים של בוסטון

עוד משהו: בשנת 2002 הוא זכה בתואר "אחד מ-30 האנשים הכי חכמים בעולם ההשקעות" של המגזין SmartMoney

המניות האמריקאיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.