אוי הדיבידנד הדיבידנד, כמה "צרות" הוא עושה לנו האנליסטים. משקיעים, בפרט זרים, מאוד אוהבים מניות שנוהגות לחלק דיבידנד, בעוד אנו, האנליסטים, די אדישים אליו - או לפחות היינו אמורים להיות. זה לא שיש לי משהו עקרוני נגד דיבידנדים, אבל מהזווית האנליטית, איני סבור שיש לשלם בגינם פרמיה. במרבית המקרים מדובר בלא יותר מהעברת כסף מן הכיס האחד אל הכיס האחר.

איני יודע מדוע, אבל יש הרואים בתשואת הדיבידנד אינדיקציה לתשואה הצפויה מההשקעה - משל היה מדובר בריבית שוטפת ומובטחת - למרות שאין כל זיקה בין השתיים, גם לא הקלה שבקלות.

"חיבת הדיבידנד" היא נושנה ומושרשת, אבל ישנם רגעים שהיא פשוט מוקצנת - התקופה האחרונה היא כזו. הביטו על מדד המניות המקומי, כאשר הוא שב ונוגע ברמות השיא של תחילת 2011, ונסו לזהות מי דוחף אותו. נכון מאוד, מניות הדיבידנד. מה יש בהן שמלהיב כל כך את המשקיעים? האם מדובר בסיפור צמיחה מרשים, או שמא זו האשליה שהן מהוות חלופה ראויה לתשואתו העלובה של האפיק הסולידי.

התשואה והצמיחה - חוסר הלימה: למרות עליות השערים המבורכות באחרונה, הרי בסופו של יום מדד ת"א 100 שב אל נקודת המוצא - לרמה שבה הוא נסחר לפני כשנתיים וחצי. עם זאת, לא מעט מהמניות הכלולות בו נמצאות כבר הרבה מעבר לשיא שלהן, ובמין צירוף מקרים שכזה, חלק לא מבוטל מהן נמצא גם במדד תל-דיבידנד. אקדים ואומר שזו אינה תופעה ייחודית לשוק ההון המקומי, שכן הנהירה למניות הדיבידנד, שנתפסות משום מה כדפנסיביות, היא מגמה גלובלית - מה שכמובן לא הופך אותה למוצדקת.

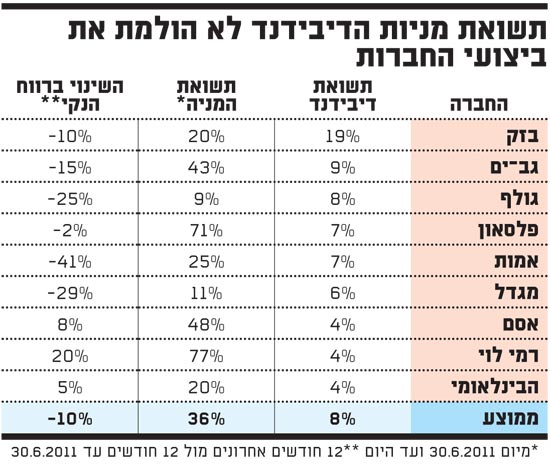

הרווחים יורדים, המחירים עולים: 33% - זו התשואה הממוצעת שרשמו מניות הדיבידנד המובילות, מאז נסחר מדד ת"א 100 ברמות שבהן הוא משייט כיום. במלים אחרות, בזמן שהמדד בכללותו לא זז, מניות הדיבידנד הוסיפו לעצמן עשרות אחוזים. הציפייה הטבעית מעליות שערים חדות שכאלה, היא שתתלווה אליהן צמיחה בביצועים הריאליים - כלומר ברווחים.

זה בדיוק מה שמטריד, שכן אין צורך באנליזה מעמיקה בכדי להבחין שהקשר המתקיים מאז תחילת 2011 הוא הפוך - לא רק שעליית שערי המניות נעדרת גידול מקביל ברווחי החברות, אלא שאלו האחרונים אף התכווצו.

הסיכון הפיננסי גדל: התוצאה הבלתי נמנעת של אותו שילוב מוזר מוצאת את ביטויה בהתארכות מכפילי הרווח - בפרט במניות המזון. התרחבותו של מכפיל הרווח יכולה להיות מוסברת באחת משתי דרכים - עלייה בתחזית הצמיחה, ו/או ירידה משמעותית של הסיכון.

ברור כי האפשרות הראשונה אינה יכולה להתקבל כהסבר, שכן מאז 2011 תחזיות הצמיחה רק הולכות ומונמכות. כלומר, נשארנו עם ההסבר של ירידת הסיכון העסקי - שאם לשפוט על פי מניות הדיבידנד, הוא פשוט הולך ונעלם. לדעתי מדובר בבלבול, משום שמה שהתכווץ ונעלם זה לא הסיכון, זו הריבית חסרת הסיכון. בדיוק כך, כאשר מביטים על התשואה באיגרות החוב כיום הדחף המיידי הוא להסיט את הכסף לאקוויטי - במיוחד לזה המחלק דיבידנד.

תסריט ידוע: זו לא הפעם הראשונה שקריטריון ההשקעה עובר מהמישור האבסולוטי למישור היחסי - על פי רוב זה נגמר בבכי. אז נכון, מניות הדיבידנד עדיין לא שם, אבל הן עלו על המסלול המוכר והמסוכן. אומר זאת כך: הן כבר מזמן לא דפנסיביות, הן ברובן יקרות, וברמת המחירים הנוכחית, ההשקעה בהן משולה בעיניי לגלישה על גבי קצף הגלים - קשה להגיע אתו רחוק.

שורה תחתונה: איני מוצא תימוכין לנסיקת המחירים האחרונה של מניות הדיבידנד, בוודאי לא במישור הביצועים הריאליים - ההיפך. יאמרו לכם שהן אטרקטיביות, שהמשקיעים הזרים אוהבים אותן, שהריבית הנמוכה מהווה עבורן רשת ביטחון, ושהפעם זה שונה. אז זהו שלא, זה דווקא מזכיר מאוד את 2010 - מניות הדיבידנד ברובן יקרות וחלקן מתייקרות.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

תשואות מניות הדיבידנד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.