"השאלה הגדולה שכולם שואלים היום היא מתי. מתי הדברים ישתנו, מתי הריבית בארה"ב תעלה, מתי תכנית הרכישות של הבנק המרכזי תואט או תיפסק. המשקיעים כל הזמן מנסים לנחש מתי זה יקרה, ונראה לי שאפילו בפד לא יודעים. לדעתי, זה לא קרוב כמו שכולם חושבים", כך אומרת רבקה אלגריסי, מנכ"לית פעילים ניהול תיקי השקעות בריאיון בלעדי ל"גלובס".

"מי שהכניסה את העולם למשבר הייתה ארה"ב, ובשנה האחרונה היא מסמלת את יציאתו של העולם ממשבר", אומרת אלגריסי, "השיפור מתחיל לתת את אותותיו, ולכן 60% מהחשיפה שלנו לחו"ל היא לשוק האמריקאי".

- מתי הדברים ישתנו?

"אני מאמינה שהדברים ישתנו רק בשני מצבים: או שתהיה האצה באינפלציה או ששוק העבודה האמריקאי יהיה מספיק חזק. אמנם יש כרגע שיפור בנתוני שוק העבודה בארה"ב, אבל הם לא חזקים מספיק. המשרות לא מצביעות על צמיחה בת-קיימא, ולכן הריבית לא תעלה".

- יש מי שאומר שהשינוי יגיע בעקבות האופוריה הנוכחית בשווקים.

"יציבות של השווקים הפיננסיים היא אלמנט משמעותי. חשוב שהשוק המנייתי יתנהל ביציבות, בלי ירידות חדות. עם זאת, בעולם, כולל ישראל, יש תהליכים דפלציוניים, אבל למרות כמות הכסף האדירה שזורמת והחולשה בשוקי העבודה, אין שיפור בצריכה הפרטית. בסופו של דבר כל עוד נתוני התעסוקה לא ישתפרו, רמת התשואות תישאר באזור ה-2.5%, ואני לא פוסלת אפשרות שהתשואה תרד לרמה נמוכה מזה. כולנו יכולים להיות מופתעים מכך שהרכישות יימשכו והתשואה על אג"ח ממשלת ארה"ב תרד".

- 500 S&P התחזק מאוד מאז. השוק הזה עדיין אטרקטיבי?

"אין ספק שהמחירים בארה"ב לא זולים, אבל אנחנו, מנהלי השקעות, לא הולכים רק על המחיר הכלכלי. יש לא מעט חברות שנמצאות במצב מצוין והיחסים הפיננסיים שלהן השתפרו. לכן אני מאמינה שהשוק המנייתי ימשיך לתת ביצועים טובים - אם כי אולי קצת פחות מביצועים בשנה האחרונה. יש פה תהליך גלובלי אדיר, הממשלות נותנות דחיפה לשווקים ורואים את התוצאות בכל העולם".

- ומה לגבי שוקי אירופה? את חלק מהקונצנזוס שגורס כי היבשת חזרה להיות אטרקטיבית?

"אירופה מעניינת מאוד, ובתקופה האחרונה יש לא מעט מנהלי השקעות שמגלים אותה מחדש. לפני כחצי שנה הגדלנו את החשיפה ליבשת אחרי תקופה ארוכה שבה לא היינו שם בכלל".

- מה גרם לשינוי?

"זה בעיקר בזכות התובנה שגוש האירו לא עומד להתפרק. הבעייתיות עדיין קיימת, כלומר יש מדינות עם חובות, כמו צרפת, אבל ברגע שהוחלט על מדיניות מוניטרית מרחיבה, הריבית הופחתה והוקמה קרן הסיוע - למשקיעים ניתן האות שאפשר לחזור. השוק האירופי נמצא בעיצומו של תהליך, אבל רמות המחירים בחלק מהמגזרים - למשל בפיננסים - עדיין נמוכות. הכול נראה יפה ומאוד ורוד, והאמת שזה קצת מטריד אותי".

- מה לגבי השווקים המתעוררים? הם עדיין לא אטרקטיביים?

"השווקים המתעוררים הפגינו ביצועי חסר בשנתיים האחרונות בהשוואה לשוק האמריקאי. אחרי שנים של ביצועי יתר אנחנו רואים מעבר להשקעות במדינות המפותחות. זאת תנועה מתמשכת, אבל אנחנו עוקבים ומנסים מתי להעריך מתי זה יתהפך והמתעוררים יחזרו להיות אטרקטיביים. כרגע יחס המחירים עדיין לטובת המערב".

"הציבור הישראלי מוכן לסיכון"

ההתאוששות העולמית ועליות השערים בארה"ב ואירופה ניכרות היטב גם באחד העם. בחודשים האחרונים נרשמו בת"א עליות של למעלה מ-10% במדדים המובילים, המחזורים גדלו מעט וקרנות הנאמנות ותעודות הסל נהנות מגיוסים יפים.

- גם השוק המקומי נראה טוב. לדעתך העליות האחרונות יימשכו?

"רמת המחירים בישראל עדיין אטרקטיבית, ובסך הכול הריבית נמוכה והיא תישאר כזו. בנוסף, המטבע שלנו חזק מאוד, ואני חושבת שגם אם הריביות בעולם יתחילו לעלות אז אצלנו לא ימהרו ליישר קו. בגלל ששער החליפין הוא בעיה קשה וכמעט פרמננטית, יש הערכות שהשחיקה תימשך. לכן, יש פוטנציאל להורדת ריבית נוספת - כדי לנסות להרוויח ריבית נמוכה אצלנו וגבוהה מעבר לים".

- אתם מרגישים שיש יותר נכונות מצד הלקוחות להגדיל את רמת הסיכון?

"בהחלט. הציבור הישראלי מוכן לסיכון. עד לפני כמה שנים הייתה לו סביבה אידאלית ולא הייתה סיבה לקחת סיכונים משמעותיים. בישראל יש צמיחה וצריכה פרטית טובה, שוק עבודה חזק יחסית ושיעור אבטלה נמוך ביחס לעולם. התחושה כרגע הרבה יותר נעימה מאשר בירידות, אבל עדיין יש איזושהי אי-נוחות. במקרה שנרגיש סיכון נעבור למניות שהן פחות תנודתיות".

- באילו מגזרים אתם ממליצים למשקיעים להתמקד?

"אנחנו ממליצים דווקא על מגזרים שבעבר בלטו לרעה - תקשורת ורשתות שיווק. הזדמנויות השקעה מגיעות מחברות שנקלעות למשבר, חברות שעומדות לגמור את דרכן, או ממגזר שנמצא בבעיה והחברות בו נאלצות לעשות התאמות. המקרה האחרון אירע במגזר התקשורת, שחווה זעזוע גדול. יכול להיות שנראה פה עוד זעזוע, אם חברת החשמל תיכנס לתחום הקווי. עם זאת, החברות כבר התאימו את עצמן לתחרות ולתהפוכות שהיו בשוק".

אלגריסי מציינת, כי בפעילים מזהים הזדמנויות גם במגזר הגז והנפט, שעבר את רוב ההליך הרגולטורי, רמת הוודאות השתפרה והחברות נהנות מתזרים בטוח שכולל נזילות גבוהה.

- ומאילו מגזרים עדיף להימנע?

"פרמצבטיקה, ובו למשל טבע. רמת המחיר הנוכחית טובה אבל אין ודאות לגבי העתיד. החברה נמצאת בעיצומו של משבר ולא ברור איזה כיוון היא תתפוס. צריך לראות מה הנהלת החברה תחליט. חשוב לראות איזו אסטרטגיה הם יגבשו לעתיד. גם במגזר הפיננסים אנחנו שומרים על זהירות. ראינו עליית מחירים יפה, ולדעתנו זה מתקרב לסיום".

הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המניות המועדפות

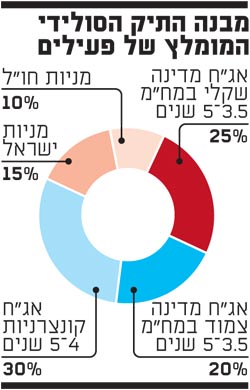

מבנה התיק הסולידי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.