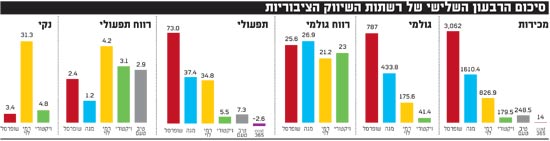

המספרים הנחשפים בדוחות הרבעוניים של רשתות השיווק הציבוריות מספרים את הסיפור מאחורי הכותרות והסיסמאות שמפריחות הרשתות מפעם לפעם. המסקנה המתבקשת היא שרשתות השיווק נמצאות בעידן של קניבליזציה, וההתפתחות המואצת פועלת לרעתן. למרות שברבעון השלישי השנה חלו כל חגי תשרי - טריגר לעלייה במכירות - כמעט כל רשתות השיווק רשמו ירידה במכירות חנויות זהות.

לא מדובר בנתון של מה בכך. אוכלוסיית מדינת ישראל גדלה ב-2% בממוצע בשנה, מכאן שגידול דומה במכירות משמעותו סטגנציה. מאידך, כל ירידה במכירות מעידה על ירידה חדה הרבה יותר, וכל זאת עוד לפני שלקחנו בחשבון את עליית המחירים, שלמרבה הצער הגיעה לכיסו של הצרכן.

רשת שופרסל חתמה את הרבעון עם עלייה של 1.3% במכירות, שהגיעו לקצת יותר מ-3 מיליארד שקל, אבל המכירות בחנויות זהות ירדו ב-0.6%.

המכירות בחנויות זהות הן אחד הפרמטרים החשובים לבחינת ביצועי רשתות השיווק. הגידול הטבעי באוכלוסייה אמור להביא לגידול במכירות, לפחות באותו שיעור, וכשהמחירים עולים, המכירות צריכות לצמוח בשיעור גבוה אף יותר. הנסיגה במכירות בחנויות זהות מעידה על ירידה ריאלית חדה יותר במכירות. אמנם בהשוואה לרשתות האחרות שירדו במכירות, שופרסל רושמת את הירידה הנמוכה ביותר, אך ללא ספק מדובר בנתון שצריך להטריד גם אותה.

ברשת מגה המכירות נשחקו ב-4.4% והסתכמו ב-1.61 מיליארד שקל, בעיקר על רקע צמצום שטחי המכירה ב-5% לערך, אך הירידה הזו משקפת גם ביצועים נמוכים בסניפים הקיימים.

המכירות בחנויות זהות ברשת מגה ירדו ברבעון ב-2.1% - שיעור הירידה הגבוה ביותר מבין רשתות השיווק.

רשת רמי לוי שיווק השקמה ממשיכה להציג צמיחה חדה במכירות. אלה עלו ב-11.4% והסתכמו ב-826.9 מיליון שקל - קצת יותר ממחצית מכירותיה של מגה. למרות זאת, נראה כי גם הצמיחה ברשת רמי לוי מוגבלת, כשלמרות החגים ועליית המחירים המכירות בחנויות זהות עלו ב-2.6% בלבד.

רשת ויקטורי זיהתה את קפיאתה על השמרים מבחינת ההתפתחות כנקודת חולשה, ולכן היא מצהירה כעת על אסטרטגיה של התפתחות מואצת, כלומר - פתיחה מהירה של סניפים נוספים, גם באמצעות רכישות. המכירות ברשת ויקטורי נשחקו ברבעון ב-1.5% והסתכמו ב-179.5 מיליון שקל בלבד. הירידה בחנויות זהות עמדה על 1.3%.

ההתפתחות הצמיחה גם את מכירותיה של טיב טעם ב-10.3%, שהסתכמו ב-248.5 מיליון שקל. אבל כפי שיפורט בהמשך, העלייה הזאת לא התגלגלה לשורות מתחת.

המחירים עלו

אין חולק על כך שבין רשתות השיווק יש תחרות עזה, אבל אם התחרות הזו ריסנה בעבר את עליית המחירים, נראה כי ברבעון השלישי השנה, הריסון הזה התפוגג כלא היה.

להוציא את רשת מגה, כל רשתות השיווק רשמו עלייה בשיעור הרווח הגולמי. אם תשאלו אותן, אז כולן - ללא יוצא מן הכלל - יסבירו כי הן התייעלו, ורמי לוי יאמר שהמחירים לא עלו אלא המבצעים התחלפו.

למרבה הצער, להסברים האלה אין עדות במדפי הסופרמרקט, המספרים סיפור אחר. לא רק שהספקים העלו מחירים, רשתות השיווק שיפרו גם הן עמדות מול הצרכן חסר האונים. גם מלחמות המחירים שהיו חריפות בחלק מהאזורים התפוגגו, כמו למשל בעיר מודיעין.

בכלל, גם באזורי התחרות הקשים, קרבות המחיר לא חוצים קטגוריות וממוקדים לרוב בקטגוריות המצליחות "לכבוש" את לבו של הצרכן: קטגוריית העוף הטרי, הירקות הבסיסיים ועוד. את הפרמיה הצרכנים משלמים במקומות אחרים, בקטגוריות האחרות.

לרשת מגה יש שיעור רווחיות גולמית הגבוה ביותר מבין רשתות השיווק - 26.9%. במילים אחרות - הפער בין מחיר הקנייה מהספקים למחיר המכירה לצרכן, הוא הגבוה ביותר מבין רשתות השיווק. בשופרסל שיעור הרווחיות הגולמית עלה ל-25.6%, בויקטורי הוא עלה ל-23%, וברמי לוי הוא עלה ל-21.2%. העלייה הזאת כאבה כפי הנראה לידי ביטוי גם בהעלאת מרווחי השיווק של הרשתות.

גם בארזים נפלה שלהבת

בשנת 2007, השנה הראשונה שבה דיווחה רשת רמי לוי שיווק השקמה לבורסה, עמד שיעור הרווח התפעולי של הרשת על 7.5%. בשנתיים שלאחר מכן הרשת הצליחה לשמור על רווחיות תפעולית של 7.4%, ושנת 2010 כבר סימנה את תחילת השינוי.

רשתות השיווק החלו להבין את עוצמתה של רשת רמי לוי והחלו להילחם בה, ורשת רמי לוי התחילה לרשום שחיקה, ושיעור הרווחיות התפעולית שלה ירד ל-6.8%. מאז המגמה הזו רק התגברה, ולא ברור מה יהיה הסף התחתון של הרשת.

את הרבעון השלישי השנה חתמה הרשת עם שיעור רווחיות תפעולי של 4.2% - הגבוה אמנם מבין רשתות השיווק אך המעיד על המשך מגמת השחיקה ברווחיות הרשת. אם בעבר העלייה ברווח התפעולי הכולל פיצה על השחיקה בשיעור הרווח, הרי שברבעון השלישי השנה הרווחיות התפעולית ירדה ב-12% ל-34.8 מיליון שקל.

מגמת השחיקה בשיעורי הרווח ניכרת בכל הרשתות, להוציא את רשת ויקטורי ששמרה על יציבות, אך עם שיעור רווחיות תפעולית של 3.1%, הנמוך יחסית לרמי לוי.

מגלגלים את יוקר המחיה

למרות שכבר 10 חודשים מדברים על שינויים אסטרטגיים ברשת מגה, הרבעון השלישי השנה נחתם עם רווחיות תפעולית נמוכה במיוחד של 1.2%, לעומת 2% ברבעון מקביל אשתקד. מגה איבדה רווח תפעולי של 27 מיליון שקל - צניחה של 42%. הרשת, הנסחרת יחד עם קבוצת אלון, אינה מדווחת על השורה התחתונה, ולא ברור אם בשיעור רווחיות כזה השורה התחתונה חיובית.

הבאה בתור היא שופרסל, המציגה שיפור בביצועים. בנטרול רווחיה מהנדל"ן, שיעור הרווחיות התפעולית עמד על 2.4% לעומת 1.9% בתקופה המקבילה אשתקד. הרווח התפעולי עצמו נסק ביותר מ-25%.

מי שרושמת מגמה שלילית היא רשת טיב טעם, שהרווח התפעולי שלה צנח ב-18% ל-7.3 מיליון שקל, ושיעורו ירד בחדות מ-4% ל-2.93%.

רשתות השיווק טוענות כי שיעורי הרווח הנמוכים מוכיחים כי בעיית יוקר המחיה אינה תלויה בהן אלא בספקים, בממשלה, בארנונה, חשמל, שכר העבודה ומה לא. אין ספק כי לכל הגורמים יש תרומה משמעותית ליוקר המחיה ובעיקר לממשלה, אך גם לרשתות השיווק יש חלק. הרשתות פותחות סניפים "בלי חשבון", ושיעורי הרווחיות הנמוכים מצביעים בעיקר על חוסר יעילות - שאת המחיר שלו משלם גם הפעם הצרכן.

הנחיתות של קוסט 365

לפני שנה בדיוק השיקה קבוצת המשביר לצרכן את רשת הסופרמרקטים קוסט 365. היעד המוצהר היה להגיע למכירות של 2 מיליארד שקל בשנה ו-30 סניפים עד שנת 2015. היום מונה הרשת שלושה סניפים בלבד: בעפולה, בכפר-סבא, וסניף שנפתח ממש באחרונה, בפתח-תקווה.

מכירות שני הסניפים ברבעון הסתכמו ב-14 מיליון שקל בלבד, המשקפים מכירות חודשיות של 2.3 מיליון שקל לסניף. לשם השוואה, סניף טוב של רמי לוי פודה בחודש אחד מה שסניף של קוסט 365 פודה ב-10 חודשים.

הפדיון הממוצע של סניף בקוסט 365 רחוק ב-70% מהיעד של הרשת עצמה. קוסט 365 חתמה את הרבעון עם הפסד תפעולי של 2.5 מיליון שקל.

הבעיה העיקרית של הרשת היא בשורה העליונה, קרי, בחוסר הצלחתה למשוך אליה את הלקוחות. ככל שחולף הזמן, נראה כי היעדים שהציבה לעצמה הרשת לא מציאותיים, והטעויות הנמשכות לא מבשרות טובות להמשך.

בקמעונאות יש מי שנוהג לכנות את אזורי התחרות הקשים בכינויים "גיא ההריגה" ו"עמק הבכה" - אזורים שבהם התחרות כל-כך קשה שכולם יוצאים נפסדים. קוסט 365 בחרה במודע להיכנס לאזורים האלה, היישר ללוע של הרשתות המתחרות.

לקוסט 365 אין יתרון תחרותי, והיא סובלת מנחיתות קשה מול הספקים, הנובעת הן מכוח קנייה קטן והן מחשש מהיציבות הפיננסית של הקבוצה, שבא לידי ביטוי לא אחת בדרישות של הספקים לתשלום במזומן עבור סחורה. הסניף בפתח-תקווה נפתח לאחר שרשת אושר עד תקעה יתד באזור ופגעה בכל הרשתות הפועלות שם. גם כביש הגישה לסניף לא סלול ודרך העפר גוררת לא מעט תלונות.

נראה כי קוסט 365 צריכה לעשות שינוי אסטרטגי עמוק, כדי שההפסדים שלה לא יעמיקו. הבעיה היא שידיה כבולות - היא חתמה על חוזי שכירות, וכל נסיגה מהם תסבך אותה עוד יותר. אם הרשת הייתה בוחרת להתפתח באזורים המאופיינים במיעוט תחרות - ויש עדיין כאלה - הכול היה יכול להיראות אחרת.

סיכום הרבעון השלישי של רשתות השיווק הציבוריות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.