לשוק ההון פנים רבות. רוב הזמן, ובצדק מסוים, מתייחסים למדדים העיקריים כמצג הנכון שלו, וזאת על בסיס ההנחה שהנכסים גדולים יותר, עם נזילות גדולה יותר, משקפים את הסנטימנט (חיוב או שלילה) עבור כל השוק.

בנסגרת זו, ניסיתי להראות שלמרות שלרוב יש אמת בכך (ובמיוחד כאשר מודדים את המהלכים של המוסדות הגדולים, או של המשקיעים הזרים המשפיעים אצלנו), אין זה נכון לגבי המשקיעים של השורה השנייה. אלו המוכנים לקחת סיכונים גדולים, ולהסתכן בכניסה לתוך נכסים בעלי נזילות יחסית נמוכה. הם הפן הספקולטיבי יותר של שוק ההון שלנו, ולכן האקטיבי, והמהיר יותר שבו, אני אנסה להציג הפעם.

אהבת הסיכון הזו יכולה בהחלט להיות סמן מקדים למה שיקרה בשוק הסולידי יותר, זה המתאים ל"כסף הגדול". על בסיס הנחה זו, שיש למדדים הפחות חשובים משהו ללמד אותנו על מצב שוק ההון הכולל, אני מביא בפניכם השבוע את מדד היתר-50, ומדד הבלו-טק. שני מופעים שונים לחלוטין של השוק, והתבוננות בהם מבטאת כמה שונה יכולה להיות התמונה, כאשר מתרחקים מת"א-25 הכבד.

שני הגרפים הם שבועיים, ומתחילים מתחילת שנת 2010 ועד יום חמישי האחרון. תחילה הבלו-טק:

משה שלום בלו-טק

כמו כמעט בכל מדדי ישראל, גם כאן המדד נמצא בנקודת החלטה חשובה: האם להגיב מעלה חזרה, מנקודת שילוב קו המגמה העולה עם רמת התמיכה של 308, או לשבור מטה, ולתת רמז לתיקון עומק משמעותי בטווח הקצר (1 סגול).

אך מעבר לחוסר הוודאות של המיידי, ניתן למצוא כאן דברים רבים המורים על חולשה גדולה בסקטור זה של ההון הישראלי (אני משער כתוצאה ישירה מהשפעת הדולר החלש על רווחיות הייצוא של תעשייה זו).

באינדיקאטור המומנטום (2 סגול), בכניסת הכסף (3 סגול), ובמחיר עצמו (4 סגול), אנו רואים מייד שהשיא האחרון נמוך מזה שהיה בתחילת אוגוסט (6 סגול).

מכיוון שהירידה מן השיא של 360 לנמוך של 294 היה תיקון מדויק של 50% של העלייה שקדמה (5 סגול), ההשערה שלנו הייתה שעלייה משם (לאחר תחתית כפולה) תצליח להשיג שיא חדש. זה עדיין יכול בהחלט לקרות, אבל כרגע השיא הנמוך יותר מצביע על כוונה שונה.

344 היא הרמה הקריטית לענייננו. במידה והמחיר אכן יקפוץ ויחזור לעלות, רק מעבר מעל רמה זו תביא אותנו לראות את מה שקורה כאן כחיוב פוטנציאלי, בתקווה למעבר מעל 366. בינתיים, אנו מסתכלים על כל העניין כהכנה לדשדוש גדול, בצורה של משולש מתכנס.

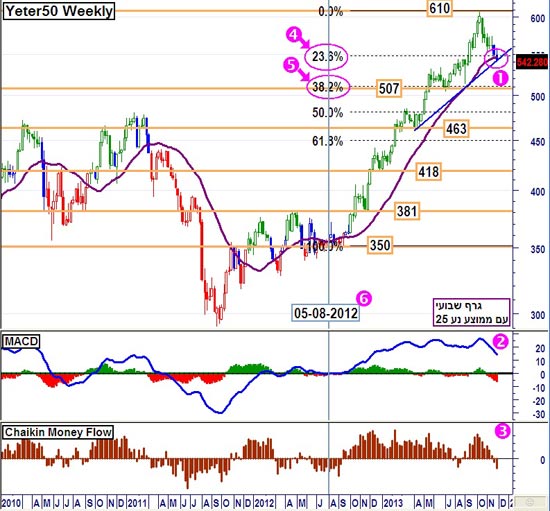

וראו מה אומר לנו מדד היתר:

משה שלום יתר-50

מאותו תאריך ממש, חמישי לאוגוסט 2013 (6 סגול), ראינו ממש פיצוץ מגמתי עולה במדד הזה. התופעה הזו, של מניות קטנות המציגות חוזק יתר בתנועה מגמתית, מוכרת לנו בכל העולם. גם בארה"ב ניתן לראות זאת על ידי מדד Russell2000 מול המדדים הכבדים יותר.

אבל שימו לב לתמונה המוצגת כאן: זה היה ממש משהו מיוחד להתפעל בו.

כרגע, גם כאן המדד נמצא בנקודה הכרעה לגבי אפשרות שבירה של קו מגמה אחרון (1 סגול), בשילוב רמת תמיכה דינאמית של תיקון פיבונצ"י (4 סגול). אין מה להשוות עם מה שקורה בבלו-טק, או אפילו עם מה שקורה במדד ת"א 25. המדד הזה פשוט חזק מכולם, וחיובי מכולם.

שימו לב שכאן אפילו אם תתרחש שבירה, והמדד ייסע לבדוק את רמת התמיכה החשובה הקרובה (507), זה יהווה רק תיקון שליש, לגיטימי ביותר (5 סגול).

באינדיקאטורים המצב קצת יותר בעייתי: במומנטום (2 סגול), ובכניסת הכסף (3 סגול), מתקיימת שלילה בוטה יחסית. בראשון המדד חוזר ממצב חיוב קיצוני עם היסטוגרמות אדומות (תאוצה שלילית), ובשני, האינדיקאטור מורה כבר על הוצאת כספים מן הנכס הזה.

למרות זאת, התמונה הכוללת עדיין מרשימה, ותיקון עומק של שני שליש רק יהווה בדיקה של פריצת התנגדות רב שנתית בסביבות ה-460.

מה המסקנה משני המדדים האלו? הייתי קודם כל מציין את השפעת המטבע כאן.

כל עוד הדולר נמצא בנקודה סבירה, ולא מזיק לתעשיות שנהנות מייצוא, המניות המייצגות את אותן תעשיות יכלו להשתתף, ואף להוביל, ולהוות מבחינתנו סמן לעתיד.

כאשר זה כבר לא קורה, שוק ההון המייצג את הכלכלה המקומית, דהיינו המניות הקטנות שלנו, הן אלו שיהיו הסמן שלנו. וזאת, בדרך כלל, עם עוצמת יתר די גדולה. עכשיו, כשכול המדדים לפני הכרעה מעניינת, ושהדולר גם הוא מתקרב לרמה של התערבויות בנק ישראל, זה הזמן למעקב, וליישום, של תהליך קבלת החלטה דומה.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.