אחת ההפתעות הגדולות מהניסוי הגרנדיוזי הנקרא "הרחבה כמותית", ובעיקר ביישום של זו בארה"ב, הייתה באי השפעתה על המטבע שלה, דהיינו על הדולר. רבים וטובים ציפו לקריסה של ממש באותו מטבע, והופתעו לגלות שההיפך קרה. למעשה, הנקודה הנמוכה של הדולר אינדקס הושגה בתחילת 2008, כאשר הדולר סבב סביב אזור ה-70.

מאז, אחרי 4 מנות של QE, אנו רואים אותו סביב אזור ה-80. הסברים לכך יש לרוב. אמנם זה אינו הנושא של סקירה זו, אבל מספיק לומר שהיות הדולר מטבע הרזרבות בעולם, ההרחבה המתבצעת אצל האחרים, והצמיחה הגדולה יותר במקצת באמריקה מאשר אצל מדינות מפותחות אחרות, כל אלו כנראה תרמו לדולר לשמור על רמת מחירים נאותה, וזאת מאז שיא המשבר של 2008, ועד עכשיו.

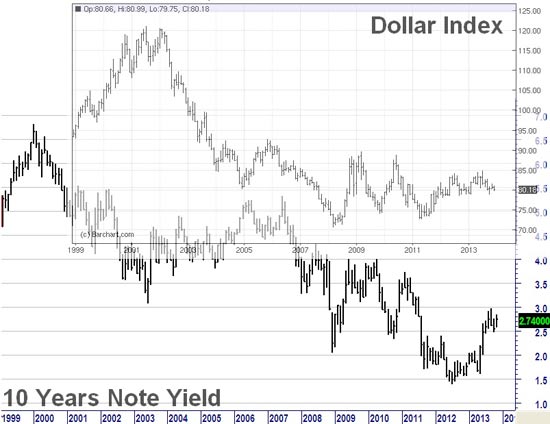

השבוע אני רוצה להראות קשר מעניין, שמפורסם קצת פחות מאחרים. זהו הקשר בין הדולר, ותשואת האג"ח 10 שנים האמריקאי. אם נשים את שני הגרפים החודשיים של אלמנטים פיננסיים אלו, זה על זה, נראה כמה תנועת המחיר שלהם דומה. לא זהה, אך דומה:

משה שלום שילוב-גרפים

למעשה, ניתן לזהות אצל שניהם שהמגמות העיקריות (זכרו מדובר בגרפים חודשיים) קרובות להפליא, כאשר קיים הפרש זמן מסוים בין האחד לשני. מי שירצה לחקור בנושא, יימצא שמתקיימת השהייה של חודשים די רבים בין הקורה בתשואה לעומת הקורה במטבע, אבל השהייה זו היא די קבועה, ומתמשכת באופייה עד ימינו אלו.

אם כך, ואם דבר זה אכן יימשך בעתיד כפי שזה קרה בעבר, עלינו לצפות לשינוי די דרמטי, בצד החיובי של הדברים, בדולר העולמי. שימו לב שהתחתית בתשואות (1.58%) הושגה באמצע 2012, ומאז אנו רואים הגעה שם לסביבות ה-3%.

בדולר, תנועה זו עדיין לא התבטאה, ונמצאת, על פי הקורלציה המוצגת, ממש לפנינו. מי שירצה וייחשב, יימצא שהסיכוי הסביר למימוש החיוב הזה בדולר אמור לקרות בסביבות אמצע חודש ינואר של השנה הקרובה.

ברור שכל מה שמוצג כאן איננו נבואה, ואינו מהווה סיבה לפעולה מיידית. זו פשוט הצגה של אפשרות, עקב מצב של התאמה בין שני נכסים, אשר הראו כמה הם קשורים אחד לשני במגמות שלהם.

ההיגיון הכלכלי הבריא בהחלט תומך גם הוא בעניין. הרי ברור שריבית גבוהה של אג"ח אמורה למשוך משקיעים סולידיים לשם, ולצורך כך, לגרום להם לקנות יותר דולרים, אבל בימים של התערבויות בגודל של 85 מיליארד לחודש, קשה עדיין לתת הרבה חשיבות לקשרים ההגיוניים שאחזנו בהם בעבר.

עלייה בדולר? איך זה מסתדר עם המטרה הגלויה של הפד, והממשל, להגיע לשני אחוז אינפלציה, ולשוק מניות עולה באופן מתמיד (שני גרמים אנטי דולריים מובהקים)? כאמור, אינני מציג את עתיד הדולר מסיבות של מהויות מקרו-כלכליות, אלא יותר כתוצאה קורלטיבית טכנית מובהקת.

למרות הסתייגות זו, אציין ש"צמצום" (Tapering) של ההרחבה, ההקטנה המתמדת של קניית האג"ח הממשלתי ל-10 שנים האמריקאי מצד המדינות המתפתחות, והפסימיות המחודשת אצל מריו דרגי, ראש הבנק המרכזי האירופי, לגבי עתידה הכלכלי של אירופה, כל אלו יכולות בהחלט להיות סיבות טובות להמשך העלייה בתשואות. וכך, לעלייה קורלטיבית של המטבע האמריקאי.

לנו כישראלים זה מתחיל להיות ממש קריטי שהדולר בעולם יתחיל לתת את חלקו במאמץ לחדש את עליית הדולר המקומי, מול השקל החזק. המדיניות המעורפלת, עדיין, של ראשי בנק ישראל החדשים, ביחד עם הבטחות האוצר לשקל חלש יותר, ממש לא השפיעו לטובה, עד כה.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.