התזזיתיות בפעילות התוך-יומית, ביום רביעי שעבר, הראתה לנו דבר אחד: הפדרל רזרב הפתיע את המשתתפים העיקריים בשוק המניות שם. את זאת הוא הצליח לעשות בבואו לצמצם את כמויות "ההרחבה הכמותית": 5 מיליארד ברכישות האג"ח הממשלתי, ו-5 מיליארד ברכישות האג"ח המגובה משכנתאות.

הצמצום היה מוסכמה, העיתוי היה חריג. עונת החגים, כניסתה הקרובה של הנגידה החדשה, והמספר הגדול יחסית של מבקשי דמי אבטלה בסטטיסטיקה האחרונה, חיזקו מאוד את המחשבה, שראש הפד' היוצא לא יעשה מעשה במסיבת העיתונים האחרונה שלו.

אבל זה נעשה, וזאת על בסיס טענה שאכן הגיע הזמן לכך מבחינת מצב המשק. על פי הפד, וראשיו, אין טעם להמשיך במלוא הקצב של ההזרמה, אם מסתכלים על הכלכלה האמריקאית, וביצועיה.

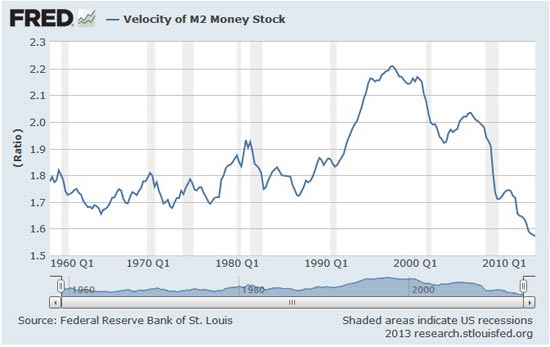

על כן, החלטתי הפעם להביא בפניכם כמה פרמטרים מאותה כלכלה, ולבחון אם המצב המזהיר הנוכחי מצדיק את העיתוי הזה. תחילה, וכדבר עיקרי בחשיבותו, אני מציג בפניכם עדכון של גרף קצב תחלופת הכסף (Money Velocity) המראה את הפעילות של ההון במשק האמיתי:

משה שלום תאוצת הכסף

קשה להתרשם שיש שינוי כלשהו במגמה היורדת הדי-קטסטרופלית. למעשה, קצב התחלופה הנוכחי נמוך מן הנתון ההיסטורי הרחוק ביותר שניתן להציג, דהיינו מזה של שנות השישים של המאה הקודמת.

אזכיר כאן, שגרף זה הוא ההסבר העיקרי למצב המוזר, לכאורה, של העדר אינפלציה, כאשר יש הגדלה כה גדולה בבסיס הכסף. פשוט לא עושים כלום עם ההזרמה החדשה, חוץ מלהרוויח עליו ריבית כרזרבה בפד, או כספקולציה בשוקי ההון. כללי הבנקאות של באזל 3, חוק דוד-פראנק (Dodd-Frank), וחוסר הרצון של המערכת הפיננסית לקחת סיכונים מיותרים אחרי הכוויה הקשה של 2008, כל אלו תורמים רבות לכך.

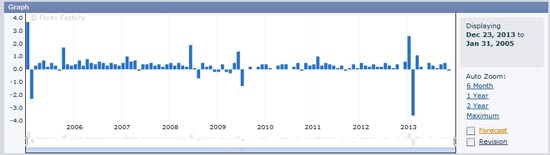

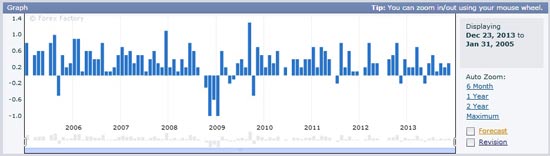

רגע, אז אולי הצרכנים, המהווים בין 70 ל-75 אחוז מן תמ"ג, עושים משהו חריג, ומועיל במיוחד, לכלכלה? הנה זוג גרפים על שני אספקטים בחייהם של אותם הצרכנים: תחילה צד ההכנסה האישית, ולאחר מכן צד הוצאה האישית:

משה שלום הכנסה

משה שלום הוצאה

לא, גם כאן אין ממש שיפור. גם בשני היבטים אלה מתקיימת מגמת שיאים יורדת, כאשר בגרף ההכנסות השינוי האחרון היה בכלל שלילי! ואני שואל: איך תיתכן כלכלה בריאה, כאשר הצד הצרכני מגשש באפלה של הכנסות קפואות, ואמצעי אשראי הרבה יותר מצומצמים? לפד יש כנראה תשובה טובה לכך.

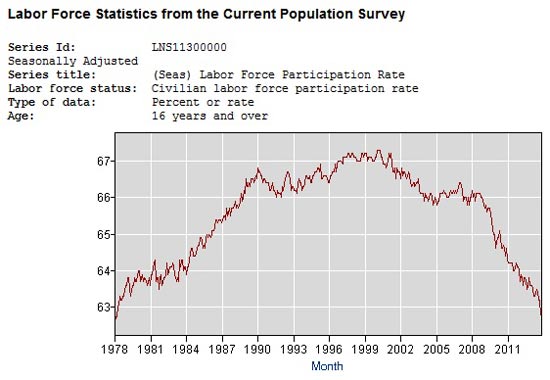

אני כבר שומע את הטוענים שהיעד שהציב לעצמו הפד, כאשר הוא החל את ההרחבה האחרונה (הרביעית במספר), היה בכלל יעד של תעסוקה. אז מה אני נטפל בכלל לפעילות במשק או בצרכנים? דא עקא שאין בשורות גדולות, אפילו בתחום רחב, וקריטי זה.

וזאת לא רק על פי הגידול האחרון בדמי האבטלה. נכון ששיעור האבטלה עצמו נמצא עכשיו סביב ה-7%. אבל כמו שכל מי שמתעניין במקצת בנושא יודע, הירידה הזו נובעת בעיקר מן הירידה הדרמטית באחוז ההשתתפות של העובדים במשק, כפי שיכול להעיד הגרף הבא מאתר משרד העבודה האמריקאי:

משה שלום השתתפות

וכך, נשארנו, בעצם, עם ההישג היחיד, והקיים במאה אחוז, והוא "אפקט העושר" שאכן נתן, ונותן, את אותותיו בתחושה שכללית לפנינו משק היוצא מן המיתון הקשה שבו הוא שהה. איך אנו יודעים שהפעולה של הפד אכן הייתה גורם משמעותי לשיפור המדהים בשווקים הפיננסיים? ניחשתם. יש לי גם עבור זה גרף המראה זאת:

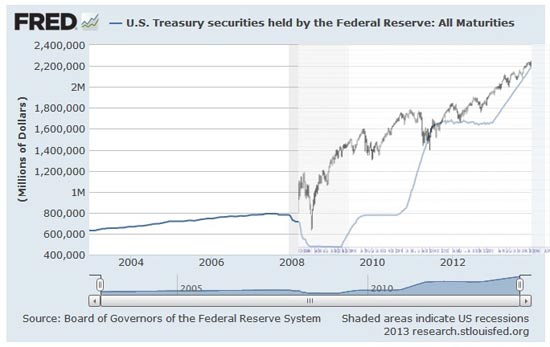

משה שלום שילוב

על גבי הקו הכחול, המבטא את הגידול בכמות האג"ח שהפד מחזיק, אנו רואים את מדד המניות האמריקאי העיקרי S&P500. קשה שלא להתרשם מן הקורלציה הישרה שבין הדברים. ואם כן, וזה המעשה שאכן מניב פירות, מגיעה מייד השאלה והיא: למה לצמצם, ולא להמשיך את אותה פעולה עד שהפרמטרים בכלכלה האמיתית שהצגתי, אכן יתחילו להשתנות גם הם לטובה?

לדעתי, הדברים קשורים לפוליטיקה הפנימית בפד, ומחוצה לו, ולא כל כך לשינוי זה או אחר בכלכלה המקומית, או הגלובלית. זמן רב, הפד בפרוטוקולי הישיבות שלו, הציג לנו תמונה של חילוקי דעות די קולניים בדבר האפקטיביות של כל ההרחבה הכמותית.

ככל שהזמן עבר, והחודשים חלפו, ביחד עם יצירת יש-מאין של 85 מיליארד (!!) דולר כל חודש, הביקורת הפנימית גברה והלכה. גם בשימוע שלה בקונגרס, הנגידה החדשה, ג"נט יילן, נתקלה בלא מעט ביקורת על כך שכל עניין ההרחבה בעצם מועיל לוול-סטריט, ולא למיין-סטריט, כאשר אותה מדיניות ריבית-אפס והזרמה גורמת לסבל איום ונורא לכל החוסכים הסולידיים (אלו הפנסיונרים ש"שיחקו על פי הכללים" ולא היו בין המרוויחים בבועות הפיננסיות).

יתר על כן, כל עוד הצד הפיסקאלי, דהיינו הממשל והקונגרס נראה חסר אונים, ומלא ריבים מזיקים, הצמצום נדחה. עכשיו, לאחר ההגעה להסכם על התקציב בין שני המחנות היריבים, הייתה הזדמנות פז לפד להראות שהוא יודע לא רק לפתוח ברזים, אלא גם לסגור אותם.

הפד כנראה מתחיל להאמין שהנזק הבועתי שהוא מייצר בצד הפיננסי של המשוואה, מזיק יותר מאשר מועיל, וכל הזדמנות שניתנת לו לצאת באיטיות, ובשלום, מן המלכודת שאליה הוא נכנס, חייבת להיות מנוצלת.

השוק, והאנליסטים, בינתיים מקבלים את המעשה הזה כסימן חיובי. המבחן האמיתי יהיה כאשר נגיע קרוב לסופה של ההרחבה, כאשר כוחות השוק האמיתיים של ביקוש והיצע, יקבעו אם מחירי הנכסים הפיננסיים הנראים עכשיו כה טובים יצדיקו את קנייתם.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.