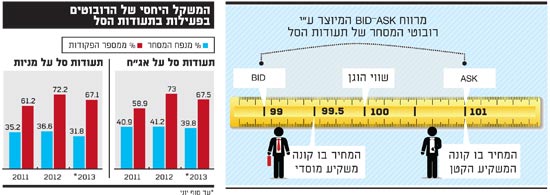

לפני ימים מספר חשפה רשות ני"ע נתונים על אודות היקף המסחר האלגוריתמי בישראל. למרות שידענו כי רובוטי המסחר הופכים לחלק מרכזי יותר ויותר בשוק ההון, הצליחו הנתונים להפתיע אותנו. כך למשל עולה מממצאי הרשות, כי חלקם של הרובוטים בסך הפעילות של תעודות הסל עומד על 30%-40% מהיקף המסחר, ועל 60%- 70% מסך פקודות המסחר שהוקלדו.

על פי נתוני בנק ישראל, מחזיק הציבור בתעודות סל בשווי של כ-50 מיליארד שקל, שהם כ-62% משוק תעודות הסל בכללו (היתרה בידי גופים מוסדיים וקרנות נאמנות) ולכן משמעות הדברים היא שהמסחר האלגוריתמי אינו נחלת משקיעים מתוחכמים בלבד, אלא תופעה רחבה אשר לה שותף (באין יודעין) הציבור הרוכש תעודות סל.

את הדרך שבה מיישמים הרובוטים אסטרטגיה פשוטה של "עשיית-שוק" בתעודות סל יכול כל אחד לראות בתוך ספרי הפקודות של הבורסה לני"ע. בכל רגע נתון יופיעו שם הרובוטים של החברות המנהלות את תעודות הסל, כדי לייצר מרווח פיננסי הקרוי "מרווח ביד-אסק" (BID-ASK) המורכב משתי פקודות סימולטניות: האחת, פקודת מכירה "בלימיט" (הגבלת שער) שמעל לשווי ההוגן של תעודת הסל, והשנייה פקודת קנייה בלימיט שמתחת לשווי ההוגן. רובוט אחד יזרים במהלך יום מסחר נתון, ובאופן אוטומטי, עשרות אם לא מאות של צמדי פקודות שכאלה, בעודו עוקב אחר השתנות מדד הבסיס של התעודה ואחר השווי ההוגן הנגזר ממנו.

היכולת הגבוהה של הרובוט

היכולת המקצועית של רובוט המסחר גבוהה בהרבה מזו של משקיע "בשר ודם". לא רק שרובוט יכול "להקליד" פקודת מסחר במהירות של כמאית השנייה, הוא אף יודע לחשב את ההשתנות הצפויה במדד על סמך הפקודות המופיעות בספרי הפקודות של הניירות המרכיבים את המדד שאחריו הוא עוקב.

למעשה, כל מי שמבצע (בלא יודעין) עסקה מול הרובוטים הפעילים בזירת תעודת הסל, מפסיד בו במקום את ההפרש שבין השווי ההוגן של התעודה למחיר שבו בוצעה העסקה, וכך מוציאים הרובוטים לפועל אסטרטגיה של עשיית שוק המהווה מקור נוסף של רווח עבור חברות הניהול של תעודות הסל, מעבר לדמי הניהול שהן גובות.

גורמים בענף תעודות הסל סיפרו ל"גלובס" כי כתוצאה מהגברת פעילות מצד שחקני "אלגו-טרייד", שזיהו לאחרונה את פוטנציאל הרווח בעשיית שוק בתעודות סל, נרשמה ירידה במרווח הביד-אסק שלהן. כיום מדובר במרווח של 0.2%-0.3% בתעודות העוקבות אחר מדדי אג"ח ומניות מקומיים, ובמרווחים גבוהים יותר, של אחוז ומעלה, בתעודות מורכבות, תעודות בחסר ותעודות על מדדים בחו"ל.

אפליית מחירים בין המשקיעים

אבל מלבד העובדה כי יישום אסטרטגיה של עשיית שוק על-ידי רובוטי מסחר מגדילה את רווחי החברות המנהלות תעודות סל, נראה כי הרובוטיזציה של הענף בכללו יוצרת בו אפליית מחירים בין סוגים שונים של משקיעים.

כלל ידוע הוא שכל מנהל השקעות בגוף מוסדי שמכבד את עצמו לעולם לא יבצע עסקה מול הרובוט של תעודת הסל, משום שהיא תגלם עבורו הפסד מיידי בגובה ההפרש שבין השווי ההוגן למחיר שבו הרובוט מצטט שער. משקיע מוסדי המבצע עסקה במיליוני שקלים יקפיד להרים טלפון ולהתמקח על המחיר, כדי שיקבל מהמנהל של תעודת הסל הנחה של עד חצי אחוז בדרך כלל ביחס לשוויה ההוגן, וזאת בתמורה להסכמה מצדו להחזיק את התעודה במשך תקופה של שנה לפחות.

אז מי הם "הפראיירים" שייקנו מהרובוט במחיר המשקף פרמיה על השווי ההוגן, או ימכרו לו במחיר המשקף "דיסקאונט" על השווי ההוגן? אלו הם כמובן המשקיעים הקטנים, המזדמנים והלא מתוחכמים, שנכנסים לשוק באופן עצמאי ובסכומים קטנים. להם אין רובוט מסחר שיעבוד עבורם, וספק אם רובם בכלל יודעים מהו שווי הוגן.

אמנם מדובר במשקיעים קטנים יחסית, אלא שעל פי נתוני בנק ישראל, סכום ההשקעה המצרפי שלהם, המוגדר כהחזקות הציבור, מגיע כאמור לכדי 62% משוק תעודות הסל, וכך סוחר חלק גדול מהציבור מול הרובוטים של תעודות הסל במחירים המשקפים עבורו הפסד מיידי.

רובוטים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.